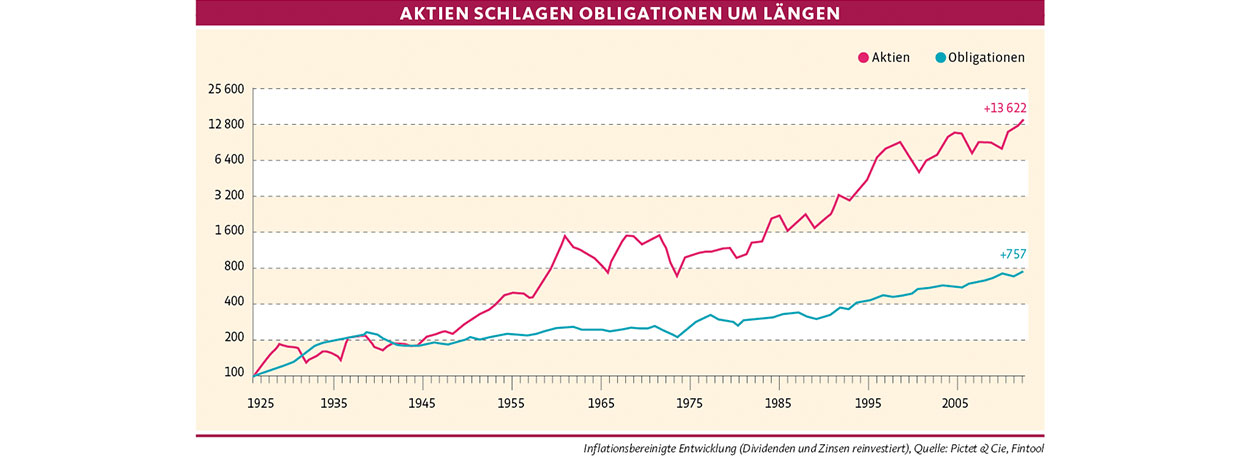

Historisch niedrige Zinsen machen das Sparen unattraktiv, auch Obligationen bieten kaum Renditen. Wer sein Vermögen nicht nur halten, sondern vermehren will, muss zu Aktien greifen und seine Vorsorgelösungen überprüfen.

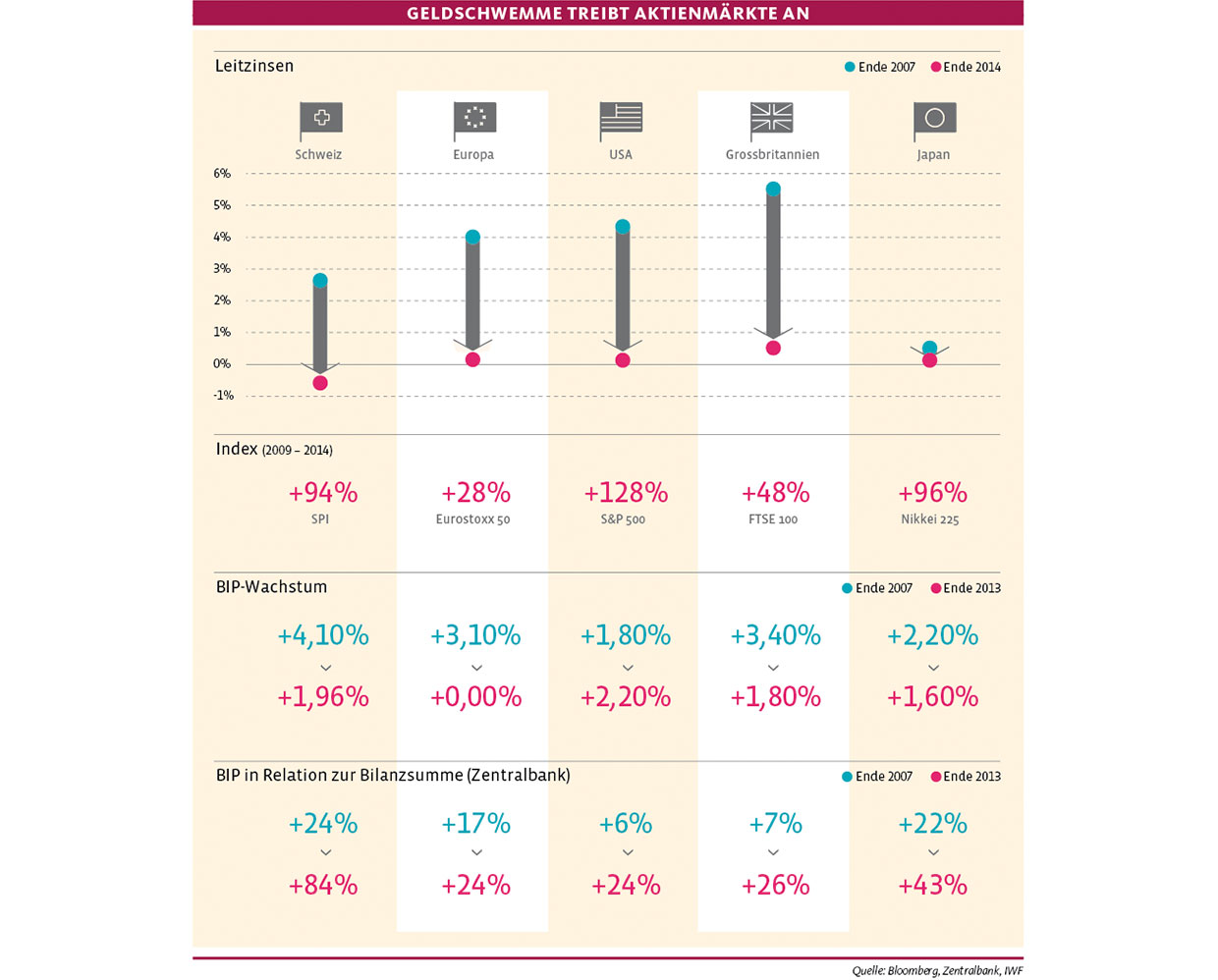

Text: Barbara KalhammerDas hart verdiente Geld sicher und möglichst ertragreich anlegen ist kein exotischer Wunsch, doch angesichts der historisch niedrigen Zinsen wird es immer schwieriger, dieses Ziel zu erreichen. Die geldpolitischen Massnahmen, die Zentralbanken in den vergangenen Jahren ergriffen, führten zu enormen Veränderungen der Zinslandschaft. Die Europäische Zentralbank hat die Leitzinsen in mehreren Schritten von 4,45 auf 0,05 Prozent gesenkt. Die Schweizer Nationalbank hat diese Massnahme ebenfalls ergriffen, mittlerweile ist ihr Leitzins mit minus 0,75 Prozent negativ. Geschäftsbanken müssen somit für Liquidität, die sie auf den Girokonten der SNB halten, Zinsen bezahlen.

Zwar sind Privatsparer von diesem Schritt noch nicht betroffen, aber auch für sie ist es zunehmend unrentabel, ihr Geld auf einem Sparkonto zu parken. Wie eine Auswertung der unabhängigen Anlagespezialisten von VermögensPartner zeigt, haben sich die durchschnittlichen Sparzinsen bei Schweizer Banken in den vergangenen drei Jahren halbiert. Aktuell betragen sie weniger als 0,5 Prozent – da ist bereits die Kontoführung oft teurer. Wäre es nicht besser, das Geld gleich unter dem Kopfkissen aufzubewahren? Ueli Mettler, Partner beim Beratungsunternehmen c-alm, relativiert: «Banken belohnen das Sparen zwar nicht mehr mit Zinsen, aber sie bieten Sicherheit und Flexibilität im Zahlungsverkehr.»

Doch für diese Sicherheit dürften in Zukunft auch Privatanleger bezahlen. Bei der Credit Suisse müssen bereits nach der Einführung der Negativzinsen Konzerne und Pensionskassen eine sogenannte Guthabenkommission berappen. Aber auch vermögende Kunden bleiben nicht verschont. So hat beispielsweise die Privatbank Lombard Odier die Gebühren an die Anleger weitergegeben. Betroffen sind Einlagen über 100 000 Franken. Weitere Institute erwägen ähnliche Massnahmen.

Der Anlagestratege der Deutschen Bank, Asoka Wöhrmann, heisst es sogar gut, dass zukünftig auch Privatsparer zur Kasse gebeten werden. Gegenüber der Welt am Sonntag sagte er: «Dann wird hoffentlich vielen klar, dass es sich nicht lohnt, immer mehr Geld auf Sparkonten herumliegen zu lassen. Statt sich arm zu sparen, müssen wir Deutschen wieder mehr konsumieren und gleichzeitig vernünftig investieren.» Doch genau das ist das Dilemma: Angesichts tiefer Zinsen, unsicherer Marktlage und bereits stark gestiegener Aktienkurse ist äusserst unklar, was derzeit eine vernünftige Investition ist. Das Parken auf einem Konto macht also nur noch aus Sicherheitsaspekten Sinn. Ähnlich ist es mit dem Anlegen in Schweizer Staatsobligationen: Sie bringen schlicht keine Rendite.

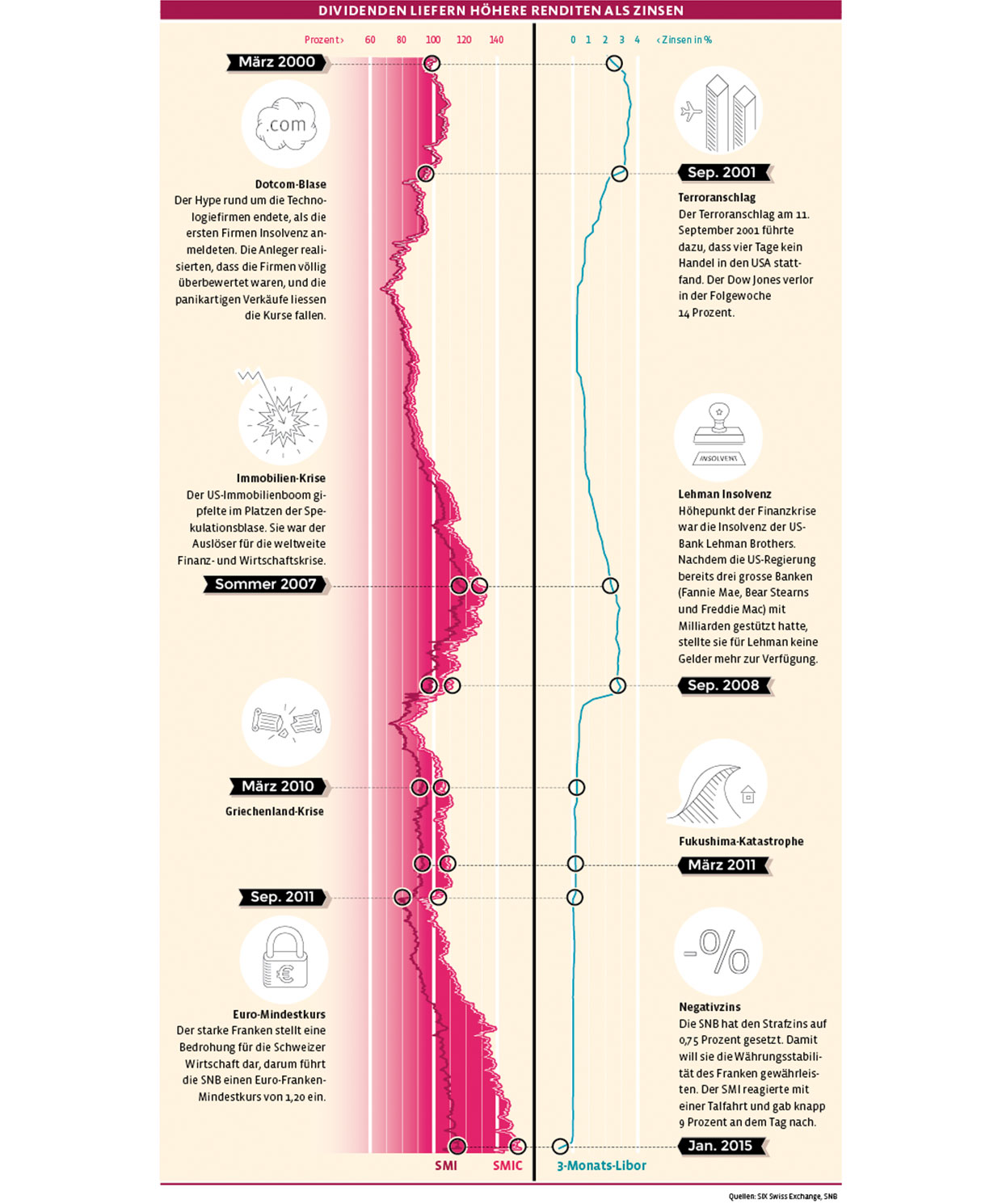

Nach Aufhebung des Euro-Mindestkurses durch die SNB rutschte der Zinssatz sogar ins Minus. «Anleihen und Kassenobligationen waren in der Vergangenheit der Verankerungspunkt im Portfolio. Dieser fällt nun weg», sagt Mettler. 30 Jahre lang dauerte die Hausse an den Obligationenmärkten, doch diese Zeiten gehören definitiv der Vergangenheit an. Heute stehen die verwöhnten Anleihen-Investoren vor grossen Herausforderungen. Geld verdienen ist an der Börse nicht mehr so leicht wie in den letzten Jahren, als die Märkte nur eine Richtung kannten: nach oben. Anleger sind gefordert, sich aktiv mit ihren Investitionen auseinanderzusetzen und das Handwerk Anlegen zu erlernen.

Am wichtigsten ist die Kontrolle der Kosten. Da diese im Gegensatz zu Renditen beeinflusst werden können, muss ihnen im Anlageprozess eine zentrale Rolle zugemessen werden. Der Erfolg einer Finanzanlage hängt massgeblich von den effektiven Kosten ab, die sich aufstapeln. Besonders bei einem mittel- bis langfristigen Anlagehorizont sind die Gebühren nicht zu unterschätzen, da sich die Differenz zu den Erträgen mit zunehmender Anlagedauer vergrössert: nicht linear, sondern exponentiell. Es kann sich also lohnen, seiner Bank auf den Zahn zu fühlen und abzuklären, wie hoch die Kosten für Börsenhandel und Depotführung tatsächlich sind.

Geringe Wechselbereitschaft

«Es ist schwierig, bei den Preisen für diese Infrastrukturleistungen den Überblick zu behalten», bestätigt Mettler. Das gilt sowohl für Depotgebühren als auch die Transaktionskosten, da viele Onlineplattformen mit einem mehrstufigen Gebührenmodell arbeiten. Auch die Summen, mit denen gehandelt wird, spielen eine Rolle. Die Empfehlung von Ueli Mettler lautet: Für jede Teildienstleistung den jeweils geeigneten Anbieter evaluieren. Die bekannteste Kostenkomponente sind die Produktgebühren, die sich anhand der Gesamtkostenquote (TER) einfacher miteinander vergleichen lassen.

Doch viele Anleger scheuen solche Kostenvergleiche und setzen lieber auf Altbewährtes: Obwohl es in allen Bereichen günstigere Angebote gibt, bleiben sie ihrer Bank treu. Diese Verbundenheit und die Wechselträgheit kosten Geld, Tag für Tag. Was bei Konsumartikeln bestens klappt, will einfach nicht im Banking ankommen: sich informieren, vergleichen, allenfalls den Anbieter wechseln. Nach der Kostenkomponente rücken die jeweiligen Anlageklassen in den Blickpunkt.

Während Staatsobligationen nur noch geringe Renditen bieten, locken Hochzinsanleihen mit ihrem klingenden Namen. Solche Unternehmensanleihen zahlen aufgrund ihrer schlechteren Bonitätsbewertungen höhere Zinsen. Ueli Mettler warnt jedoch davor, blindlings zuzugreifen. Man müsse die für die zusätzlichen Kreditrisiken zu erwartenden Ausfälle abziehen. So blieben auf Nettobasis nur leicht höhere Renditen als bei Unternehmensanleihen mit besserer Bonität, also mit Investment-Grade-Status. Deren Renditen betragen aktuell rund ein Prozent. Bei Anleihen-Investitionen kommt erschwerend hinzu, dass viele Anleger grossen Respekt vor einem Zinsanstieg und den damit verbundenen sinkenden Renditen haben. Laut Mettler befürchtet man im Markt aber schon seit über einem Jahrzehnt steigende Zinsen, und trotzdem sinken sie weiter.

«Während das Ertragspotenzial bei Staatsobligationen eigentlich nicht mehr vorhanden ist, beträgt es, unter Verweis auf die aktuellen Bewertungsniveaus, bei Aktien jährlich fünf bis sechs Prozent», erklärt Mettler. «Auf lange Sicht bieten Aktien natürlich höhere Ertragschancen. Aus Risikosicht bedeutet ein Engagement aber Schwankungen, mit denen der Anleger umgehen können muss», warnt Mettler. Es könne auch Jahre geben, in denen sich ein Aktienportfolio im Wert halbiert. Die Nervosität im Markt zeigt sich an der Entwicklung der Volatilität. Sie ist in der Schweiz nach der Freigabe des Frankenkurses am 15. Januar 2015 sprunghaft angestiegen, liegt nun aber wieder auf dem Niveau der vergangenen zwei Jahre.

Der perfekte Einstiegszeitpunkt

Das bestätigt auch Erwin Heri, Professor für Finanztheorie an der Universität Basel. Schon seit Jahren plädiert er dafür, langfristig in Aktien zu investieren. Somit relativiert sich auch die beliebte Frage nach dem perfekten Einstiegszeitpunkt. Die Aktienmärkte befinden sich aktuell zwar auf sehr hohen Niveaus und die Stimmen, die vor einer Korrektur warnen, werden immer lauter. Doch auf lange Sicht lassen sind solche Einbrüche verkraften und können sogar noch für Zukäufe genutzt werden. Für die Aktienentwicklung wichtiger als der Einstiegszeitpunkt sind die Ausschüttungen. Diese werden 2015 ein Rekordniveau erreichen, besonders in Japan und den USA. Aber auch in Europa und der Schweiz steigen die Dividendenrenditen leicht.

Insgesamt verzeichneten Dividendentitel in den vergangenen zehn Jahren eine überdurchschnittliche Entwicklung: Während der jährliche Anstieg des US-Barometers S&P 500 bei 7,9 Prozent lag, erreichte der S&P 500 Dividend Aristocrats, der auf Unternehmen setzt, deren Dividenden in den letzten 25 aufeinanderfolgenden Jahren gestiegen sind, ein Plus von 10,7 Prozent. Ein ähnliches Bild zeigt sich in der Schweiz: Während der SMI, der ohne Dividenden berechnet wird, in den letzten zehn Jahren 50 Prozent nach oben kletterte, lag das Plus des Index mit Dividenden (SMIC) bei 100 Prozent. Aufgrund der momentan hohen Bewertungen seien diese Titel nun aber eher teuer, warnt Mettler.

Unternehmensgewinne müssen nicht zwingend ausgeschüttet, sie können auch für einen Aktienrückkauf genutzt oder reinvestiert werden. Solche Rückkaufprogramme dienen der Aktienkurspflege, da der Börsenkurs durch den Ankauf und die Verdichtung der Papiere positiv beeinflusst wird – und die Gewinne je Aktie (Earnings per Share, EPS) grösser werden. Doch aufgepasst: Damit muss nicht zwingend ein höherer Aktienkurs einhergehen. Studien zeigen aber, dass die Märkte bereits auf die Ankündigung eines solchen Programms positiv reagieren. Wie Untersuchungen belegen, erstreckt sich die Phase der höheren Renditen gegenüber dem Gesamtmarkt auf einen Zeitraum von zwei Monaten bis zwei Jahren. Dauerhaft bessere Erträge jedoch waren zumeist an die tatsächliche Durchführung des Aktienrückkaufprogramms geknüpft.

Dass sich eine solche Strategie beim Aktienkauf bezahlt machen kann, zeigt sich am S&P 500 Buyback Index. Dieser misst die Entwicklung jener 100 US-Gesellschaften, die in den vergangenen zwölf Monaten an der Marktkapitalisierung gemessen die lukrativsten Rückkaufprogramme durchführten. In den letzten zehn Jahren erzielte der Index ein höheres jährliches Plus als der S&P 500 und sein Dividendenpendant, nämlich zwölf Prozent.

Die Glaubensfrage: aktiv oder passiv?

Nach der Definition der Strategie stellt sich die Frage, wie diese am besten umgesetzt werden kann. Erfahrene «Handwerker» wissen, dass Diversifikation dem Kauf von Einzeltiteln vorzuziehen ist. Stock Picking kann schnell nach hinten losgehen, wenn der Anleger kein glückliches Händchen beweist. Die nächste Frage, die sich stellt: aktiv oder passiv? Bezüglich Kosten sind passive Indexfonds (ETF) klar im Vorteil. Die durchschnittlichen Gebühren für Aktien-ETF liegen in der Schweiz bei 0,40 Prozent, bei Obligationen-ETF bei 0,22 Prozent. Dazu fallen beim Erwerb oder Verkauf eines ETF Handelskosten an, der sogenannte Spread.

ETF-Anleger müssen sich jedoch bewusst sein, dass sie immer nur die Marktrendite erhalten und keine Chance haben, diese zu schlagen. Bei Fonds besteht die Möglichkeit der Überrendite theoretisch, doch in der Praxis sieht es meist anders aus. Zahlreiche Studien bestätigen immer wieder, dass vier von fünf Managern es nicht schaffen, ihren Vergleichsindex zu übertrumpfen. Der Hauptgrund liegt bei den jährlichen Gebühren, die bei Aktienfonds gemäss Auswertungen des Analysehauses Morningstar 1,65 Prozent betragen.

Zudem fallen bei Fonds Ausgabeaufschlagund Rücknahmegebühren an. Es gibt aber durchaus Fondsmanager, bei denen sich die hohen Kosten bezahlt machen, da sie eine bessere Rendite als der Markt erzielen. Gute Chancen bieten sich vor allem bei weniger etablierten Märkten wie den Schwellenländern, speziellen Strategien oder kleinen und mittleren Unternehmen. Oder es sind Managementteams, die seit Jahren zusammenarbeiten und wirklich aktiv agieren können. Doch die Wahl des «richtigen» Produkts ist bei einer Auswahl von über 7000 Fonds eine regelrechte Herkulesaufgabe – aber auch dieser Part ist Teil des Handwerks Anlegen. Eine clevere Wahl und ausgiebige Produktvergleiche sind umso wichtiger, da die Vehikel im Optimalfall mehrere Jahre im Portfolio liegen.

Anleger sollten sich nicht auf einen gehypten Topmanager verlassen. Auch die Auswahl rein auf Basis der vergangenen Entwicklung kann nach hinten losgehen, da sie kein Garant ist für die künftige Entwicklung. Vorsicht ist auch bei Modeprodukten geboten, die auf Trends aufspringen. Ebenfalls entscheidend sind die Anlagephilosophie, die Erfahrung des Managers und seine langfristigen Performanceerfolge. Auch die Kultur des Hauses spielt eine wichtige Rolle. Sie muss dem Manager die nötige Freiheit bieten, um seine Strategie umsetzen zu können. Hilfreich können auch Fonds-Ratings sein, wie sie beispielsweise von Morningstar vergeben werden.

Abseits von Aktien- und Obligationenmärkten bieten sich noch andere Wege, Vermögen zu sparen oder zu vermehren. Etwa mit Immobilien, für welche die tiefen Zinsen positive Effekte aufweisen: Die Finanzierung von Immobilen ist derzeit so günstig wie schon lange nicht mehr. Es gilt jedoch zu bedenken, dass aufgrund der hohen Nachfrage auch die Bewertungen stark gestiegen sind, betont Mettler. Bei einem Immobilienkauf zu Investitionszwecken ist somit Vorsicht geboten. Zudem ist eine saubere Tragbarkeitsanalyse wichtig, damit auch allfällige Preisrückgänge oder Zinsanstiege verkraftet werden können. Aus Vermögenssicht ebenfalls lohnenswert sind Renovationen – besonders energieeffiziente Lösungen stehen hoch im Kurs.

Konsolidierte Brille

Ertragssteigerungen können auch im Bereich der Vorsorge eine Rolle spielen. So macht es Sinn, eine konsolidierte Brille anzulegen. Über die Pensionskasse ist man beispielsweise bereits indirekt in Aktien und Obligationen investiert, ebenso über die Säule-3a-Lösung. Zusätzlich bestücken Anleger ihr Depot mit verschiedenen Wertpapieren. Mettler rät dazu, all diese Vermögenswerte zu berücksichtigen, je nachdem, wie nahe das Rentenalter ist. Hier kann es von Vorteil ein, die Zinslösung über die Säule 3a umzusetzen und sich dafür Aktien ins Depot zu legen, je nachdem wo sich effiziente und kostengünstige Produkte bieten.

Darüber hinaus lassen sich mit Investitionen in die Säule 3a Steuern sparen. Allerdings ist dies abhängig vom aktuellen Steuersatz, da die Investitionen bei Bezug versteuert werden müssen. Laut Mettler ist es aber so oder so ratsam, den steuerbefreiten Betrag in Höhe von 6768 Franken auszuschöpfen. Natürlich muss das Vermögen nicht unbedingt in Anlagelösungen gesteckt werden. Es gibt spannende Alternativen, etwa Direktinvestitionen in klein- oder mittelgrosse Betriebe, die Unterstützung eines bestimmten Projekts oder die Expansion eines Unternehmens. Letztlich gibt es kein Geheimrezept, um sich im aktuellen Umfeld zurechtzufinden.

Aber die benötigten Fertigkeiten für das Handwerk Anlegen sind immer noch die gleichen: In erster Linie gilt es, die Kosten im Blick zu behalten und die eigene Risikofähigkeit nicht überzustrapazieren. Prinzipiell sollte langfristig investiert werden, denn mit kurzfristigen Entscheidungen verliert man an den Märkten meist. Zeitlos ist auch der Rat des legendären Finanzexperten André Kostolany: «Kaufen Sie sich sichere Aktien, an die Sie glauben, und nehmen Sie eine Schlaftablette für die nächsten zehn Jahre!»