2019 war ein herausragendes Aktienjahr. Praktisch alle relevanten Börsenindizes gingen bergauf. Wird sich der rekordverdächtige Anlagezyklus auch im neuen Jahr fortsetzen? Antworten liefert der Börsenausblick 2020 von Adriano B. Lucatelli.

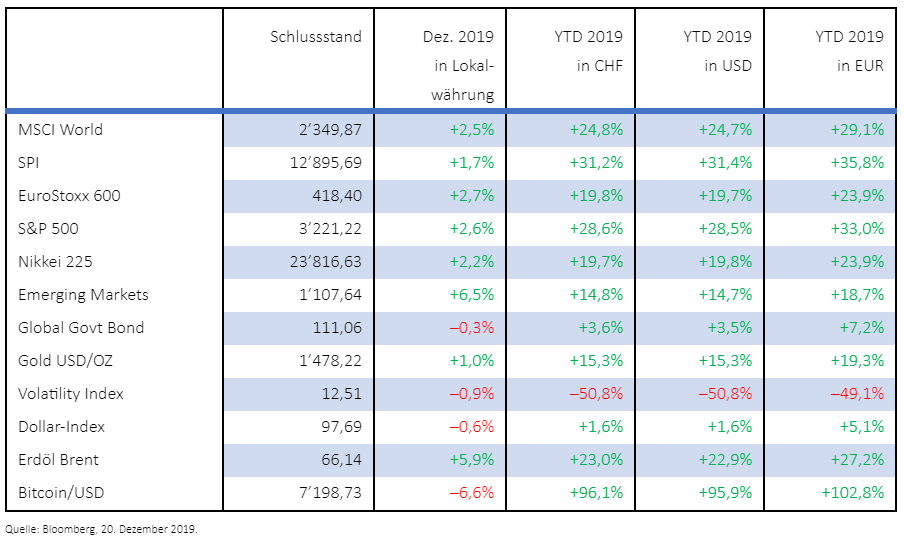

2019 war eines der besten Aktienjahre der Finanzmarktgeschichte. Alle wichtigen Börsen schlossen zum Jahresende mit ausserordentlichen Kursgewinnen ab, obwohl dies nach der starken Minuskorrektur von Ende 2018 kaum zu erwarten war.

Einen Hauptbeitrag zum Gelingen des Rekordjahrs 2019 leistete die US-Notenbank Fed, die im Jahresverlauf den Leitzins in drei Schritten um insgesamt 0,75 Prozent senkte und zu einer lockeren Geldpolitik umschwenkte. Zur Freude der Anleger legten in der Folge nicht nur die Aktien, sondern auch Obligationen und Rohstoffe markant zu.

Börsenausblick 2020

Wird sich der rekordverdächtige Anlagezyklus auch im neuen Jahr fortsetzen? In der Tat spricht einiges dafür, dass wir weitere Kursavancen sehen werden, denn die Rahmenbedingungen dafür erscheinen aussichtsreich: So wird auch im nächsten Jahr eine globale Rezession ausbleiben und die globale Politik des billigen Geldes weiterbestehen – zwei wichtige Faktoren, von denen die Aktienanleger sicherlich profitieren werden.

Es ist ausserdem zu erwarten, dass sich die globalen Aktienmärkte gegenüber politischen Unsicherheiten als robust erweisen werden, und auch bei den Präsidentschaftswahlen in den USA sind keine Überraschungen zu erwarten.

Die Anleihenmärkte sind mittlerweile sehr teuer geworden, was angesichts der lockeren Geldpolitik der Zentralbanken kaum erstaunt. Auch im neuen Jahr wird uns die Niedrigzinspolitik erhalten bleiben, auch wenn keine weiteren Zinssenkungen zu erwarten sind. Wir empfehlen deshalb keine weiteren Engagements in Obligationen. Trotz negativer Renditen wäre allerdings ein Comeback von Staatsanleihen mit guter Bonität möglich, falls der Handelsstreit zwischen China und den USA wieder aufflackern würde oder wenn wir einen dramatischen Brexit erleben würden.

Bei den Währungsmärkten erwarten wir keine grossen Änderungen. Wir bevorzugen den Greenback und den Schweizer Franken gegenüber dem Euro. Bei vermehrten Marktschwankungen könnte der Yen als Fluchtwährung interessant werden.

Fürs Gold bleiben wir positiv. Die äusserst niedrigen Realzinsen und die steigenden Goldkäufe einiger Notenbanken in den Schwellenländern dürften auch im neuen Jahr eine stützende Wirkung auf den Preis des gelben Edelmetalls ausüben.

Die Ölmärkte werden von den Konjunkturpaketen Chinas und Indiens profitieren. Wir gehen davon aus, dass deren Wirkung die Ölnachfrage zumindest stabilisieren wird. Lediglich eine Eskalation im Konflikt zwischen Saudi-Arabien und dem Iran könnte die Ölpreise stark in die Höhe treiben.

*Der Ökonom Adriano B. Lucatelli ist Mitgründer und Geschäftsführer von Descartes Finance und Descartes Vorsorge, den führenden Schweizer digitalen Finanzdienstleistern. Zudem ist er Verwaltungsrat von Merlini Finance AG.

Disclaimer: Die gemachten Prognosen und Aussagen über die Finanzmärkte widerspiegeln die persönliche Meinung von Adriano B. Lucatelli zum Zeitpunkt der Veröffentlichung und können sich jederzeit verändern. Verweise auf bestimmte Wertpapiere, Vermögensklassen oder Finanzmärkte dienen nur zu Illustrationszwecken und sollten nicht als Beratung oder Empfehlung in Bezug auf den Kauf oder Verkauf von Wertpapieren verstanden werden.