10×10 befragt sechs Experten nach ihren Börsenprognosen für das kommende Jahr. Die Antworten fallen durchmischt aus, dennoch gibt es Favoriten: europäische und asiatische Aktien. Für Anleger bedeutet das herausfordernde Umfeld, dass sie ihren Fokus auf die Selektion legen sollten.

Text: Barbara KalhammerDie Aktienmärkte haben in den vergangenen Jahren eine starke Entwicklung gezeigt und befinden sich teilweise auf Höchstständen. Allein im aktuellen Jahr hat der S&P 500 acht und der Nasdaq 100 knapp 17 Prozent zugelegt. Weniger gut fiel hingegen die Performance in Europa aus: Der Euro-Stoxx 50 fiel rund ein Prozent. Einzelne Länder entwickelten sich deutlich besser. Etwa die Schweiz, deren Index SMI um acht Prozent zulegte.

Zum Jahreswechsel gehen viele Anleger über die Bücher, überprüfen ihre Positionen, führen ein Rebalancing durch und stellen sich die Frage der Fragen: «Wie geht es weiter?» Nachdem die Märkte bereits weit gelaufen und teilweise teuer geworden sind, ist es umso schwieriger, darauf eine Antwort zu finden.

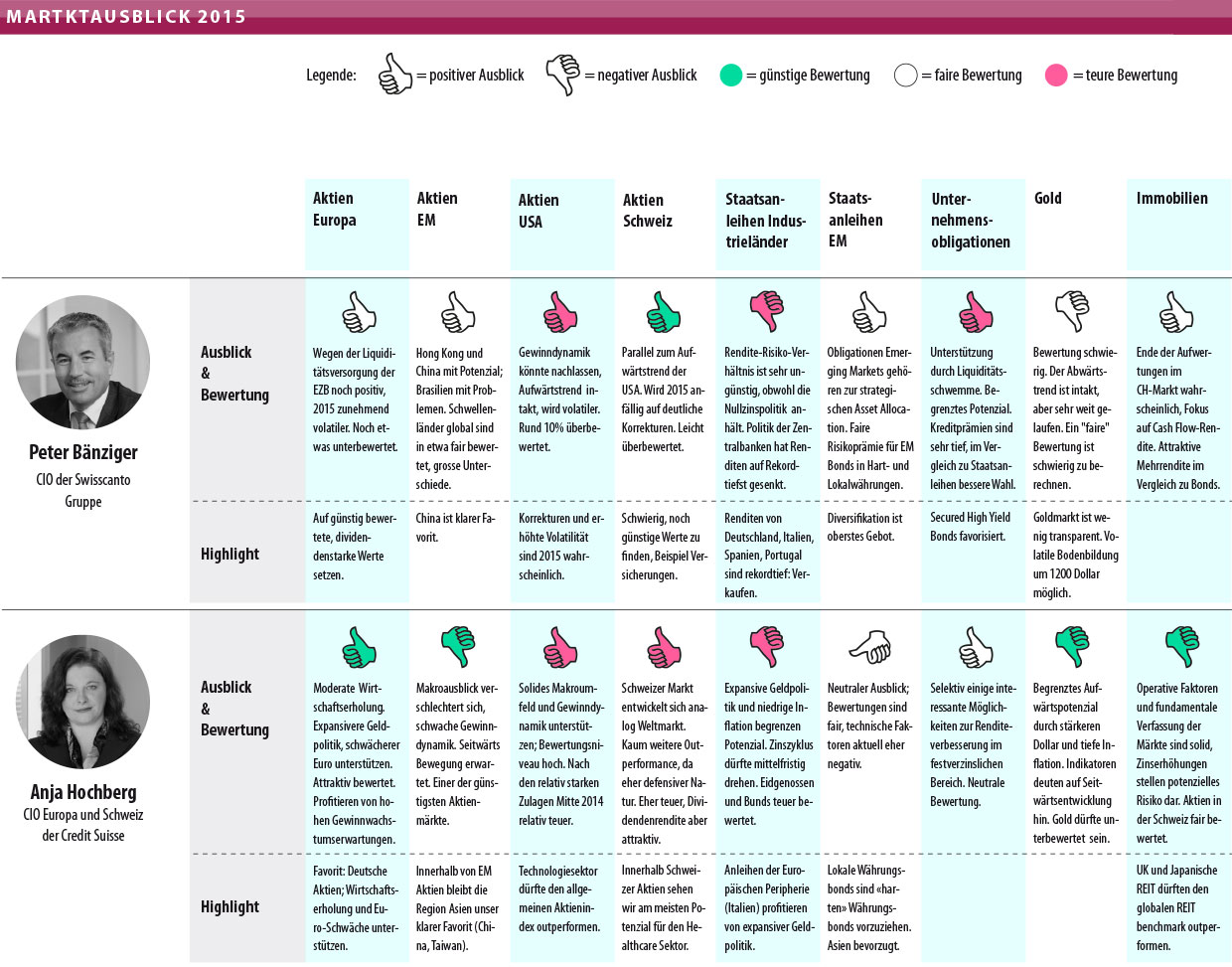

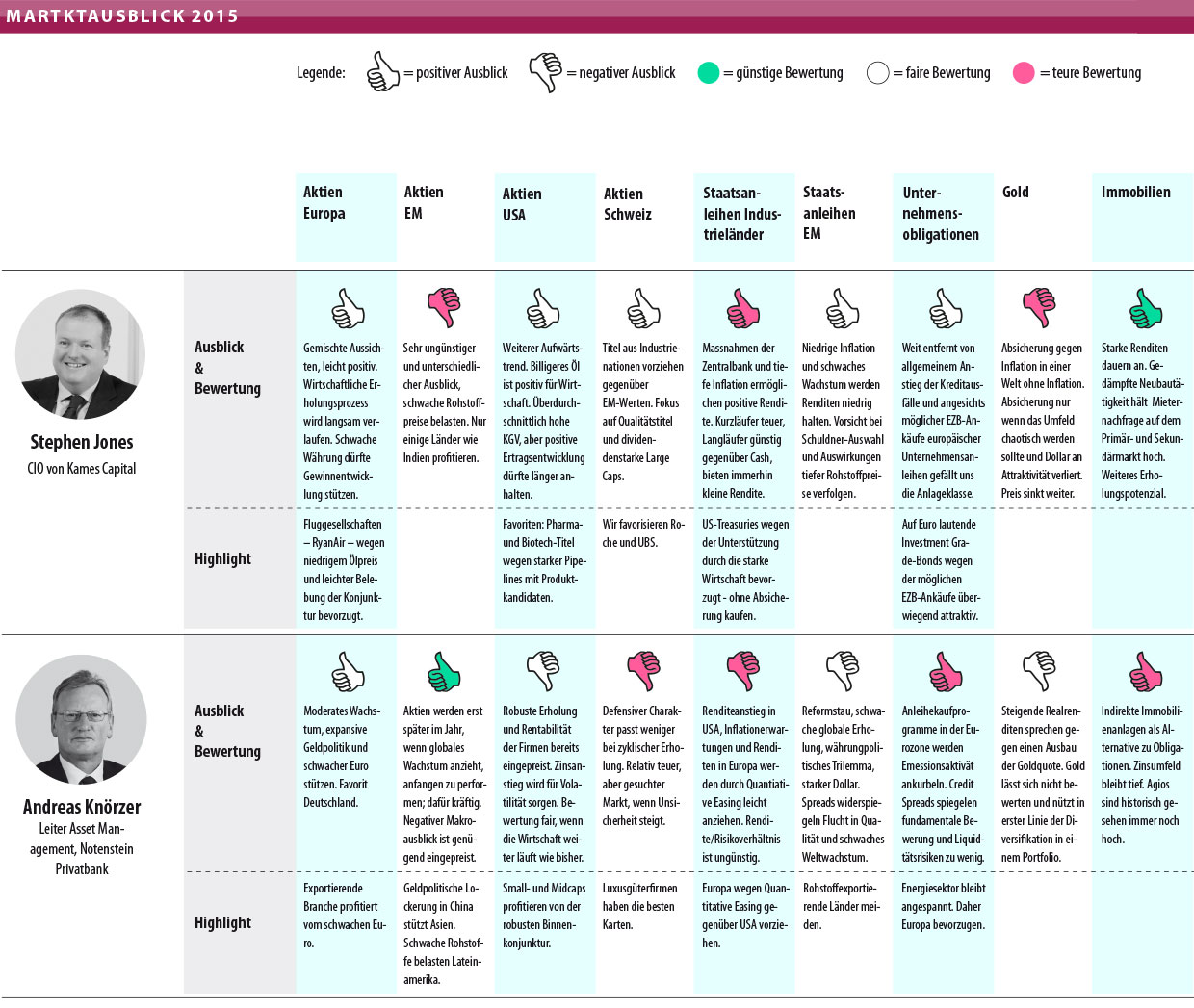

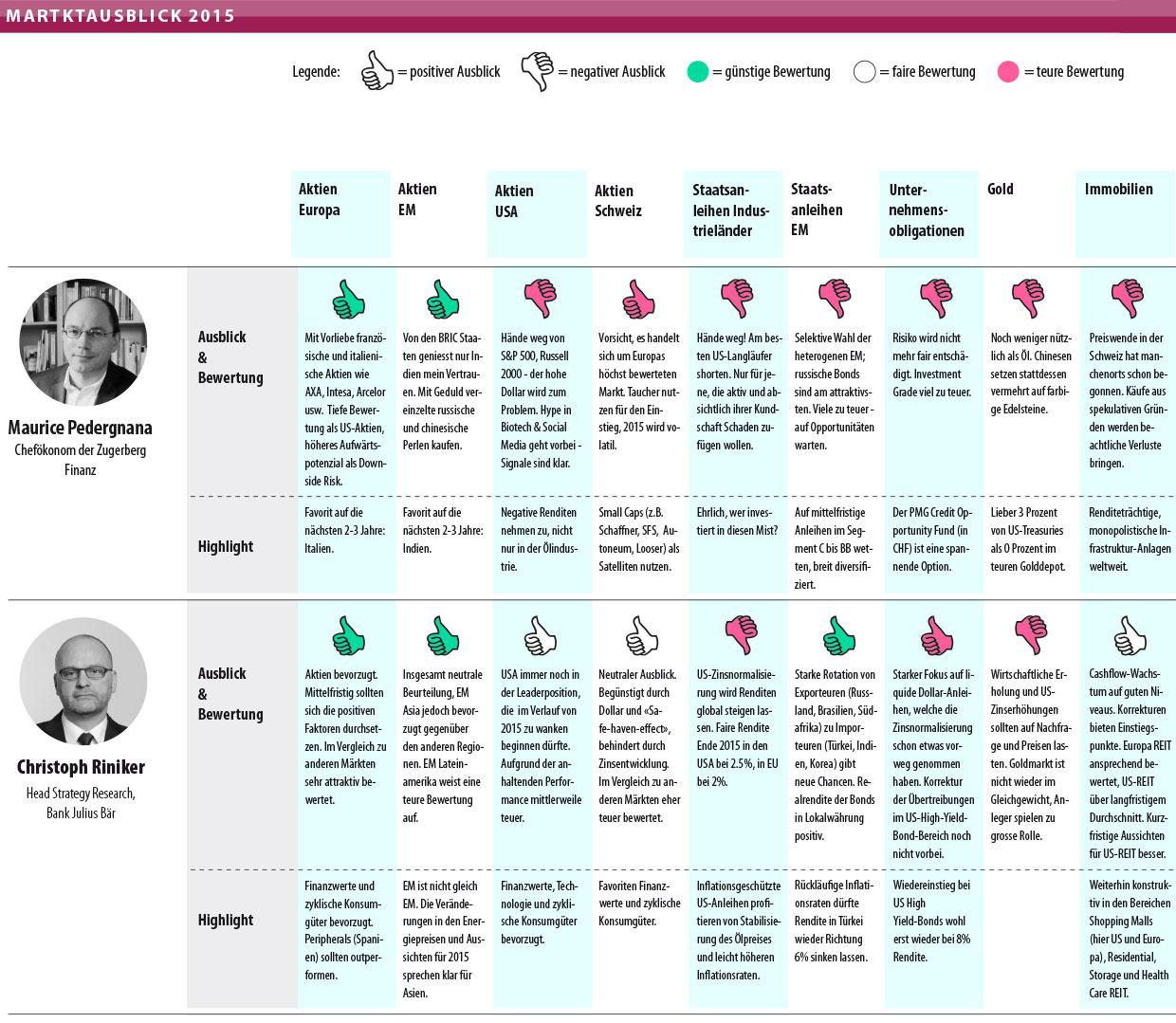

Wir haben bei sechs Experten nachgefragt, wie ihr Blick auf das neue Jahr ausfällt. Börsenprognosen liefern: Peter Bänziger, CIO der Swisscanto Gruppe; Anja Hochberg, CIO Europa und Schweiz der Credit Suisse; Stephen Jones, CIO von Kames Capital, Andreas Knörzer, Leiter Asset Management, Notenstein Privatbank; Maurice Pedergnana, Chefökonom der Zugerberg Finanz, und Christoph Riniker, Head Strategy Research bei der Bank Julius Bär.

Fokus auf Aktien

Einig sind sich die Experten darin, dass Aktien mehr Chancen bieten als Anleihen. Der Fokus liegt dabei auf Europa. Der Konjunkturausblick hat sich zwar eingetrübt, doch die Experten erwarten eine moderate Erholung. Stützend wirken «moderates Wachstum, expansive Geldpolitik und schwacher Euro», fasst Andreas Knörzer zusammen. Peter Bänziger geht davon aus, dass die Entwicklung 2015 zunehmend volatiler wird, und favorisiert daher dividendenstarke Werte. Anja Hochberg und Andreas Knörzer sehen gute Chancen für Deutschland, Christoph Riniker rät zu Finanzwerten und zyklischen Konsumtiteln.

Durchmischter fallen die Aussichten für die USA aus, wo der Aktienmarkt gemessen am S&P 500 in den vergangenen fünf Jahren 80 Prozent zugelegt hat. Dadurch ist das Bewertungsniveau bereits sehr hoch. Die Experten rechnen daher mit einer volatileren Entwicklung, auch bedingt durch den Zinsanstieg. Maurice Perdergnanas Prognosen sind sogar negativ. «Hände weg von S&P 500 und Russel 2000 – der hohe Dollar wird zum Problem», sagt er.

Auch Peter Bänziger rechnet damit, dass die Gewinndynamik nachlässt. Die Aussichten für die USA sind zwar wenig rosig, doch bereits im vergangenen Jahr waren die Experten skeptisch – die Aktienmärkte zeigten sich von den negativen Aussichten der Experten aber unbeeindruckt. Prognosen sind nicht als reiner Gradmesser für die weiteren Entwicklungen an den Märkten zu betrachten, sondern als zusätzliche Möglichkeit zur Meinungsbildung. Sie dienen dazu, dem eigenen Bild neue Facetten hinzuzufügen.

Asien wird favorisiert

Asien wird favorisiert

Die Schwellenländer haben sich in der Vergangenheit sehr heterogen entwickelt. Diesem Umstand muss auch in Zukunft Rechnung getragen werden. Dabei können aber nicht alle Länder in einen Topf geworfen werden, Anleger müssen klar differenzieren. Gute Aussichten sehen die Experten für die asiatischen Staaten, allen voran für China, teilweise auch für Indien. Darüber hinaus sind die Aktienmärkte eher günstig. Weniger gut sind die Prognosen für Lateinamerika, deren Länder von den schwachen Rohstoffpreisen belastet werden.

Durchwegs positiv sind die Aussichten für Schweizer Aktien, die jedoch ebenfalls teuer bewertet sind. «Begünstigt durch Dollar und ‹Safe-Haven-Effekt›, aber behindert durch Zinsentwicklung», fasst Christoph Riniker zusammen. Anja Hochberg und Stephen Jones erachten besonders das Thema Dividenden als attraktiv.

Bei Obligationen sind die Tendenzen klar: Unternehmensanleihen sind weiterhin einen Blick wert, während Staatsobligationen, besonders jene der Industrienationen, teuer bewertet sind und kaum Chancen bieten. Insgesamt sei das Rendite-Risiko-Verhältnis sehr ungünstig, allerdings sind die Aussichten für Europa etwas besser als für die USA. Anja Hochberg: «Anleihen der Europäischen Peripherie profitieren von expansiver Geldpolitik».

Weniger positiv ist Maurice Pedergnana: «Ehrlich, wer investiert in diesen Mist?» Auch im Bereich der Unternehmensobligationen sollten Anleger eher zu europäischen Bonds greifen und bei der Auswahl klar selektieren. «Auf Euro lautende Investment-Grade-Bonds sind wegen der möglichen EZB-Ankäufe überwiegend attraktiv», meint Stephen Jones.

Wenig Chancen für Gold

Bereits im vergangenen Jahr haben die Experten dem Goldpreis wenig Potenzial zugesprochen, und auch für 2015 fällt die Bilanz schlecht aus. «Absicherung gegen Inflation in einer Welt ohne Inflation», sagt Stephen Jones. Das Aufwärtspotenzial sei begrenzt und besonders die wirtschaftliche Erholung und die US-Zinserhöhungen dürften die Nachfrage belasten.

Und auch wenn die Aussichten auf den ersten Blick durchwachsen scheinen, sind sich die Experten im Grossen und Ganzen bei ihren Tendenzen einig. Die Konjunktur wird sich weiter erholen, in Europa langsamer als in den USA. Die geldpolitischen Massnahmen der EZB und der Bank of Japan werden fortgesetzt, während die amerikanische Zentralbank vielleicht schon bald an der Zinsschraube drehen könnte. Aktien sind gegenüber Anleihen zu bevorzugen, Europa bietet mehr Chancen als die USA, ebenso wie Unternehmensobligationen den Staatsanleihen der Industrienationen vorzuziehen sind.

Insgesamt dürften die Entwicklungen volatiler werden. Das Schlagwort für 2015 lautet somit: «Selektion». Nur indem Anleger die Spreu vom Weizen trennen, beispielsweise innerhalb der Schwellenländer, können sie Opportunitäten nutzen.