Nicht nur Aktienanleger haben mit dem aktuell schwierigen Anlageumfeld zu kämpfen. Auch Obligationen bereiten den Investoren zunehmend Bauchschmerzen.

Text: Rino BoriniDie Renditen für festverzinsliche Anlagen erreichen aktuell ein Rekordtief nach dem anderen. Für eine zehnjährige Schweizer Staatsanleihe lag die Rendite Anfangs März 2012 bei gerade einmal 0,48 Prozent. Ein ähnliches Bild zeichnet Deutschland: Die Rendite einer zehnjährigen Bundsanleihe betrug zum gleichen Zeitpunkt 1,78 Prozent. Und wie sieht es in den USA aus? Noch vor nur einem Jahr notierten die Treasury-Bonds mit zehnjähriger Laufzeit bei guten 3,54 Prozent.

Mittlerweise sind die Renditen auf 1,94 Prozent, also fast die Hälfte, geschmolzen. Das tiefe Renditeniveau bringt viele traditionelle Obligationenfonds in eine ungemütliche Situation. Dies wird bestätigt bei näherer Betrachtung der Fondsgebühren, denn die meisten zugelassenen Anleihenfonds weisen eine Total Expense Ratio (TER, Gesamtkostenquote) von rund einem Prozent aus. Hinzu kommen allfällige Ausgabe- und Rücknahmekommissionen, die in Rechnung gestellt werden. Anleihenfonds haben es damit noch schwerer, überhaupt ein Plus zu verzeichnen, denn die Kosten können die Mini-Renditen schnell wegfressen.

Keine Einbahnstrasse

Die Zeiten, als Obligationen einfache, ertragsbringende Selbstläufer ohne Risiko waren, sind definitiv vorbei. In dem aktuellen tiefen Zinsumfeld stecken Anleger in zweierlei Hinsicht in der Klemme. Erstens müssen sie weiterhin von tiefen Zinserträgen ausgehen, die nur durch das Eingehen von Kreditrisiken erhöht werden können. Zweitens besteht die Gefahr steigender Zinsen. Wenn sich das Zinsniveau früher oder später wieder erhöht, sinkt in der Folge der Wert des Obligationenportfolios. Letzteres wird aber auf absehbare Zeit wohl nicht der Fall sein.

Marktwert versus Wiederanlage

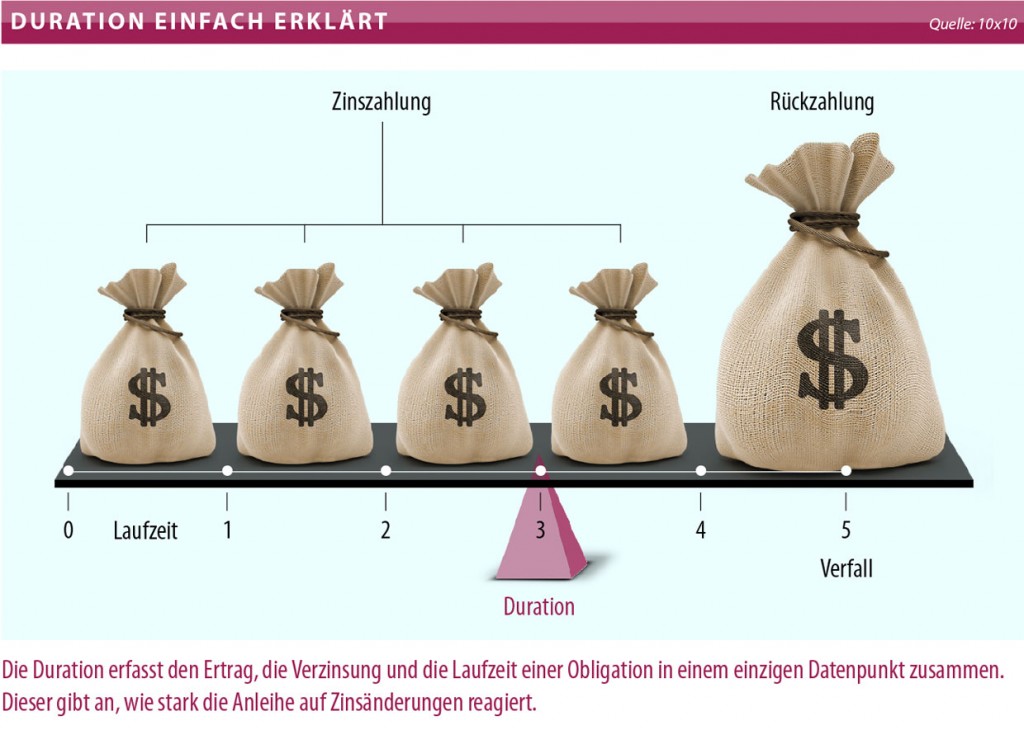

Dieser negative Zusammenhang wird näherungsweise quantifiziert durch die Duration, ein Mass für die Zinssensitivität von Anlagen. An ihr lassen sich folglich die Auswirkungen von Zinsänderungen auf das Portfolio abschätzen. In der Praxis hat sich die modifizierte Duration etabliert. Sie gibt eine Aussage über die relative Veränderung des Obligationenkurses in Abhängigkeit einer Veränderung des Marktzinsniveaus. Bei einer Verschiebung der Zinskurve sind für den Obligationeninvestor zwei Effekte relevant: Zum einen die Veränderung des Bondkurses (Marktwerteffekt), zum anderen die Veränderung der Verzinsung auf die ausgeschütteten Zinszahlungen (Wiederanlageeffekt).

Ein höheres Marktzinsniveau führt zu einem sinkenden Obligationenkurs. Der Marktwerteffekt wäre in diesem Fall negativ, während gleichzeitig die Zinszahlungen zu einer höheren Verzinsung wieder angelegt werden könnten. Eine Zinserhöhung führt also zu einem positiven Wiederanlageeffekt. Die Auswirkungen einer Zinsänderung ie Auswirkungen einer Zinsänderung auf den Barwert (also auf den Kurs) und auf den Vermögensendwert der Anlage verhalten sich gegenläufig. Der Grundgeanke des Durationkonzepts besteht darin, dass es während jeder Laufzeit einen Zeitpunkt geben muss, an dem sich diese beiden gegenläufigen Effekte aufheben.

Mass der Zinssensibilität

Das Konzept hat zweifelsohne auch Schwächen. Zwar kann ein Anleger mit der Hilfe der Duration seine festverzinsliche Anlage so wählen, dass sie seinem Anlagehorizont entspricht, aber wie so oft bei finanzmathematischen Modellen beruht auch die Duration auf Annahmen. So unterstellt das klassische Durationkonzept eine flache Zinsstrukturkurve. Das Zinsänderungsrisiko bezieht sich somit nur darauf, dass sich der Zins, der für alle Perioden gilt, ab sofort ändert.

Das Zinsstrukturrisiko wird hingegen als Risiko einer nicht-parallelen Verschiebung der Zinskurve angesehen. Es beinhaltet einerseits ein Volatilitäts- und anderseits ein Zinskurvenänderungsrisiko, beispielsweise von einer «normalen» zu einer «inversen» Zinskurve. Trotz dieser theoretischen Annahmen findet die Duration im Portfoliomanagement praktischen Einzug. Wenn ein Anleger ab einem bestimmten Zeitpunkt steigende Zinsen erwartet, sollte er auf eine kurze Duration achten, da diese sich in der Folge für das Gesamtportfolio verkürzt. Doch oft lassen sich Obligationenportfolios bei erwarteten Zinssatzänderungen nicht so einfach umschichten.

Aktiv versus Passiv

Für Anleger, die Direktinvestitionen tätigen und ihre Papiere jeweils bis zum Verfall halten, sind allfällige Kursverluste verkraftbar. Neben dem jährlichen Coupon bekommt man bei der Rückzahlung 100 Prozent des Wertes. Eine temporäre Wertverminderung des Portfolios aufgrund der tieferen Kurse beeinflusst zwar die jährliche Depotperformance negativ, doch wer das verkraften kann, wird deswegen kaum schlaflose Nächte haben. Zu effektiven Verlusten führen steigende Zinsen nur bei vorzeitigem Verkauf der Papiere.

Anleger, die hingegen in einen diversifizierten Korb von Obligationen wie Fonds oder ETF investieren, sollten die Duration schon bei der Produktwahl in Einklang mit der Strategie bringen. Traditionelle Fonds und ETF unterscheiden sich nicht nur in den Kosten und im Handel, sondern eben auch bezüglich der Kosten im Management. Der ETF bildet einen Index 1:1 ab und weist damit eine feste Duration auf. Im Unterschied dazu haben Manager von aktiven Fonds die Möglichkeit, die Duration aufgrund ihrer Markterwartungen zu reduzieren oder gegebenenfalls zu erhöhen. Deswegen sind auch die jährlichen Kosten bei den traditionellen Fonds bedeutend höher. Der Anleger ist zudem der Prognosefähigkeit des Fondsmanagers ausgesetzt.

Laufzeitsegmentierung

Eine fixe Duration kann auch als Pluspunkt gewertet werden. Der Vorteil von Obligationenindizes ist deren Laufzeitensegmentierung. So unterscheidet beispielsweise der Swiss-Bond-Index (SBI) die Laufzeiten 1–3, 3–7 und 7–15 Jahre. Somit können Anleger grundsätzlich in die gesamte Zinskurve investieren. Ebenso erfolgsversprechend ist die Kombination einzelner Exchange Traded Funds, und zwar so, dass die exakte Positionierung auf der Zinskurve gemäss dem definierten Zinsrisiko möglich ist. Dank einer hohen Liquidität des Börsenhandels können auch kurzfristige taktische Verkürzungen oder Verlängerungen der Ziel-Duration gesteuert werden.

Die Auswahl an verschiedenen Portfoliobausteinen (Obligationen-ETF und in stitutionelle Indexfonds) ist mittlerweile sehr gross – Tendenz weiterhin steigend. ETF auf Obligationenindizes weisen vergleichsweise geringe Kosten auf. Die durchschnittliche Gesamtkostenquote aller in der Schweiz zugelassenen Bond-ETF liegt bei 19 Basispunkten. Schwellenländer-Engagements sind im Vergleich etwas teurer, etablierte Regionen kosten zwischen 12 und 20 Basispunkten. Durch den Verzicht auf ein aktives Management erhält der Investor dafür «nur» die Marktrendite und ist mehr oder weniger mit der gleichen Zielduration unterwegs.

Mehr Depotkick

Um vor einem möglichen Zinsanstieg geschützt zu sein, lohnen sich eher kurzläufige Anlagevehikel. Eine andere Methode, um sich von Zinsänderungsrisiken zu schützen, sind Short-ETF. Diese börsengehandelten Indexfonds entwickeln sich genau gegensätzlich zu den herkömmlichen Obligationenindizes. Ein Anleger sollte allerdings auf die Besonderheiten achten, denn die Sache hat einen grossen Haken: Die Entwicklung von Basis index und Short-Index funktioniert nur vom Schlusskurs eines Tages zum nächsten.

Über einen längeren Zeitraum von Wochen und Monaten kann die Entwicklung auseinanderdriften. Grund dafür ist das tägliche Rebalancing. Konkret bilden diese Strategie-ETF die Wertentwicklung des Referenzindex auf Tagesbasis, multipliziert mit dem jeweiligen Heben (bei Short ETF: -1) ab. Dabei wird immer die prozentuale Differenz zur letzten Notierung herangezogen. Die Veränderungen eines Short- ETF beziehen sich aufgrund des täglichen Rebalancings somit immer auf den Kurs des Vortages.

Nur für starke Nerven

Diese Pfadabhängigkeit kann für Investoren, die mittel- bis langfristige Investments in Short-ETF tätigen, gravierende Implikationen haben. Für Kaufen-und-Halten-Strategien ist dieser Aspekt elementar, da die Performancedann nicht mehr klar prognostizierbar ist, und der Investor unerwarteten Risiken ausgesetzt sein kann. Somit sind diese Instrumente wirklich nur für kurzfristige Absicherungszwecke geeignet. Short-ETF sind schliesslich eigens zu diesem Zweck konstruiert worden.