Gegen Jahresende sind die zuvor so starken Tech-Aktien eingebrochen und rissen die Märkte mit. Das Jahr der negativen Rendite war somit perfekt. Werden sich letztere wieder erholen oder stehen infolge der Straffung der Geldpolitik durch die Zentralbanken weitere Stresstest an?

Text: Pascal Hügli (Text) & Fabian Widmer (Illustrationen)

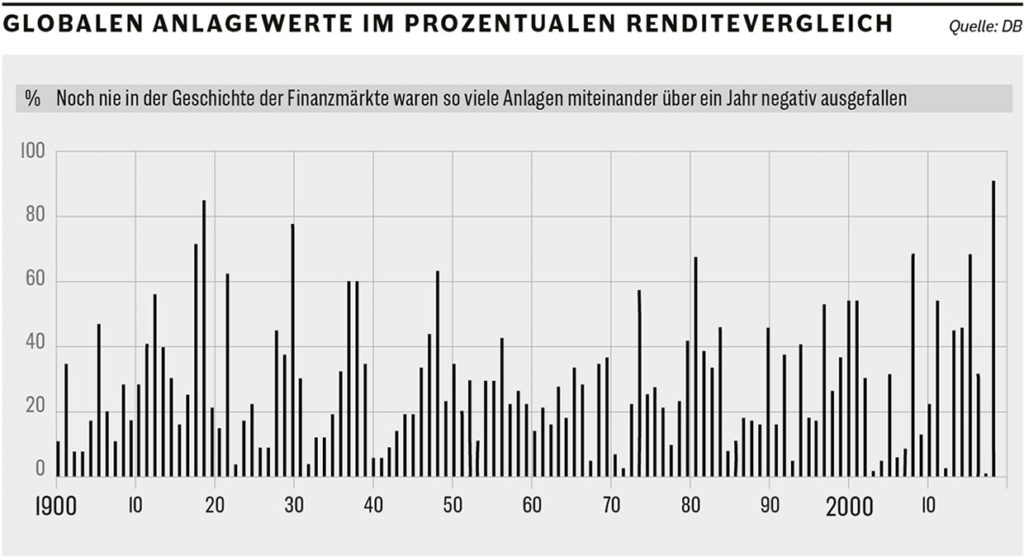

Wer wissen will, wie das Anlagejahr 2018 verlaufen ist, für den hat die Deutsche Bank die Antwort parat: Gemäss einer Studie des Finanzinstituts verzeichneten per Ende Oktober 89 Prozent

aller globalen Vermögenswerte (in Dollar gerechnet) aufs Jahr gesehen eine negative Rendite. Dabei handelt es sich um den höchsten Prozentsatz, der seit 1901 gemessen wurde. Bislang wurde der Rekord vom Jahr 1920 gehalten, als 84 Prozent der Anlagen negativ rentierten.

Für die katastrophale Performance verantwortlich sind der Februar und die Herbstmonate Oktober und November. Bereits im zweiten Monat dieses Jahres hatten zahlreiche Finanzmärkte bis

zu zehn Prozent nachgegeben. Über den Sommer sind die Bullen zurückgekommen und haben es sich bis Ende September auf der Weide gemütlich gemacht. Dann kam der «Oktobär» und hat sie wie der vertrieben.

Die Giganten haben Kratzer

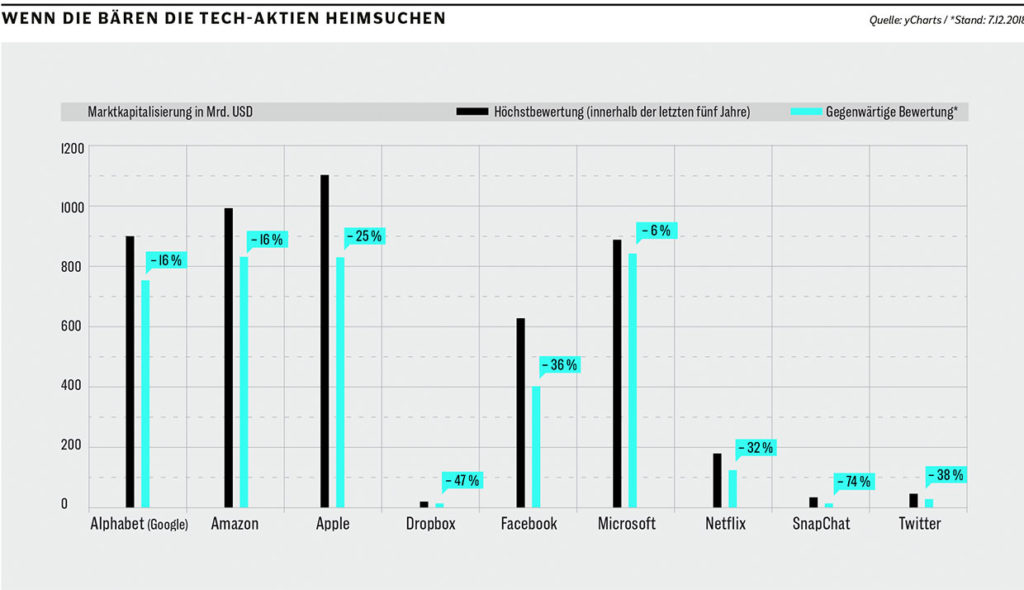

Insbesondere den Techgiganten hat das Jahr 2018 zugesetzt. Im Vergleich zu ihren jeweiligen Höchstständen haben die FAANG-Aktien – Facebook, Apple, Amazon, Netflix und Googles Dachgesellschaft Alphabet – fast eine Billion Dollar an Marktwert eingebüsst. Zur grossen Überraschung vieler ist Microsoft mit einer Bewertung von 838 Milliarden gegenwärtig das wertvollste Unternehmen – und das Akronym müsste eigentlich auf FAAMG geändert werden. Auch bei anderen Aktien des Tech-Sektors sieht es wenig rosig aus: Während Dropbox und Twitter gegenüber ihren Höchstwerten um 47 respektive 38 Prozent gefallen sind, hat Snapchat über 74 Prozent verloren.

Im Verlauf des Jahres war immer wieder zu hören, die Tech-Aktien stünden sinnbildlich für die seit 2008 anhaltende Aktienhausse. Einige gingen noch weiter: Es seien letztlich die Titel der Plattformriesen wie Amazon, Google und Co., die bei den relevanten Indizes überhaupt noch für positive Renditen sorgten. So haben die grossen Tech-Aktien im ersten halben Jahr 98 Prozent zum Anstieg des S&P 500 beigetragen.

In einer Welt, in der ein paar wenige Super-Aktien für einen beträchtlichen Teil der globalen Börsenperformance zuständig sind, werden die Aktienmärkte schnell einmal mitgerissen, wenn den Zugpferden der Schnauf ausgeht. Während 2017 99 von 100 (!) Anlagewerten einen positiven Return verzeichnen konnten – das wird ebenfalls in der zu Beginn zitierten Studie der Deutschen Bank erwähnt – haben die Märkte dieses Jahr auf breiter Front schlecht abgeschnitten. Für ETF, die oftmals kapitalgewichtet einfach nur den Markt abbilden, sind das denkbar schlechte Voraussetzungen.

Dieser Umstand zeigt sich auch im Portfolio, das 10×10 anlässlich der Fussballweltmeisterschaft in einer Simulation zusammengestellt hatte. Die Jahresrendite der Anlage, die am 14. Juni lanciert wurde, beträgt ungefähr minus fünf Prozent. Abgesehen davon, dass zahlreiche marktgewichtete ETF unter den derzeitigen Bedingungen ein schweres Los haben, besteht das WM-Portfolio nicht nur aus 95 Prozent Aktien – die restlichen Prozent sind in Gold angelegt –, sondern setzte einer offensiv ausgerichteten Fussballmannschaft gleich einen gewichtigen Teil auf Aktien aus Schwellenländern. Diese wurden in diesem Jahr besonders hart getroffen. Den offiziellen Zahlen zufolge ist der Grund zwar weniger die Rückführungen von Auslandsgeldern – was durch die Steuersenkung der Regierung Trump attraktiver wurde – als vielmehr die von der US-Notenbank forcierten Zinsanstiege. Letztere machen den Dollar stärker und wirken sich daher negativ auf Schwellenländer aus – eine Tatsache, die Anleger mit Schwellenland-Exposure in diesem Jahr besonders zu spüren bekamen.

Wohin des Weges?

Wer heute also mit Verlusten dasteht, ist damit nicht allein. Nichtsdestotrotz lässt sich sagen: Die Abverkäufe an den Märkten im ersten und letzten Quartal erscheinen auf einer 2008 beginnenden Trendlinie eher wie kleine Dellen. Noch immer befinden sich die Finanzmärkte auf vergleichsweise hohem Niveau. Die Frage ist: Wird der Sinkflug weiter anhalten? Oder bieten die derzeitigen Kursrückgänge – insbesondere bei den Tech-Aktien – günstige Kaufmöglichkeiten, bevor es wieder hochgeht?

Gemäss den Recherchen des Finanznachrichtenunternehmens Bloomberg haben die Experten und Analysten seit 2009 nicht mehr so optimistisch auf das kommende Jahr geschaut. Doch solche Vorhersagen sind bekanntermassen mit Vorsicht zu geniessen. Vermögensverwalter haben immer ein Interesse daran, die Zukunft positiv vorauszusagen, da die Kunden eher gewillt sind, ihre Gelder an den Finanzmärkten anzulegen. Deshalb ist auch wenig verwunderlich, dass die professionellen Prognostiker den Märkten seit dem Beginn der Datenerhebung durch Bloomberg noch nie ein Abwärtsjahr vorausgesagt haben.

Hinter den Kulissen klingt es mancherorts nicht ganz so euphorisch, scheinen die Zahlen doch ein sich abschwächendes Wirtschaftswachstum nahezulegen. Ein solches, so die intuitive Schlussfolgerung, dürfte wohl nicht der beste Nährboden für florierende Aktienmärkte sein. Auch hier zeigt ein Blick auf die Zahlen jedoch: In den vergangenen Jahren ist eine realwirtschaftliche Flaute längst nicht immer mit schlechten Aktienkursen einhergegangen. Gleiches gilt für ein Wirtschaftswachstum, das nicht zwingend steigende Preise auf den Finanzmärkten zur Folge hatte. Gerade in Zeiten interventionistischer Zentralbankenpolitik können intuitiv wirkende Korrelationen auf den Kopf gestellt sein.

Auch die Bewertungen der Tech-Aktien dürften durch die geldpolitischen Massnahmen der letzten Jahre verzerrt sein. Aufgrund ihrer realwirtschaftlich gerechtfertigten Nachfrage haben diese lukrativen Wertschriften eine sehr hohe Marktgängigkeit erreicht. Diese dürfte sich bei zahlreichen Investoren in eine monetäre Nachfrage nach diesen Papieren übersetzt haben. Da sie lange real knapper waren als die stetig wachsende Geldmenge, dürften die Anleger die Aktien der Techgiganten als Wertaufbewahrungsmittel interpretiert haben, was natürlich deren Kurse getrieben hat. Diese Ergänzung der Tech-Aktien um eine Komponente der Geldalternative macht das Bewerten dieser Titel umso schwieriger.

Durchwursteln auf Jahre hinaus?

Jetzt, wo andere Zentralbanken der US-Notenbank folgen und von einer Politik des Quantitative Easing zu einer des Quantitative Tightening übergehen wollen, dürften die Verzerrungen hier und da zutage treten. Sollte dies der Fall sein, ist nicht auszuschliessen, dass die Zentralbanken erneut intervenieren werden müssen, um schlimmere Verwerfungen zu verhindern. Grösseren Kursrückgängen würden nicht nur die Zentralbanken entgegenzuwirken versuchen, es sind auch die Unternehmen selbst, die in strategisch günstigen Momentan ihre eigenen Aktien zurückkaufen und so die Preise wieder nach oben treiben.

Eine solche Dynamik könnte sich im neuen Jahr fortsetzen: Wiederkehrende Abverkäufe gefolgt von Wiedereinkäufen durch die sogenannten «Dip Buyers», gefolgt von erneuten Abverkäufen. Dieses «Spiel» könnte so lange weitergehen, bis das billige Geld oder anders ausgedrückt die Verzerrungen allmählich aus den Finanzmärkten hinausgewaschen sind.