Der SMI und SPI Index gehören zu den Lieblingen der ETF Investoren. Aber lediglich zwei Anbieter bieten auf diese beiden Indizes entsprechende börsengehandelte Indexfonds an. Welcher ist der Beste? Ein Vergleich in drei Schritten.

Wenn es um Schweizer Aktien geht, steht meist der Swiss Market Index (SMI) und der breite Aktienmarktindex SPI (Swiss Performance Index) im Vordergrund. Der SMI bildet die 20 grössten Unternehmen an der Schweizer Börse ab, währenddem der SPI als Gesamtmarktindex für den Schweizer Aktienmarkt betrachtet werden kann. Er enthält nahezu alle an der SIX Swiss Exchange gehandelten Beteiligungspapiere (Hintergründe zu den Schweizer Aktienbarometern lesen Sie hier).

Will nun ein Schweizer Investor die Schweizer Aktienquote in seinem Portfolio mit einem ETF abbilden, stehen ihm sowohl für den SMI wie auch für den SPI je zwei Vehikel zur Verfügung. Lediglich iShares (Blackrock) und UBS bieten Produkte auf diese Indizes an. Für ausländische ETF-Anbieter, die nicht über eine eigene Schweizer Fondsplattform verfügen, machen ETF auf SMI beziehungsweise SPI wenig Sinn, da aus steuerlichen Gründen ein Schweizer Fondsdomizil für Schweizer Indizes effizienter ist.

Doch welches ist nun der beste SMI beziehungsweise SPI-ETF? Gleich zu Beginn: Diese Frage lässt sich nicht abschliessend beantworten. Ein Vergleich in vier Schritten:

1. ETF-Grösse

Viele Anleger achten oft die Höhe des investierten Vermögens in einem ETF. Diese Zahl ist kein Gütesiegel, kann jedoch ein Indiz für die Attraktivität eines ETF sein. Doch letztlich zählt die Qualität der Indexreplikation, die sich in der Performance des Nettoinventarwerts (NAV) nach Kosten zeigt. Dazu später mehr.

Beim SMI Index verwalten beide Anbieter je rund zwei Milliarden Franken (Stand anfangs Januar 2021). iShares hingegen verwaltet beim breiten SPI Index mit 1,8 Milliarden Franken bedeutend mehr Vermögen als sein UBS Pendant (753 Millionen).

2. Kosten

Ein wichtiger Aspekt bei ETF sind die Gebühren, die sind eines der Erfolgsmerkmale dieser Anlagevehikel und letztlich ein wichtiger Bestandteil der Rendite. Die Kosten werden mit der Total Expense Ratio (TER) ausgewiesen. Dazu kommen noch die impliziten Kosten, wie beispielsweise Kauf- und Verkaufsspreads beim Handel über die Börse. Diese müssen in den Entscheidungsprozess ebenso berücksichtigt werden.

Bezüglich der Kosten ist iShares beim SMI Index bedeutend teurer als die UBS (siehe Tabelle). Die höheren Kosten beim iShares SMI ETF zeigen sich auch im Performance-Vergleich (siehe 3. Vergangene Renditen). Beim SPI Index hat in iShares dafür die Nase vorn: Der US-Anbieter verlangt 0,10 Prozent pro Jahr, währenddem die UBS 15 Basispunkte dem Fondsvermögen jährlich belastet.

3. Implizite Kosten

Wie bereits erwähnt, fallen nebst den Fondsgebühren auch Kosten beim Handel an. Einerseits verlangt die Bank eine Gebühr, andererseits kommt die Stempelabgabe dazu (Lesetipp: Warum gibt es eine Stempelsteuer?). Die beträgt bei inländischen Fonds 0,075%.

Auch beim Börsenhandel fallen Kosten an, nämlich die Handelskosten. Deswegen ist beim Kauf beziehungsweise Verkauf auch ein Blick auf die Geld-/Briefspreads zu werfen. Die Schweizer Börse hat zur Transparenzförderung die Market Quality Metrics (MQM) vor einigen Jahren eingeführt. Für jeden ETF berechnet die SIX Swiss Exchange diverse Kennzahlen um die Qualität der Preisstellung zu beurteilen.

Beim Handel beträgt der zeitgewichtete durchschnittliche Spread beim iShares SMI ETF bei 0,058% und derjenige des UBS SMI ETF bei 0,08%. Beim SPI weist das iShares Produkt einen Spread von 0,0869% auf, der UBS SPI ETF zeigt eine Geld-/Briefspanne von 0,0975%. Diese Kosten sind insbesondere bei regem Handel relevant. Für Investoren, die einen Buy-and-Hold-Ansatz verfolgen, liegt dieses Kriterium nicht an oberster Stelle.

4. Vergangene Renditen

Ein Blick in die Vergangenheit ist ein gutes Indizes über die Indextracking-Fähigkeit des Anbieters. Die Frage lautet: Schafft es der Anbieter über eine längere Zeitperiode möglichst präzise die Rendite des Basisindexes zu erreichen? Das lässt sich am besten mit einem Vergleich des Nettoinventarwerts (NAV) und der Indexrendite beobachten. Der NAV ist letztlich der Endwert, in welchem alle Kosten im Fonds berücksichtigt sind, aber auch alle Erträge (bsp. Wertpapierleihe, Dividenden, Zinsen) enthält.

Um die Performance über einen längeren Zeithorizont zu analysieren, helfen einfache Chartvergleiche. Dabei sollen aber nicht die Börsenkurse der SIX Swiss Exchange verwendet werden, vielmehr muss diese Analyse auf dem Nettoinventarwert basieren. In dieser Zahl sind alle Kosten und Erträge, die der Fonds belastet respektive erwirtschaftet, berücksichtigt.

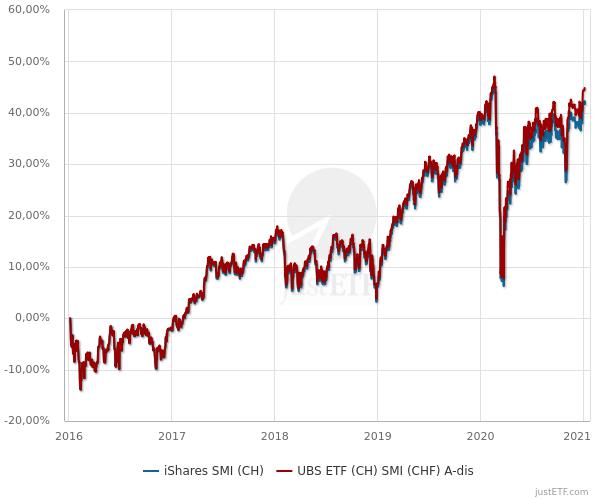

SMI ETF Vergleich

In diesem Chart erkennt man, dass insbesondere im Jahr 2020 das UBS Produkt leicht eine bessere Rendite erwirtschaftete, das man auch bereits in der obigen Tabelle erkennen konnte. Die kumulierte Performance über die letzten fünf Jahre (2015-2020) beträgt beim UBS ETF 42,43%. Damit schneidet dieser ETF um über ein Prozentpunkt besser ab, als das iShares Produkt (41,48%).

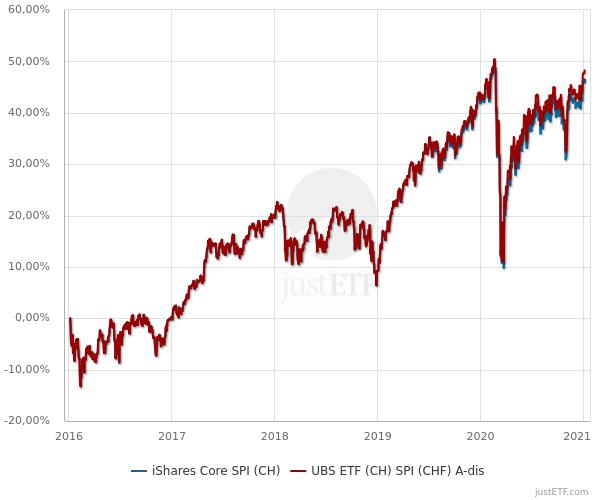

SPI ETF Vergleich

Beim SPI Index schneidet im 5-Jahresvergleich iShares mit 11 Basispunte leicht besser ab.

Fazit für Anleger

Beim SPI hat iShares die Nase vorn, währenddem beim SMI die UBS ganz klar iShares in Bezug auf die vergangene 5-Jahresperformance schlägt. Doch wie immer: Die vergangene Wertentwicklung ist kein zuverlässiger Indikator für die künftige Performance.