Der tiefe Ölpreis ist für viele Länder ein regelrechter Fluch. Um die entstandenen Budgetlöcher zu stopfen, müssen zahlreiche Staatsfonds ihr Tafelsilber verkaufen. DIe Milliardenveräusserungen der Staatsfonds bleiben nicht ohne Folgen für die Finanzmärkte.

Text: Barbara KalhammerDes Einen Freud, des Anderen Leid – seit nunmehr einem Jahr gilt das auch für den Ölpreis. Während sich Automobilisten an den Tankstellen über die gesunkenen Benzinpreise freuen und verarbeitende Konzerne ihre Einkaufskosten senken konnten, führt das tiefe Niveau bei anderen Marktteilnehmern zu ungeahnten Schwierigkeiten. Betroffen sind besonders die Erdöl produzierenden Länder: Ihre Einnahmen schrumpfen und damit fehlen die Mittel, mit denen sie ihre milliardenschweren Staatsfonds in der Vergangenheit gespeist haben. Saudi-Arabien beispielsweise erzielt 90 Prozent seiner Einnahmen durch Ölexporte.

Bis 2014 wurde aus dem Vollen geschöpft. Vor allem die Länder am Persischen Golf haben mit den Überschüssen vielfach riesige Staatsfonds aufgebaut. Doch nun, da diese Quelle weniger lukrativ ist, klafft in den Budgets ein riesiges Loch. Allen voran bei Saudi-Arabien, das 2016 gemäss Schätzungen des Internationalen Währungsfonds mit einem Haushaltsdefizit von rund 20 Prozent rechnen muss.

Um die Budgetlöcher zu stopfen, greifen immer mehr Länder auf ihre Sicherheitspolster zurück, die Staatsfonds: Gemäss Daten des Sovereign Wealth Fund Institute haben sie 2015 bereits Aktien im Wert von mehr als 200 Milliarden Dollar veräussert. Diese Entwicklung wird sich mit dem tiefen Ölpreisniveau fortsetzen.

Die Vermögen von Abu Dhabis Fonds ADIA werden laut Schätzungen der Ratingagentur Moody`s bis zum Jahresende von über 500 Milliarden Dollar auf 475 Milliarden Dollar schrumpfen. Einer der beiden russischen Staatsfonds könnte sogar komplett aufgelöst werden. Da diese Entwicklung nicht vorhergesehen wurde, gingen viele Staaten bei der Budgetkalkulation von zu hohen Ölpreisen aus.

Russland und Norwegen etwa benötigen für einen ausgeglichenen Staatshaushalt 2016 einen Ölpreis von 50 Dollar, Bahrain sogar 60 Dollar. Sollte der Preis auf 30 Dollar fallen, rechnet das Institut mit weiteren Aktienverkäufen im Wert von 400 Milliarden Dollar.

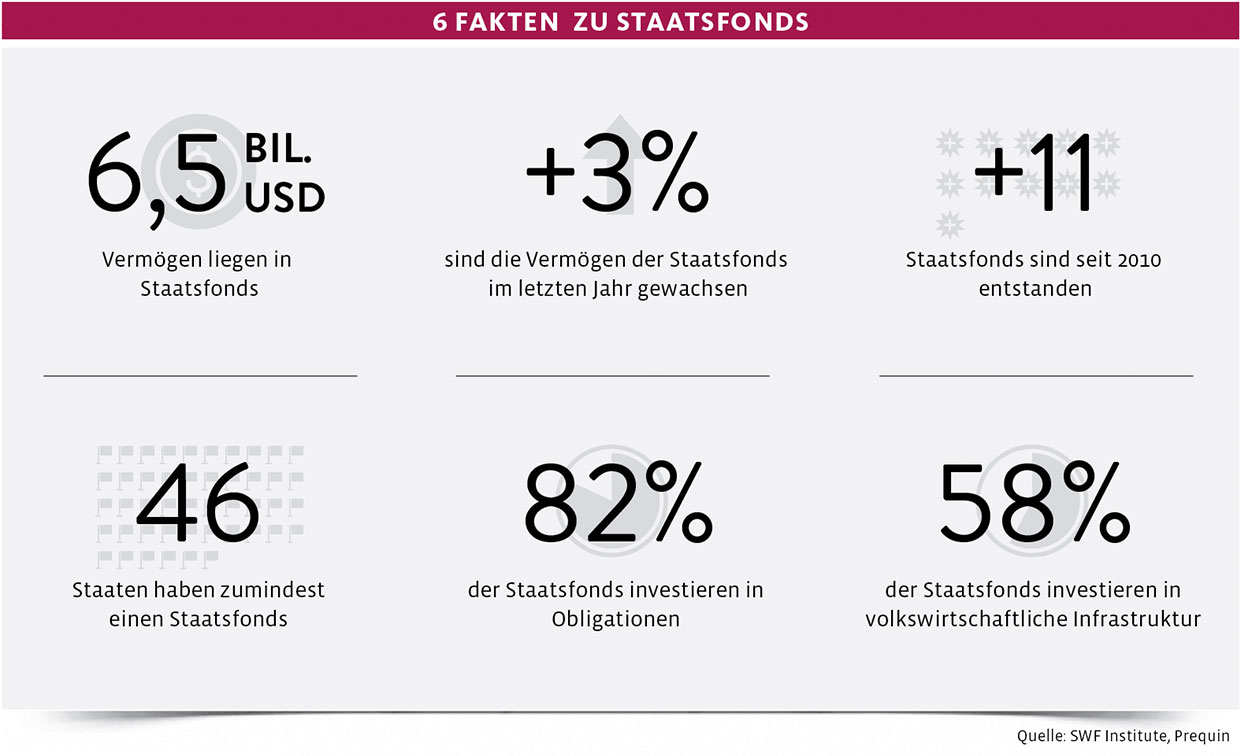

Als Folge könnten die Fonds in den nächsten Jahren deutlich schrumpfen. Aktuell beträgt das Vermögen der 73 Staatsfonds rund sieben Billionen Franken, wie das Analysehaus Preqin schreibt. Das ist zwar mehr als die Hedgefonds- und Private-Equity-Industrie, aber nur ein Bruchteil der weltweiten Vermögen von 245 Billionen Dollar.

Die Verkäufe der Staatsfonds bleiben nicht ohne Folgen für die Finanzmärkte. Immerhin zeigen Berechnungen des US-Finanzministeriums, dass die vierzehn Länder des Erdölkartells OPEC zusammen hinter China und Japan die meisten amerikanischen Staatsanleihen halten und damit drittgrösster Gläubiger der USA sind. Solche liquiden Obligationenbereiche können Verkäufe jedoch gut verkraften, schwieriger wird es beispielsweise bei Hochzinsanleihen.

«Bei einem Schock können sie als Brandbeschleuniger wirken», sagt Investor und Universitätsdozent Adriano Lucatelli. Es bestehe aber kein Risiko, dass sich die Märkte destabilisieren würden. Doch ihre Grundstimmung habe sich verändert. In der Vergangenheit seien Staatsfonds in erster Linie als Käufer aufgetreten und hätten für eine generelle Stabilität der Finanzmärkte gesorgt, erklärt Lucatelli.

Mit ihren langfristigen Investitionen hätten sie die Liquidität erhöht und für einen gewissen Puffer gegen kurzfristige Schwankungen gesorgt. Doch sie greifen auch immer wieder aktiv in die Märkte ein: In China beispielsweise wurden sie genutzt, um die Aktienkurse zu stützen.

So auch diesen Sommer, als der CSI-300-Index gegenüber seinem Juni-Hoch um 43 Prozent einbrach. In der Folge investierten staatliche Fonds in den drei Monaten bis Ende August nach Angaben von Goldman Sachs 236 Milliarden Dollar, um den Einbruch abzufedern.

Geheime Entscheidungen

Da ihre Entscheidungen grosse Auswirkungen haben, lassen sich Staatsfonds oft nur ungern in die Karten schauen. Dies öffnet der Korruption Tür und Tor. Der malaysische Fonds 1MDB beispielsweise wurde dieses Jahr zahlungsunfähig, Gelder in Höhe von rund vier Milliarden Dollar sollen veruntreut worden sein. Involviert ist auch die Tessiner Bank BSI. Sie habe mit Geschäftsbeziehungen und Transaktionen im Umfeld des 1MDB schwerwiegend gegen die Geldwäschereibestimmungen und das Gewährserfordernis verstossen, schreibt die Finma. Auch die UBS ist in den Skandal involviert.

Immer wieder zum Problem wird, dass das Management des Staatsfonds nicht immer unabhängig von der Regierung agiert. Solche Verstrickungen haben dazu geführt, dass sich im Jahr 2008 23 Länder auf einen Verhaltenskodex einigten, die «Santiago-Prinzipien». Doch mit der Transparenz nehmen es die meisten Fonds bis heute nicht sehr genau. «Die Geheimniskrämerei ist nicht mehr zeitgemäss. Eine Ausnahme ist der norwegische Staatsfonds, der sehr transparent und frei von politischer Kontrolle agiert», sagt Lucatelli.

Insgesamt sei die Strategie der Staatsfonds wenig zielführend. Ursprünglich wurden sie geschaffen, um Gelder im Auftrag des Staates zu verwalten. Der erste Fonds dieser Art wurde 1953 in Kuwait gegründet. Dem Kuwait Investment Board flossen zehn Prozent der staatlichen Rohöleinnahmen zu. Bis heute stammen die Einkünfte der Staatsfonds zumeist aus Verkauf oder Besteuerung von Rohstoffen, in erster Linie Erdöl oder Erdgas.

Einen anderen Weg geht der chinesische Staatsfonds, der Devisenreserven anlegt. Solche Nicht-Rohstofffonds speisen sich häufig aus Budgetüberschüssen. Diego Liechti, Senior Investment Consultant bei PPCmetrics, ist kritisch gegenüber Devisenfonds, da sie nicht auf realen Werten basierten, sondern auf dem Drucken von Geld. Einen anderen Weg geht Singapurs Staatsfonds Temasek, der Firmen und Beteiligungen verwaltet, unter anderem an Singapur Airlines. Bei diesen handelt es sich schliesslich sehr wohl um reale Werte.

Statt einen Staatsfonds zu schaffen, sollten die wirtschaftspolitischen Rahmenbedingungen für einen funktionierenden Finanzplatz und starke Pensionskassen verbessert werden, meint Lucatelli. Durch solche langfristigen Ausrichtungen würde das Land ebenfalls Stabilität erreichen.

Holländische Krankheit vermeiden

Unterschiede bestehen auch bei den Zielsetzungen der Fonds. «Das Öl wird eines Tages ausgehen, aber die Erträge des Fonds werden der norwegischen Bevölkerung weiterhin zu Gute kommen», heisst es in der Beschreibung des norwegischen Staatsfonds GPFG. Der Fonds soll also die intergenerationale Umverteilung sicherstellen und Ersparnisse anhäufen.

Ein anderes Ziel ist das Vermeiden der «holländischen Krankheit». Diese tritt auf, wenn ein Land Güter in grossem Umfang exportiert und die entstehenden Aussenhandelsüberschüsse zu einer Aufwertung der Währung führen. Dadurch vermindert sich die Wettbewerbsfähigkeit anderer exportorientierter Wirtschaftszweige. Im schlimmsten Fall bringt dies ganze Industrien zu Fall.

Genau dies geschah in den Niederlanden – daher der Name des Phänomens – in den 1960er-Jahren. Das Land exportierte seine Erdgasvorkommen, wodurch der Wechselkurs stark anstieg. Gleichzeitig sorgte die hohe Nachfrage nach Arbeitskräften in dem Sektor für steigende Löhne und Preise. Beides verschlechterte die Wettbewerbsfähigkeit. Ein Staatsfonds kann diese Wellen ausgleichen und somit für eine gewisse Stabilität sorgen.

In manchen Staaten dienen die Vehikel soziökonomischen Zwecken oder einem geplanten Strukturwandel, etwa durch die Unterstützung zukunftsweisender Wirtschaftszweige. So verfolgen arabische Fonds häufig das Ziel, die Erdölabhängigkeit zu reduzieren und ihre Volkswirtschaft breiter aufzustellen.

Der saudische Kronprinz Mohammed bin Salman etwa plant, den staatlichen Ölgiganten Saudi Aramco an die Börse zu bringen und mit den Einnahmen den Staatsfonds zu füttern. Gemäss eigenen Angaben soll der saudische Fonds damit auf etwa zwei Billionen Dollar anschwellen und sogar den bisherigen Giganten aus Norwegen übertrumpfen.

Gemische Anlagepolitik

Insgesamt streben Staatsfonds langfristige Anlagen an, um sich Erträge für viele Jahre zu sichern. Dabei machen ihnen derzeit nicht nur der tiefe Ölpreis zu schaffen, sondern auch die veränderten Marktbedingungen. Im vergangenen Jahr stiegen ihre Vermögen nur noch um drei Prozent, früher betrugen die Wachstumsraten 16 bis 17 Prozent, wie das in New York ansässige Analysehaus Preqin berechnet hat.

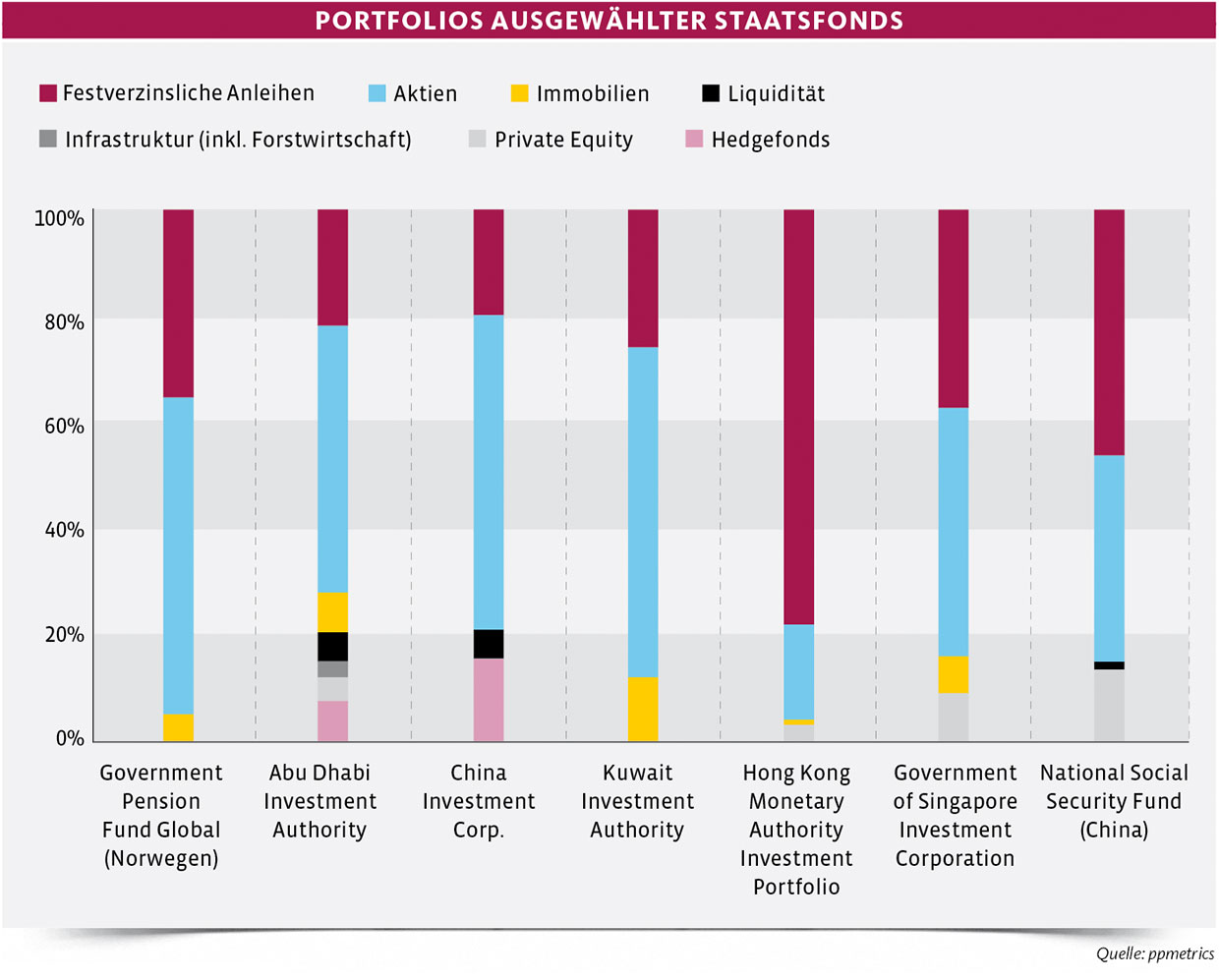

Dabei setzen die Fonds auf völlig unterschiedliche Strategien, erklärt Liechti, der das Vorgehen genauer untersucht hat. Der Fonds von Hongkong beispielsweise habe eine Aktienquote von 18 Prozent, beim norwegischen betrage sie 60 Prozent. Bei alternativen Anlagen setze der GPFG wiederum nur zu fünf Prozent auf Immobilien, während die China Investment Corporation die Werte mit 38 Prozent gewichte.

Darüber hinaus legen die Norweger grossen Wert auf eine breite Diversifikation über Branchen und Länder sowie Nachhaltigkeit: Ob in ein bestimmtes Unternehmen investiert wird, entscheidet der Ethikrat. Firmen, die Menschenrechte verletzen, Waffen produzieren oder die Umwelt stark belasten, landen auf einer schwarzen Liste.

Andere Staatsfonds schweigen sich zu ihren Aktivitäten fast völlig aus. In Saudi-Arabien etwa ist die Anlagepolitik nahezu ein Staatsgeheimis. Bekannt ist nur, dass sehr konservativ investiert wird und die ausländischen Anlagen vor allem aus Staatsanleihen bestehen.

Neben traditionellen Aktien- und Obligationenmärkten stünden vermehrt auch illiquide Anlagen wie Private Equity, Infrastruktur oder Hedgefonds auf den Einkaufslisten der Staatsfonds, erklärt Diego Liechti. Ein Grossteil des Vermögens fliesse jedoch in inländische Kapitalanlagen, speziell in Unternehmen aus der Finanzbranche. Damit verfolgten die Fonds auch wirtschaftspolitische Ziele: Indem sie vor allem in Krisenzeiten in einheimische Unternehmen investieren, fungieren sie als Kapitalgeber letzter Instanz.

Weiteren Aufschluss über das Vorgehen der Staatsfonds liefert eine von Invesco durchgeführte Befragung unter 77 Staatsinvestoren. Gemäss dieser sind die USA der bevorzugte Markt, die aufstrebenden Nationen der zweiten Reihe wie Vietnam oder Argentinien erfreuen sich wachsender Beliebtheit zu Lasten etablierter Schwellenländer wie Russland, Brasilien und China. Indien dagegen wird als zunehmend attraktiv eingeschätzt.

Eine wichtige Rolle spielen Immobilien: Einerseits liefern sie Renditen, anderseits leisten sie einen entscheidenden Beitrag zur Diversifikation. Hier wollen die Investoren ihr Engagement weiter ausbauen. Insgesamt jedoch unterscheiden sich die Fonds stark bezüglich Risikofähigkeit.

Anlagepolitik nachbauen

Obwohl viele Staatsfonds mit Verschwiegenheit glänzen, orientieren sich gerade institutionelle Anleger an ihren Investitionen, allen voran jenen des norwegischen: Der Musterschüler in Sachen Transparenz veröffentlicht sämtliche Positionen in den Quartalsberichten.

In diesen wird über Unternehmen und Investitionen informiert, die ausgeschlossen oder unter Beobachtung gestellt werden. Natürlich können Anleger nicht einfach die gesamte Strategie kopieren, dazu sind es zu viele Transaktionen. Aber eine Orientierung an ihren Investmentgrundsätzen ist sicher nicht falsch und kann bei der Ideensuche helfen.

Wie die Staatsfonds in Zukunft anlegen werden, weiss niemand. In jedem Fall wird ihr Agieren in hohem Masse von der weiteren Ölpreisentwicklung bestimmt. Solange es nicht zu weiteren Schocks kommt, hat ihr Handeln geringe Auswirkungen auf die Märkte. Doch bei einem erneuten Einbruch würden die Karten neu gemischt.