Die Zahl der Anlagestrategien, die sich der Volatilität bedienen, wächst. Sowohl für jene, die das Risiko senken, wie auch für jene, die sich dagegen absichern wollen, gibt es passende Produkte. Doch die Unterschiede sind gewaltig – und entscheidend für die Rendite.

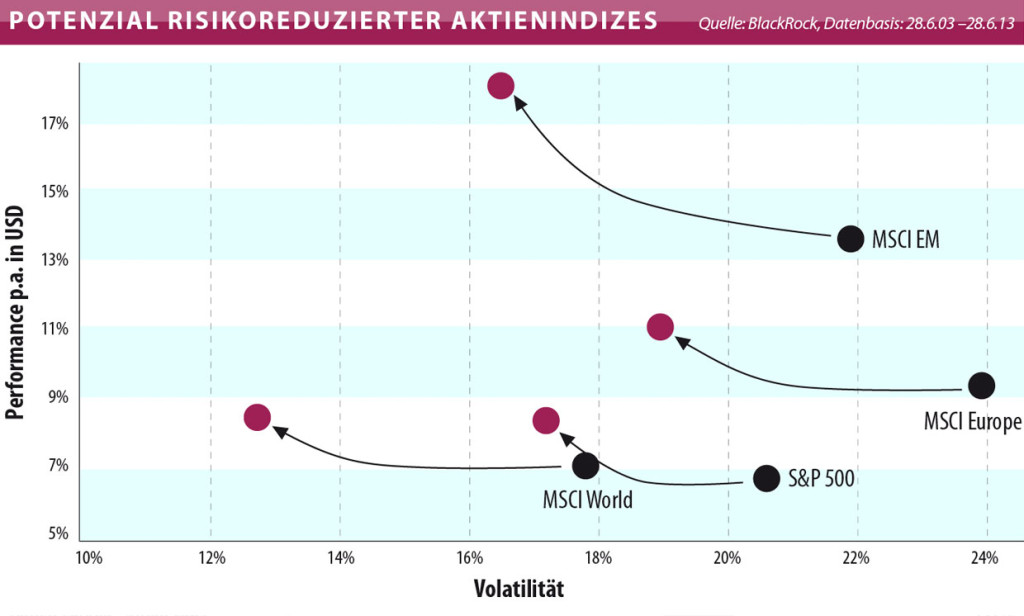

Text: Barbara Kalhammer«Wer viel wagt, der gewinnt» lautet ein gern zitiertes Börsensprichwort. Doch in den vergangenen Jahren machte sich ein hohes Risiko nicht unbedingt bezahlt. Auf lange Sicht erzielten risikoreduzierte Indizes bessere oder zumindest vergleichbare Renditen wie breite Marktindizes, wie zahlreiche wissenschaftliche Studien belegen. So stellte beispielsweise Professor Malcolm Baker von der Harvard Business School 2011 in einem Artikel im Financial Analysts Journal fest: «Die langfristig bessere Entwicklung der Portfolios mit geringeren Risiken ist möglicherweise die grösste Anomalie am Finanzmarkt.»

Den Grund dafür sehen die Wissenschaftler in der Vorliebe der Anleger für risikoreiche Anlagen. Gemäss der Behavioral-Finance-Theorie haben Investoren ein Faible für Lotterien. Sie greifen gerne zu volatilen Titeln und bezahlen für die Aktien oft zuviel. Nur selten sind die Investitionen in High-Beta-Aktien von Erfolg gekrönt. Einen Haken haben die Investitionen in risikoreduzierte Aktien jedoch. In Phasen starker Kursanstiege hinken sie den marktkapitalisierungsgewichteten Indizes hinterher. Allerdings ist dies nur bei kürzeren Übertreibungsphasen der Fall. Hält die Aufwärtsbewegung länger an, verpufft der Effekt.

Details mit Folgen

Diese Erkenntnisse wurden auch in der Produktwelt erhört. In den letzten Monaten wuchs das Angebot an risikoreduzierenden ETF stetig. Als Risikomass dient zumeist die Volatilität, also die Schwankungsbreite von Aktien. Mittlerweile sind an der SIX Swiss Exchange mehr als zehn solcher Produkte erhältlich. Sie sollen eine Partizipation an den Bullenmärkten ermöglichen und gleichzeitig die starken Auf- und Abwärtsbewegungen abschwächen. Dieses Ziel wird mit verschiedenen Konzepten verfolgt, die Feinheiten liegen in den Details.

Der SPDR S&P 500 Low-Volatility-ETF beispielsweise enthält nur eine Teilmenge der Aktien im S&P 500. Ausgewählt werden die 100 Titel mit der geringsten historischen 252-Tages-Volatilität. Je niedriger die Volatilität, desto höher ist das Gewicht der Aktie im Index. Bei der Kreierung des Barometers prüfte S&P die historische Entwicklung des Index zurück bis ins Jahr 1990. Über drei, fünf und zehn Jahre erzielte der volatilitätsarme Index eine bessere Gesamtrendite.

Eine ähnliche Auswahl nimmt der iShares S&P 500 Minimum Volatility ETF vor. Auch hier erfolgt eine Auswahl der Teilmenge mit der absolut niedrigsten Renditevolatilität aus dem übergeordneten Index. Dabei gibt es bestimmte Beschränkungen bei der Risikodiversifikation wie beispielsweise Mindest- und Maximalbestand, Sektor- und/oder Ländergewichtung. So darf ein Sektor beispielsweise maximal fünf Prozent von der Gewichtung des Basiswertes abweichen. Zudem blickt iShares nicht in die Vergangenheit, sondern prognostiziert die Volatilitäten und konstruiert danach das Portfolio. Aktuell sind über 170 Titel im ETF enthalten. Die Unterschiede bei der Auswahl machen sich auch in der Entwicklung der jeweiligen Produkte bemerkbar.

Einen eigenen Weg beschreitet auch der Ossiam iStoxx Europe Minimum Variance ETF. Das Barometer wird von Stoxx nach den Vorgaben des ETF-Anbieters berechnet. Vergleichsindex ist der Europe 600, aus dem monatlich mindestens 50 Werte mit der geringsten Volatilität ausgewählt werden. Darüber hinaus müssen die Titel ein bestimmtes Mass an Liquidität aufweisen. Zudem gibt es Auflagen bezüglich Gewichtung. Diese erfolgt nach dem Herfindahl-Index, der von einer Verteilung von Objekten auf mehrere Gruppen ausgeht.

Gemäss der Regel darf eine Aktie nicht mehr als 4,5 Prozent und ein Branche nicht mehr als 20 Prozent Indexgewicht haben. Durch diesen ausgeklügelten Auswahlprozess sollen Klumpenrisiken vermieden werden. Die geringsten Anpassungen nimmt der Lyxor Smartix Eurostoxx 50 Equal Risk ETF vor. In ihm finden alle Titel aus dem Eurostoxx 50 Beachtung. Allerdings erfolgt die Gewichtung nach Risiko.

Dadurch wird im Gegensatz zu den anderen Barometern gewährleistet, dass alle Sektoren vertreten sind und eine breite Diversifikation erzielt wird. Durch die Fokussierung auf weniger volatile Aktien werden besonders defensive Branchen wie Pharma oder Konsum stärker gewichtet.

Risikoreiche Absicherung

Während die vorgestellten Smart-Beta-ETF dazu beitragen sollen, die Anleger ruhiger schlafen zu lassen und den Einfluss der Volatilität zu reduzieren, ermöglichen Volatilitäts-ETF eine Absicherung gegen starke Schwankungen. Sie sorgen allerdings nicht selten dafür, dass sich der Puls stark beschleunigt. Grund dafür sind die Eigenheiten der Volatilität. Die Volatilität misst wie erwähnt die Schwankungsbreite und nicht die Richtung einer Preisänderung. Unterschieden werden die historische und die implizite Volatilität. Während die realisierte (historische) Volatilität die effektiven Kursschwankungen des Basiswerts über eine bestimmte Periode misst, drückt die implizite Volatilität die von den Marktteilnehmern für die Zukunft erwartete Höhe der Preisschwankungen aus.

Volatilität lässt sich direkt über Futures oder entsprechende Optionen handeln. Solche Volatilitäts-Futures sind Börsen-Terminkontrakte auf Indizes wie VIX (S&P 500) oder VSTOXX (Eurostoxx 50). Diese bilden die implizite Volatilität des jeweiligen Aktienbarometers ab. Die Indizes beruhen auf einer Vielzahl an Futures-Kontrakten. Wie an den Rohstoffmärkten laufen auch diese Futures regelmässig aus und müssen erneuert werden.

Dazu wird der aktuelle Future in den nächsten gerollt. Problematisch ist dabei, dass sich Volatilität zumeist in Contango befindet. Damit kostet der nächste Future mehr als der auslaufende und für den Anleger ergeben sich Verluste. Gewinne können somit nur erzielt werden, wenn die Volatilität stärker steigt als erwartet. Ebenfalls entscheidend ist, dass die Volatilitäten negativ zu den Aktienmärkten korrelieren. Wenn sich die Märkte normal entwickeln, dann verlieren die Produkte langfristig an Wert. Dies ändert sich, sobald die Turbulenzen zunehmen. In Bärenmärkten ist dann der Korrelationseffekt besonders ausgeprägt.

ETF auf Volaindizes

Anleger können mittels ETF in die Volatilitätsindizes investieren. In Europa stehen aktuell 14 Produkte zur Auswahl. Basiswert ist zumeist der VIX. Unterschieden wird zwischen dem S&P 500 VIX Short-Term Futures und dem Mid Term Futures Index. Das erste Barometer bildet die Schwankungsbreite der kommenden 30 Tage ab. Mid Term hingegen steht für eine Laufzeit der Kontrakte von vier bis sieben Monaten.

Natürlich gibt es bereits Indexvarianten, die die Rollverluste zu reduzieren versuchen. Ein Beispiel dafür ist der Lyxor S&P 500 VIX Futures Enhanced Roll ETF. Das Produkt bildet die positive und negative Wertentwicklung eines Referenzportfolios ab. Folgende Bestandteile sind darin enthalten: Eine VIX-Komponente zum Aufbau eines variablen Engagements im S&P500 Vix Futures Enhanced Roll Index.

Eine Geldmarkt-Komponente, deren Wertentwicklung den kapitalisierten Fed-Funds-Tagesgeldsatz abbildet und die gleichzeitig die Begrenzung der Value-at-Risk des Teilfonds ermöglicht. Das Engagement im S&P500 Vix Futures Enhanced Roll Index ist ein von Lyxor International Asset Management festgelegter Parameter, der einmal pro Woche von einem Anlageausschuss überprüft wird. Die Höhe des Engagements liegt zwischen 0 und 50 Prozent.

Wie das Beispiel zeigt, sind die Produkte sehr komplex und kostspielig. Sie eignen sich wie erwähnt vor allem für eine kurzfristige Absicherung. Wenn sich Anleger der Risiken und Eigenheiten bewusst sind, können sie durchaus zur Diversifikation beitragen und vor starken Kursverlusten schützen. Dank der wachsenden Produktvielfalt können Anleger Volatilität entweder nutzen oder versuchen, sie zu reduzieren. Entscheidend ist die Kenntnis der jeweiligen Auswahlkriterien und wie das Produkt ins Portfolio passt.