Der Vermögenseffekt, der allzu häufig vergessen geht.

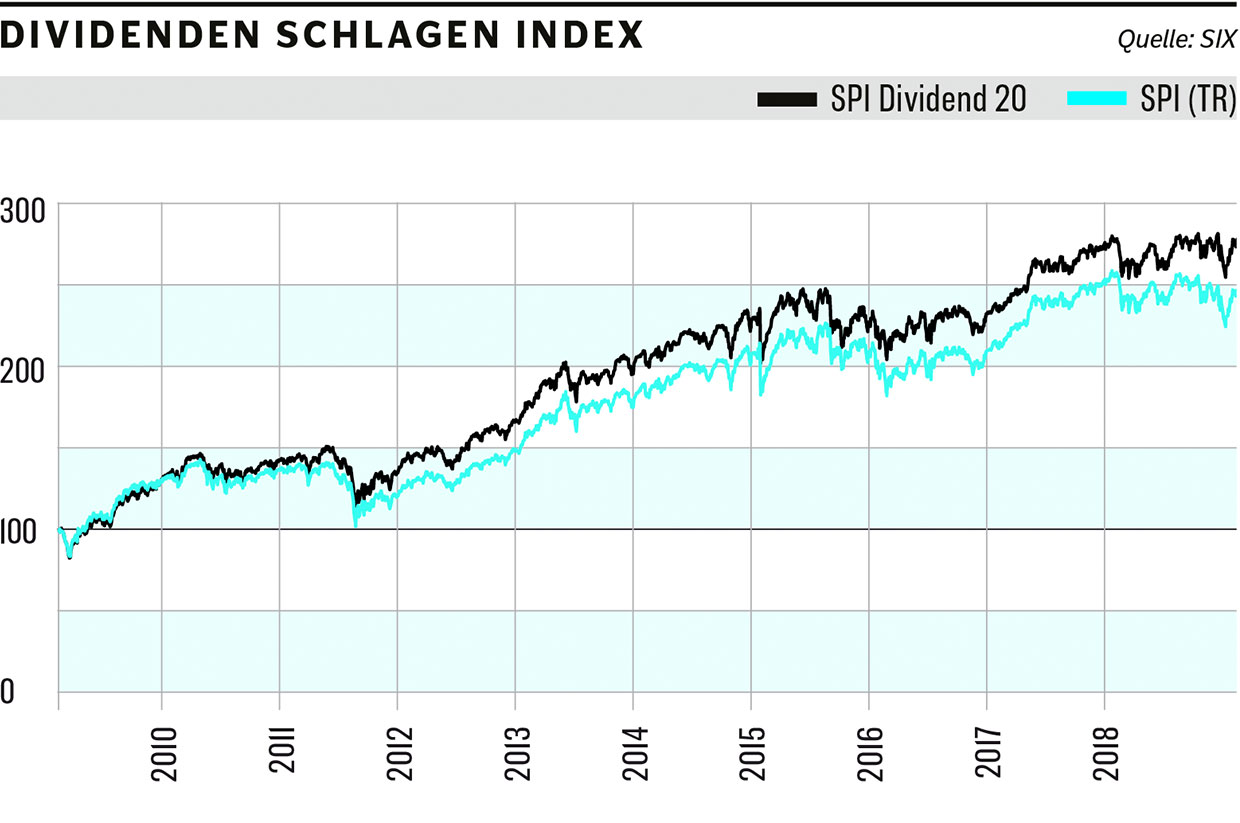

Text: Rino BoriniDas Aktienjahr 2018 brachte vielen Aktienanlegern Verluste. Im abgelaufenen Börsenjahr verlor der Schweizer Gesamtaktienmarkt, gemessen am SPI-Index, knapp neun Prozent. Blickt man hingegen auf die 20 SPI-Unternehmen mit den höchsten Dividendenrenditen, dann sieht das Bild anders aus. Diese Aktien sind im SPI Select Dividenden 20 abgebildet und notieren lediglich 4,2 Prozent tiefer. Auf eine Sicht von zehn Jahren liegt die annualisierte Rendite des SPI Select Dividend 20 um fast 1,5 Prozent (pro Jahr) höher als beim Standard-SPI.

Dasselbe gilt auch für den Bluechip-Index SMI. Der Aktienindex SMIC (mit Dividenden) legte in den vergangenen 20 Jahren pro Jahr um rund 3,8 Prozent zu. Ohne Hinzurechnung der Dividenden lag das Plus bei sehr bescheidenen 0,9 Prozent pro Jahr.

Dieser Unterschied ist auf den Zinseszins-Effekt zurückzuführen. Die Thesaurierung von Ausschüttungen ist das Erfolgsrezept der Aktienanlage. Doch dieser Zauber kommt auch nur zur Geltung, wenn ein ETF thesaurierend aufgestellt ist, in einer solchen Struktur arbeitet das investierte Geld für den Anleger.

Doch aufgepasst: Der Vergleich der Performance von aus-schüttenden und thesaurierenden Fonds hinkt. Den Performance-Angaben der Fondsanbieter zu ausschüttenden Fonds liegt die Bedingung der Wiederanlage zugrunde. Dieser Kunstgriff wird international vorgenommen, um einen einheitlichen Massstab zur Messung der Leistungsfähigkeit ausschüttender und thesaurierender Fondsprodukte zu schaffen. Das Problem liegt darin, dass diese Rechnung nicht vom Anleger her gedacht ist. Die Performance-Darstellung spiegelt nicht die persönliche Performance von Anlegern in ausschüttenden Fonds wider. Bei ausschüttenden Fonds fehlt also der Zauber des Zinseszinseffekts.