Passive Anlageprodukte haben die Finanzwelt auf den Kopf gestellt – trotz anfänglich grosser Widerstände. Noch heute können sich nicht alle Akteure mit dieser mittlerweile etablierten Industrie anfreunden.

Text: Pascal Hügli

Indexfonds und ETF sind heute fester Bestandteil der Finanzwelt. Dank dieser Vehikel können Investoren so preisgünstig wie nie zuvor an verschiedensten Finanzmärkten partizipieren, mit ein paar wenigen ETF ist man zudem global diversifiziert.

Doch woher stammt die Idee für passives Investieren überhaupt? Mit welchen Herausforderungen sah sich diese Industrie in ihren Anfängen konfrontiert? Weshalb hat sie sich schliesslich etablieren können – und wächst heute noch derart schnell? Ein Blick in die Geschichtsbücher.

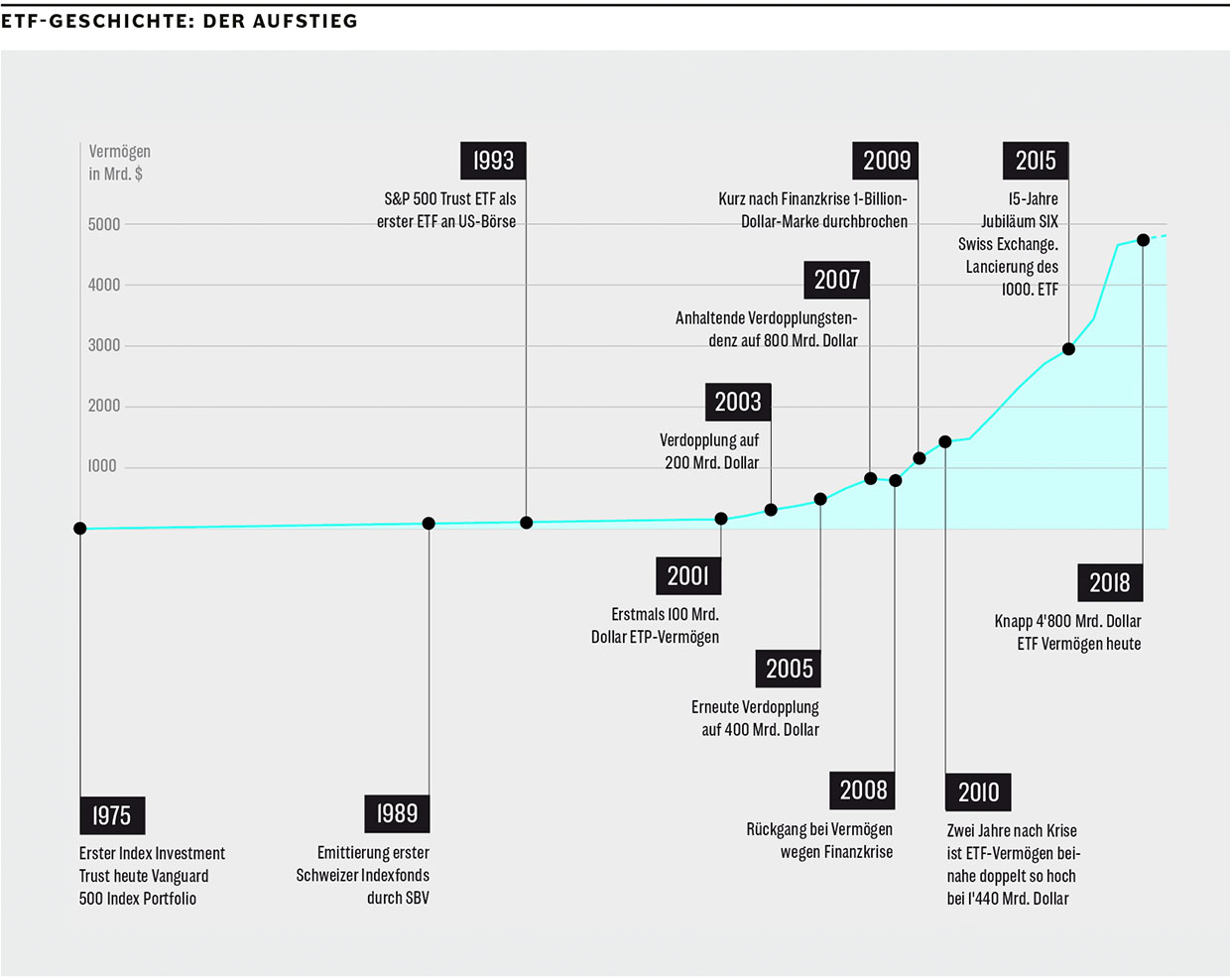

Den ersten Indexfonds für institutionelle Anleger entwickelte Wells Fargo bereits 1971. Fünf Jahre später brachte Vanguard das erste Indexvehikel für Privatanleger auf den Markt, den Vanguard 500 Index Fund. Erst über ein Jahrzehnt später – immerhin sind Indexfonds so etwas wie die Voraussetzung für einen ETF – wurde der erste wirkliche Versuch unternommen, so etwas wie einen ETF zu schaffen. Den Investoren wurde eine Art Index-Beteiligungsaktienprodukt schmackhaft gemacht, das den S&P 500 abbildete und sich wie eine Aktie an der Börse handeln liess.

Nach der Markteinführung 1989 geriet dieser ETF-Prototyp jedoch bald auf die Abschussliste der Anwälte von der Handelsbörse in Chicago. Mit dem Argument, er würde eher wie ein Futures-Produkt funktionieren und ein Handel an der Börse daher nicht gerecht-fertigt sei. Nach einer Klage am Bundesgericht von Chicago musste das Anlagevehikel zurückgezogen werden.

Ein Jahr später wurde in Kanada ein erneuter Versuch gestartet. Dieses Mal trug das Produkt den Namen Toronto 35 Index Participation Units (TIPS 35) und bildete den kanadischen TSE-35 Index ab. Vor allem die tiefen Kosten dieses Anlageprodukts überzeugten und sorgten für Aufmerksamkeit über die Landesgrenzen hinweg.

Startschuss der ETF-Industrie

Den ETF-Markt so richtig lanciert hat der Vermögensverwalter State Street Global Advisors. Im Januar 1993 führte dieser den S&P 500 Trust ETF – kurz SPDR oder «Spider» genannt – ein. Dieser ETF war auf Anhieb sehr beliebt und ist auch heute noch immer einer der meistgehandelten ETF.

Doch wie hat die Finanzwelt vor Indizes und ETF ausgesehen? In den 1970er- und 1980er-Jahren sei das Fondsgeschäft hauptsächlich bei den damaligen Kapitalmarktabteilungen angesiedelt gewesen, sagt Finanzprofessor Erwin Heri von der Universität Basel. Die jeweiligen Kapitalmarktabteilungen hätten zu dieser Zeit ihre eigenen, vom Fondsgeschäft unabhängigen Bücher geführt, so der Ex-Banker. «Davon steckte man ab und an etwas in einen Anlagefonds, den man dann an die Endkunden weiterverkaufte. Die Fonds waren ein buntes Gemisch aus Kraut und Rüben – aus heutiger Sicht ziemlicher Schrott», erinnert sich Professor Heri.

Bereits vor der Index- und ETF-Zeit gab es zahlreiche Vermögensverwalter, die über ein gut diversifiziertes Portfolio verfügten. So beschäftigten Kapitalmarktabteilungen schon damals verschiedene Aktienteams, die ihren Fokus auf eine spezifische Region – Schweiz, Europa oder USA – legten und Titel nach bestem Wissen und Gewissen auswählten.

Laut Heri fehlte es den Anlagefonds jedoch an Systematik. Zum Teil hätten diese Abteilungen Produkte in ihren Büchern gehabt, die niemand wirklich gebrauchen konnte. Diese Assets wurden einfach in die Anlagefonds transferiert, wodurch nicht wirklich eine angemessene Diversifikation zu erreichen war, bemerkt Heri, auch Gründungspartner der Finanzausbildungsplattform Fintool.

Es war dieser Mangel an Systematik und Diversifikation bei Anlagefonds, der – ausgehend von den USA –, seinen Anteil dazu beigetragen hat, die Wissenschaft in diesem Bereich voranzutreiben. Wegweisend in dieser Hinsicht war vor allem Eugene Fama. Der US-Ökonom versuchte bereits in seiner Dissertation aufzuzeigen, dass Aktienkurse nicht vorhersehbar sind. In den 1970er-Jahren prägte Fama dann den Begriff der Markteffizienzhypothese, gemäss der die Finanzmärkte effizient sind und die Preisbildung von Aktien daher dem Zufall unterliegt.

Indexieren als Lösung

Durch diese wissenschaftlichen Befunde ermutigt, arbeiteten einige Vermögensverwalter – darunter der eben erst verstorbene Gründer der Vanguard Group, John C. Bogle – unermüdlich darauf hin, systematisch diversifizierte Anlageprodukte in Form von Indizes an den Mann zu bringen. Dank seiner akademischen Laufbahn und seines Fachwissens kam auch Ex-Banker Heri zum Schluss, dass die schlecht diversifizierten Anlagefonds verbessert werden müssen. «Um eine reale Verbesserung zu erzielen, haben wir die unsystematischen Anlagefonds im Prinzip indexiert. Ein kaputtes Portfolio lässt sich halt nur flicken, indem man es indexiert. Nur so konnten wir dafür sorgen, dass in den Fonds drin ist, was auch wirklich draufsteht», so Heri.

Die Portfolios wurden professioneller geführt, die Performance wurde besser. Die Fonds konnten nun die Rolle übernehmen, die ihnen zusteht: Kern einer vernünftigen Finanzmittelallokation sein. Inspiriert durch die Entwicklung in den USA wurde der erste Indexfonds in der Schweiz durch den damaligen Schweizerischen Bankverein (heute UBS) emittiert.

Anfangs stiess der neue Ansatz des passiven Investierens mittels Indizes und etwas später ETF auf Widerstand. Dessen wissenschaftlich untermauertes Fundament, wonach die Preisbildung von Aktien letztlich zufällig sei und aktive Manager die Finanzmärkte daher kaum vorhersagen könnten, sorgte für Gegenwehr. Doch die wissenschaftlichen Befunde wurden gemäss Heri schon damals falsch verstanden: «Es handelt sich dabei weniger um eine Kritik am aktiven Management, sondern eher um eine Fürsprache des passiven Investierens. Aktienpreise unterliegen dem Zufall, weshalb aktive Manager empirisch gesehen durchschnittlich schlechter abschliessen als passive Investoren. Das bedeutet jedoch nicht, dass erstere dumm und unfähig sind.»

Für den Finanzprofessor ist eher das Gegenteil der Fall. Die aktiven Manager sind gerade jene geschickten Akteure, die neue Informationen möglichst schnell verarbeiten und den Markt daher effizient werden lassen. «Diese Leute sind so gut, dass sie sich selbst überflüssig machen. Würden sie jedoch nicht existieren, müsste man sie erfinden», so die Beurteilung Heris.

Kostenempfinden ist gestiegen

Mit der Institutionalisierung des passiven Investierens sahen viele Vermögensverwalter ihre Pfründe bedroht, weshalb sie neuen Produkten aus der Index- und später vor allem aus der ETF-Welt skeptisch bis ablehnend gegenüberstanden. Die Gebühren vieler Finanzprodukte sind über die Jahre massiv gesunken, auch aktive Manager haben den Gürtel enger schnallen müssen. Aktuell ist es die Bitcoin- und Krypto-Entwicklung, welche Transaktionskosten weiter senken oder Finanzintermediäre teils sogar gänzlich ausschalten will – nur logisch, dass sich hier erneut grosser Widerstand bildet.

Die tiefen Kosten sind letztlich auch einer der gewichtigsten Gründe, weshalb sich passive Produkte etabliert haben und die Nachfrage stabil hoch ist. 2016 erhob die Bank Morgan Stanley eine grosse Menge an Daten, die erkennen liessen, dass die Kostensensitivität unter Investoren stark gestiegen und sogar zum wichtigsten Beurteilungsparameter geworden ist. Natürlich stellt sich an dieser Stelle die Frage nach der Kausalität. Sind es die günstigeren Produkte, welche die Sensibilität für tiefere Gebühren erhöht haben, oder rührt die Nachfrage nach diesen günstigeren Produkten daher, dass in Zeiten der Niedrigzinsen die Kosten im Verhältnis zur Rendite für Investoren immer relevanter werden? Es hat wohl beides dazu beigetragen.