Immer mehr Fintechs und etablierte Finanzdienstleister bieten digitale Vorsorgelösungen, wie Säule 3a oder Freizügigkeit, an. Diese überzeugen mit Einfachheit und geringen Kosten. Ein Überblick.

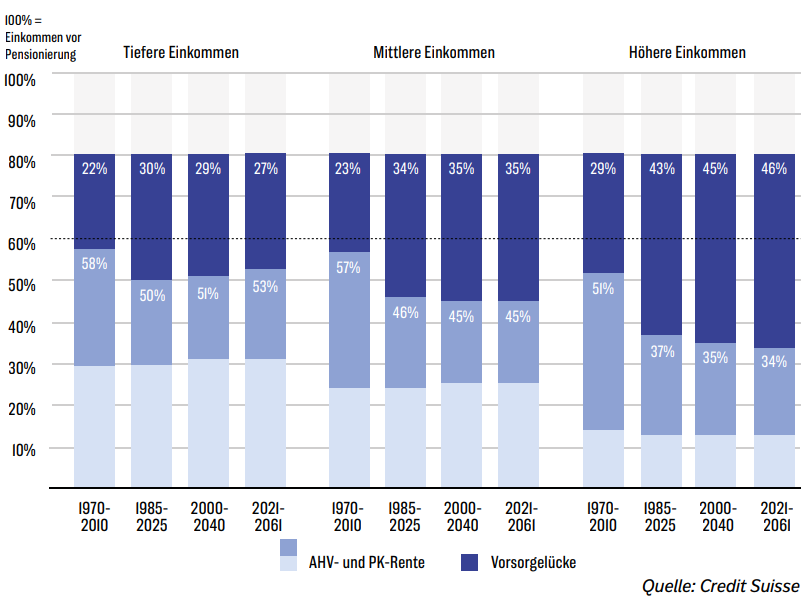

Die Altersvorsorge ist und bleibt ein Sorgenthema von Herr und Frau Schweizer. Schon heute ist klar, dass es mit der Pensionierung zu Einkommenslücken kommen wird, wenn man nicht vorsorgt. Eine von der Credit Suisse durchgeführte Studie zeigt auf, dass sich die Rentensituation ohne zusätzliche Massnahmen weiter deutlich verschlechtern wird. Das zeigt sich etwa an der Ersatzquote, also dem Verhältnis der Rentenbezüge aus der 1. und 2. Säule zum letzten Erwerbseinkommen. Im mittleren Einkommenssegment betrug diese Quote im Jahr 2010 etwa 57 Prozent. Bis 2025, so schätzt die CS, wird sie auf 45 Prozent absacken.

Vorsorgelücken werden grösser

Um den Lebensstandard auch im Alter wahren zu können, muss in die private Vorsorge investiert werden. Die Säule-3a ist das Vorsorgeprodukt der Schweiz schlechthin – doch nur jeder Zweite hat eine. Und von denen, die eine haben, setzen drei von vier auf das Kontosparen, dessen Renditen mehr oder weniger bei null liegen. Wer will, dass aus den einbezahlten Beträgen ein gutes Polster für das Alter wird, sollte bei der Säule-3a auf Wertschriften setzen – und damit auf den Zinseszins-Effekt. Je länger der Anlagehorizont, desto stärker kann sich die exponentielle Wirkung des Zinseszinses entfalten. Bisher haben insbesondere Banken und Versicherungen Vorsorge-Wertschriftensparen im Angebot.

Fintechs greifen an

Bis vor zwei Jahren gab es keine einfachen digitalen Säule 3a-Lösungen. Zudem waren die bestehenden Produkte oft überteuert – teilweise heute noch. Das hat sich dank der Digitalisierung und dem Aufkommen der Fintechs geändert.

Die erste digitale Säule-3a wurde im November 2017 von Viac lanciert. Anfangs belächelt, verwaltet das Startup inzwischen über 500 Millionen Franken. Viac Nutzer haben die Wahl zwischen «normalen» und nachhaltigen Strategien, die mittels ETF und Indexfonds umgesetzt werden. In den Nachhaltigkeitslösungen wird der Anteil Schweizer Aktien mit ETF und Indexfonds auf den SMI- und SPI-Extra abgebildet. Die sind jedoch nicht ESG-konform. Will aber ein Nutzer diesen Anteil nachhaltig abbilden, können sie selbständig über die App diese Änderung vornehmen.

Im November 2019 lancierte der digitale Vermögensverwalter Descartes Finance unter dem Namen Descartes Vorsorge ebenfalls eine digitale Säule-3a. Das Jungunternehmen setzt aber nicht auf eine indexierte Lösung, sondern investiert die Kundengelder in institutionelle Fonds des prämierten Vermögensverwalters OLZ. Dieser investiert anhand der etablierten Minimum-Varianz-Strategie. Bei dieser geht es darum, die Volatilität des Portfolios möglichst tief zu halten.

Die Stärke der Minimum-Varianz-Strategie zeigt sich bei einer Betrachtung des effektiven Track Record der OLZ-Fonds auf zehn Jahre hinaus: In stark steigenden Marktphasen performen sie eher unter dem Marktdurchschnitt (Index), dafür verliert die Minimum-Varianz-Strategie in turbulenten Märkten weniger stark. Descartes Vorsorge verfolgt bei allen Strategien einen nachhaltigen Ansatz.

Der Dritte im Bunde ist Selma. Der Robo-Advisor bietet ebenso eine Vorsorge-Wertpapierlösung an, welche das Fintech in einer Partnerschaft mit dem VZ Vermögenszentrum umsetzt. Es ist aber nicht so, dass die etablierten Player das Feld einfach so den Fintechs überlassen.

Mitte März lancierte die Zürcher Kantonalbank ihre digitale Säule-3a. Unter dem Namen «Frankly» bietet die ZKB sowohl aktive wie passive Anlagestrategien an. Mit einem einfachen Pricing – eine All-in-Fee von 0,47 Prozent – will die Kantonalbank die Masse erreichen.

Es bleibt spannend auf dem Vorsorgemarkt.