Der Run auf Dividenden geht 2016 in eine weitere Runde. Entsprechende Titel legen im grossen Stil zu, doch langsam warnen mehr und mehr Stimmen vor dem Trend stetig steigender Dividenden. Anleger müssen bei der Auswahl des Barometers genau hinsehen.

Text: Barbara KalhammerDie Jagd nach Aktien mit hohen Dividenden hat sich in den vergangenen Jahren intensiviert, auch 2016 scheint der Trend nicht abzureissen. Allein in den ersten drei Monaten flossen mehr als drei Milliarden Dollar in ETP auf Dividendenwerte, wie aus den aktuellen Zahlen von ETP Landscape hervorgeht.

Die Gründe für deren grosse Beliebtheit sind schnell gefunden: Die Ausschüttungen dienen vielerorts als Ersatz für die niedrigen Zinsen. Diese wurden von den Notenbanken in den vergangenen Jahren kontinuierlich nach unten geschraubt, sodass Staatsanleihen heute kaum noch Erträge liefern. Langfristig sind die Ausschüttungen ein wichtiger Bestandteil der Aktienrendite. Zudem wird den Titeln nachgesagt, die Volatilität eines Portfolios zu senken.

Angesichts der Auszahlungsströme vergessen Anleger gerne, dass es sich bei den Produkten immer noch um Aktien handelt – und diese entsprechende Risiken bergen. Besonders für konservative Anleger spielen Verfügbarkeit und Liquidität ihres Kapitals eine entscheidende Rolle. Dividenden-ETF sind zwar täglich handelbar und ein Ausstieg ist somit jederzeit möglich, doch niemand kann sagen, was die Papiere in einem halben Jahr oder Jahr Wert sind. Kursverluste können nicht ausgeschlossen werden.

Dividendenrendite im Fokus

Nebst der hohen Liquidität verfügen ETF über einen weiteren grossen Vorteil: Sie ermöglichen eine grosse Diversifikation. Mit einer einzigen Anlage können verschiedene Dividendentitel erworben werden. Neben ETF auf globale Märkte werden auch Produkte mit Fokus auf Europa, USA, die Schweiz oder die Schwellenländer angeboten. Die Konstruktionen der einzelnen Barometer unterscheiden sich, wobei die Höhe der Dividendenrendite zumeist das entscheidende Kriterium ist.

Andere Barometer legen Wert auf die Solidität des Unternehmens und die Konstanz der Ausschüttungen, so zum Beispiel die sogenannten Aristokraten. Diesen Titel tragen unter anderem US-Unternehmen, die in den vergangenen 20 Jahren die Dividenden kontinuierlich erhöht haben und zudem eine Marktkapitalisierung von mindestens zwei Milliarden Dollar aufweisen. Diese Werte finden dann im S&P High Yield Dividend Aristocrats Index Einzug. Die Bestandteile des Stoxx Global Select Dividend 100 hingegen dürfen ihre Ausschüttungen in den letzten fünf Jahren nicht gesenkt haben, die Ausschüttungsquote darf 60 Prozent des Gewinns nicht überschreiten.

Durch die unterschiedlichen Strategien sind die Anleger gefordert, sich die Selektion der Titel und auch ihre Gewichtungen genau anzusehen. In Europa, Japan und den USA locken laut der Fondsgesellschaft Fidelity Dividendenausschüttungen in Höhe von 1,24 Billionen Dollar. Doch der Fokus auf hohe Dividenenrenditen alleine greift zu kurz, da sie nicht automatisch für höhere Erträge sorgen. Oft sind sie nur so hoch, weil der Kurs einer Aktie stark gesunken ist. Das kann wiederum ein Zeichen dafür sein, dass ein Unternehmen tiefergehende Probleme hat und weitere Kursverluste folgen könnten. Entscheidend sind darum die Substanz, also die Unternehmensstärke, gesunde Bilanzen und hohe Marktanteile.

Schwankungen durch Sektorgewichtung

Der Fokus auf die Dividendenrendite führt dazu, dass Finanzwerte, Versorger, Telekomunternehmen, Energie- und Konsumtitel in den Barometern das grösste Gewicht aufweisen. Dies hat in der Vergangenheit zu starken Verwerfungen geführt. 2008 kamen die in den Indizes stark vertretenen Bankaktien durch die Finanzkrise in Schieflage und mussten ihre Dividenden kürzen. Das sorgte auch bei den Dividendenbarometern für unschöne Verluste. Auch der VW-Abgasskandal blieb nicht ohne Folgen und zog andere- Automobilwerte in Mitleidenschaft. So schwankungsarm wie die Werte auf den ersten Blick erscheinen, sind sie also nicht zwingend.

Da ETF rückwärtsgewandt sind und es keinen Manager gibt, der auf aktuelle Entwicklungen schnell reagieren kann, kann dies zu hohen Verlusten führen. Anleger können aber auch einen starken Anstieg nach einer kurzen Dividendenschwäche verpassen, da die Aktie aus dem Index entfernt wurde. Um das Risiko eine Sektorenkonzentration zu minimieren, setzen manche Indexanbieter daher Obergrenzen für die einzelnen Branchen.

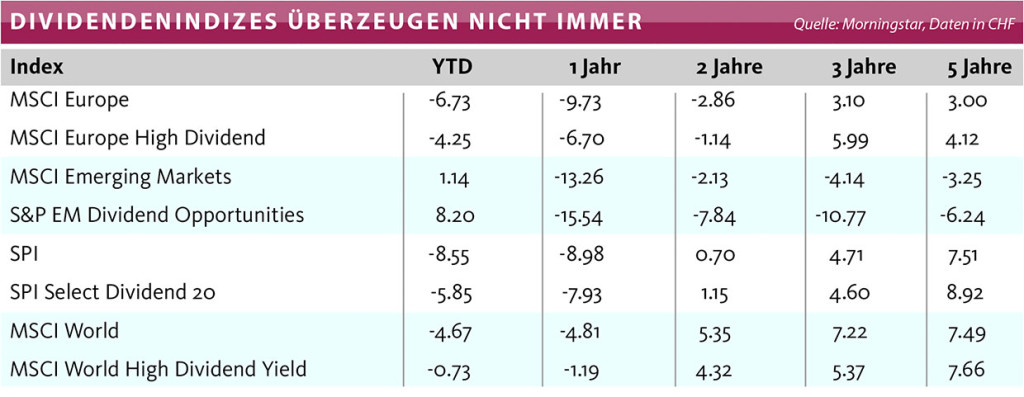

Genau diese Konzentration auf Banken, Energie oder Versorger sorgte gemäss Ali Masarwah von Morningstar in den letzten Jahren für eine schwächere Entwicklung der europäischen und globalen Dividendenindizes. Ebenso konnten Schwellenländerbarometer ihren marktkapitalisierten Vergleichsindizes nicht das Wasser reichen. Hier machte sich die schlechte Entwicklung der russischen Aktienwerte deutlich bemerkbar.

Durchwachsene Performance

Auf längere Sicht haben Dividendenwerte ihre Vorteile somit nicht voll ausspielen können, während sie im vergangenen Jahr die Nase vorn hatten. Für Anleger ist die entscheidende Frage, ob ein Engagement zu diesem Zeitpunkt sinnvoll ist. Ob dem so ist, hängt in erster Linie von den persönlichen Zielen ab. Wer Geld sparen will, ist mit den Produkten falsch beraten. In den meisten Barometern werden die Dividenden ausgeschüttet und so profitieren die Anleger nicht vom Zinseszinseffekt – es sei denn, sie nehmen die Wiederanlage selbst in die Hand. Geeignet sind Dividendenpapiere eher für Personen, die regelmässige Auszahlungen als Einkommen schätzen, betont Masarwah.

Ein weiterer Aspekt, der berücksichtigt werden sollte, sind die schlechten konjunkturellen Aussichten. Der Internationale Währungsfonds hat seine Prognose für das Wachstum der Weltwirtschaft im laufenden Jahr um 0,2 Prozentpunkte auf 3,4 Prozent gesenkt und warnt vor zahlreichen Risiken, etwa sich abkühlenden Volkswirtschaften in Schwellenländern. Bei einer schwachen Konjunktur haben auch gut aufgestellte Unternehmen Mühe, die Zahlungsströme an die Aktionäre aufrechtzuerhalten. Auf der anderen Seite müssen auch Zinsschritte im Auge behalten werden, unter denen teure Dividendenwerte besonders leiden würden.

Insgesamt sind Dividendenwerte bereits sehr hoch bewertet und die Aussichten haben sich in den letzten Monaten deutlich eingetrübt. Energie- und Ölwerte gelten an sich als attraktive Dividendentitel, doch nach dem Einbruch des Ölpreises und Turbulenzen am Strommarkt könnten die Auszahlungen weiter gekürzt werden. Auch Analysten bestätigen, dass viele Firmen ihre Ausschüttungen stärker erhöht hätten, als es ihre Geschäftsentwicklung zuliesse. Das Dividendenwachstum liege über dem Gewinnwachstum. BNP Paribas beispielsweise schreibt, die hohen Dividendenrenditen seien die F0lge aussergewöhnlich hoher Ausschüttungsquoten und einer unnatürlich geringen Investitionstätigkeit.

Nicht alle Branchen und Länder bieten die gleichen Chancen. Wie erwähnt, ist bei Rohstoff- und Energiewerten Vorsicht geboten. Das Risiko für Dividendenkürzungen sehen Analysten besonders bei den Schwellenländern. Deutlich solider sind die Aussichten für die USA und Europa. Der Umkehrschluss für Anleger: Sie müssen bei der ETF-Auswahl genauer hinsehen. Nur so können sie lange Schwächephasen vermeiden und ihre Renditeerwartungen erfüllen.