Kosten fressen an der Rendite. Das ist bekannt. Doch viele Anleger unterschätzen die Dimension, die Gebühren einnehmen können. Wer auf kostengünstige ETF setzt, kann schnell Tausende von

Franken sparen. Der Beweis.

Kürzlich sandte eine Leserin der Redaktion ein Anlagevorschlag ihres Bankinstituts. Die berufstätige Frau aus Zürich hat seit einigen Jahren 100 000 Franken auf dem Konto liegen und will diese nun investieren. Der Betrag sei ein Reservebatzen und werde die nächsten zehn Jahre nicht benötigt.

Der Vorschlag lautete, das gesamte Vermögen in einen Portfoliofonds zu investieren. Dieser legt weltweit in verschiedene Anlageklassen an, weist eine Aktienquote von rund 60 Prozent auf und hat eine jährliche Verwaltungsgebühr von 1,7 Prozent. Der Fonds verwaltet übrigens ein Vermögen von über 250 Millionen und schaffte es die letzten fünf Jahre nicht, seine Benchmark zu schlagen – bei weitem nicht. Die Frage der Leserin: «Kann ich nicht selbständig ein Buy-and-Hold Portfolio aufbauen, das kostengünstiger ist?». Natürlich.

Doch bevor wir zeigen wie ein ETF Portfolio erstellt werden kann, einen Schritt zurück. Portfoliofonds sind ein beliebtes Vehikel der Banken. Ihr Vorteil liegt darin, dass ein Anleger mit einer Transaktion ein professionell verwaltetes und diversifiziertes Fondsvehikel in seinem Depot hat. In der Schweiz sind rund 12 Prozent aller verwalteten Fondsvermögen in gemischte Fonds investiert. Aber es lohnt sich gerade bei diesen Produkten hinter die Kulissen zu schauen, denn oftmals sind die Kosten sehr hoch und die erreichten Renditezahlen nicht mit dem Markt ebenbürtig.

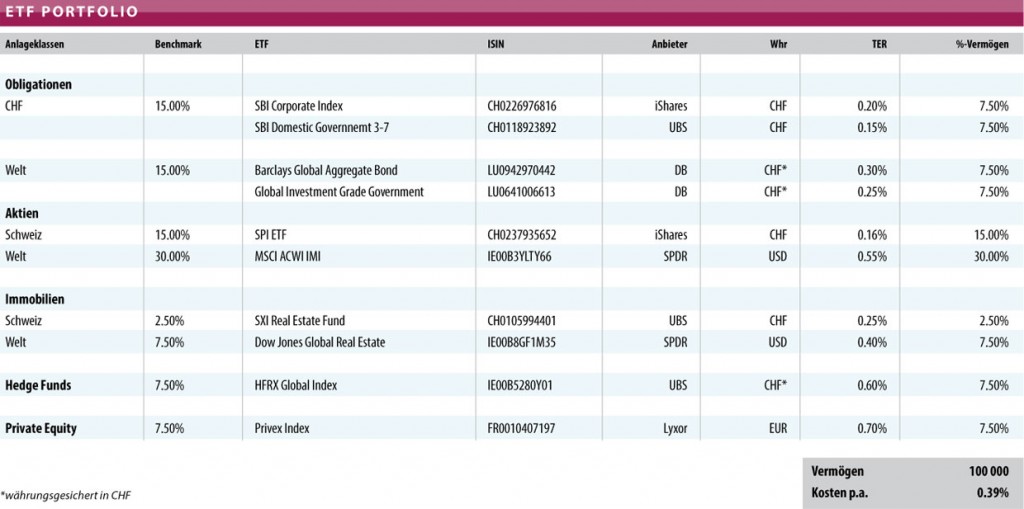

Nun zurück zur Leserfrage. Als Beispiel für eine professionelle Anlagestrategie mit kostengünstigen Indexvehikeln werden die BVG-Indizes von Pictet verwendet. Diese dienen in erster Linie den Schweizer Pensionskassen. Damit verfügen sie über eine geeignete Vergleichsmöglichkeit. Die drei verfügbaren Indizes werden in die Kategorien konservativ bis risikoreich eingeteilt. In der BVG 60 plus Strategie bilden Obligationen, im Vergleich zu BVG-25 plus und BVG- 40 plus, einen geringeren Anteil. Wie die Profis Der risikoreichste Index ist also der BVG Index 60 plus. Dieser bildet alle wichtigen Anlageklassen wie Aktien und Obligationen ab, aber auch Themen wie Hedge Funds und Private Equity zählen dazu.

Der Index ist weltweit aufgebaut, sprich die immer wichtiger werdenden Schwellenländer sind enthalten. Zudem versucht das Barometer möglichst viele Währungsrisiken zu eliminieren, indem auf währungsgesicherte Produkte gesetzt wird. Und das hat einen Grund: Bei der Zusammensetzung eines international orientierten Depots sollte sich nämlich ein Franken-Anleger das Währungsrisiko immer vor Augen führen. Die Praxis beweist, dass mit Fremdwährungen die meisten Investoren scheitern. Zudem belegen empirische Studien, dass Fremdwährungsrisiken langfristig ungenügende Renditeentschädigungen bringen. Und Risiken die nicht mit Rendite abgegolten werden, sollten unbedingt vermieden werden.

Auf die Fremdwährungsproblematik lieferten ETF -Anbieter in den letzten Monaten Antworten, indem sie wichtige Indizes mit einer zusätzlichen währungsgesicherten Klasse abbilden.

Weltweit in Bonds investieren

Aber nun zur Produktauswahl. Bei der Vermögensklasse Obligationen wird im BVG Index 60 zwischen Schweiz und Welt unterschieden. Für den Heimmarkt verwendet das Barometer den breit gefassten SBI Total AA -BBB Index. Für diesen sind bisher aber keine börsengehandelten Indexfonds erhältlich. Deswegen könnte diese Vermögensklasse mit einem Mix von Schweizer Unternehmensanleihen und Eidgenossen abgebildet werden.

Bei den Staatsobligationen können Investoren direkt in die einzelnen Laufzeitenbänder investieren (1-3, 3-7, 7+). Um auf möglichst viele Transaktionen zu verzichten, konzentrieren wir uns lediglich auf das mittelfristige Laufzeitenband (3-7 Jahre). Für diesen Index bieten sowohl iShares wie auch die UBS ein entsprechendes Indexvehikel an.

Das iShares-Produkt ist mit über 462 Millionen Franken einiges mächtiger als das UBS -Pendant. Doch die Fondsgrösse allein ist kein Gütekriterium. Das UBS Produkt überzeugt rückblickend mehr: So ist der ETF nicht nur günstiger, sondern wies über die letzten drei Jahre eine leicht bessere Performance auf (NAV-basiert). Seit Jahresanfang liegen jedoch beide gleich auf, dies obwohl iShares 0,04 Prozent teurer ist. Eine der aussagekräftigsten Vergleichsmöglichkeiten ist die Analyse der Entwicklung des Nettoinventarwerts (NA V), relativ zum Index. Denn im NA V sind alle Erträge und Kosten enthalten. Vergleiche sollten immer über eine längere Periode gezogen werden.Zudem stehen dem Anleger weitere Kennzahlen zur Verfügung, wie Tracking Error und Tracking Difference.

Der zweite Frankenbereich wird mit Schweizer Unternehmensanleihen abgedeckt. Derzeit ist iShares der einzige Anbieter mit einem Produkt auf diesen Index. Der Weltanteil wird mit zwei Produkten der Deutschen Bank abgebildet. Beide Barometer investieren nicht nur in Industrienationen, sondern ebenso in Schwellenländer. Der Vorteil bei diesen beiden ETF liegt in der integrierten Währungsabsicherung: Die Deutsche Bank hat derzeit die meisten währungsgesicherten Bond-ETF im Angebot.

Vielfältige Aktien

Auch der Aktienanteil wird in Schweiz und Welt unterteilt. Der Pictet Index wählt für ersteres den breitgefassten SPI -Index. Dieser investiert in rund 225 Aktien aus dem Bereich Large-, Mid- und Small-Caps. Hier überzeugt zweifellos iShares. Mit einer Total Expense Ratio von 0,16 Prozent bietet der US -Anbieter mit Abstand das günstigste Indexvehikel.

Für den Weltaktien-Anteil nutzen Anleger gerne den umfangreichen MSCI World. Doch dieser ist völlig realitätsfremd. Denn die Schwellenländer werden in dem Weltindex komplett ausser Acht gelassen. Ein aussagekräftigeres Barometer ist der MSCI AC WI IMI Index. Dieser bildet nicht nur zusätzlich die Schwellenländer ab, sondern investiert, analog dem SPI , in Large-, Mid- und Small-Caps.

Mit einer Transaktion in den SPDR ETF profitiert der Anleger also von einem echten Weltindex. Leider gibt es dieses Barometer nicht währungsgesichert. Würde ein Anleger das Fremdwährungsrisiko reduzieren wollen, müsste er sich des iShares MSCI World ETF annehmen. Damit die Schwellenländer nicht zu kurz kommen, könnte mit einer weiteren Transaktion ein Schwellenländer-ETF geordert werden.

Betongold ins Depot

Der Vergleichsindex investiert weiters in Immobilienaktien beziehungsweise börsengehandelte Immobilienfonds. Für die Schweiz verwendet Pictet den SXI Real Estate Funds Index, bestehend aus allen kotierten Schweizer Immobilienfonds. Hier bietet einzig die UBS entsprechende ETF. Um von der restlichen Welt zu profitieren, fliesst der ETF auf den Dow Jones Global Real Estate Index von SP DR ins Portfolio mit ein. Das ist das einzige Weltbarometer, das ebenso Immobilienaktien aus Emerging Markets berücksichtigt.

ETF decken auch die Anlageklassen Hedge Fund und Private Equity ab. Bei Private Equity sind lediglich zwei Anbieter mit einem Produkt in der Schweiz am Start. Wir haben für unser Portfolio den Lyxor Privax Index gewählt, da das Barometer in den vergangenen Jahren ein besseres Rendite-/ Risikoprofil aufwies. Bei diesem ETF muss der Anleger jedoch wissen, dass Lyxor diesen mit der synthetischen Replikation abbildet. Möchte ein Anleger ein allfälliges Gegenparteienrisiko ausschliessen, kann er sich auf das iShares-Produkt fokussieren.

Auch im Hedge Fund Bereich wählen wir n dieser Strategie einen synthetischen ETF. Die UBS bietet auf den HFRX Global Index einen währungsgesicherten Indexfonds an. Der Index widerspiegelt alle geeigneten Hedge-Fund-Strategien.

Nachdem für jede Anlageklasse einer oder mehrere entsprechende ETF selektiert wurden, geht es darum diese über die Börse zu kaufen. Ist das Portfolio komplett, sollte es auch in gewissen Abständen rebalanciert werden. Das heisst, die einzelnen Komponenten wieder auf die Ursprungsgewichtungen zu bringen. Und in beiden Fällen entstehen Transaktionskosten, wobei es sich lohnt, die Gebühren der unterschiedlichen Banken zu prüfen.

Würde nun ein solches Portfolio umgesetzt, hätte ein Anleger eine jährliche Kostenbasis von 0,39 Prozent. Dies sofern die Anbieter die Gebühren nicht erhöhen – doch der Trend geht dahin, dass die Kosten eher sinken, statt steigen. Einzig bei währungsgesicherten ETF können die Gebühren leicht höher ausfallen, doch schliesslich profitiert der Anleger von einer integrierten Versicherung.

Zurück zu der Leserin: Die empfohlene Bankenlösung würde rund 1,70 Prozent pro Jahr kosten (ohne Depotgebühren, Transaktionskosten), unsere Lösung hingegen 1,31 Prozentpunkte weniger. Angenommen, dass beide Portfolios eine Bruttorendite von 3 Prozent pro Jahr generieren, würde diese Leserin auf zehn Jahre den Betrag von 15 600 Franken einsparen, allein durch den Kosteneffekt. Ein Fiat Cinquecento – ohne zusätzlichen Schnickschnack – hat heute einen Listenpreis von 15 000 Franken.