Die ETF-Woche: Schub für aktive ETF, hochgesteckte Ziele und ETF versus Investmentfonds.

Die Qual der Wahl

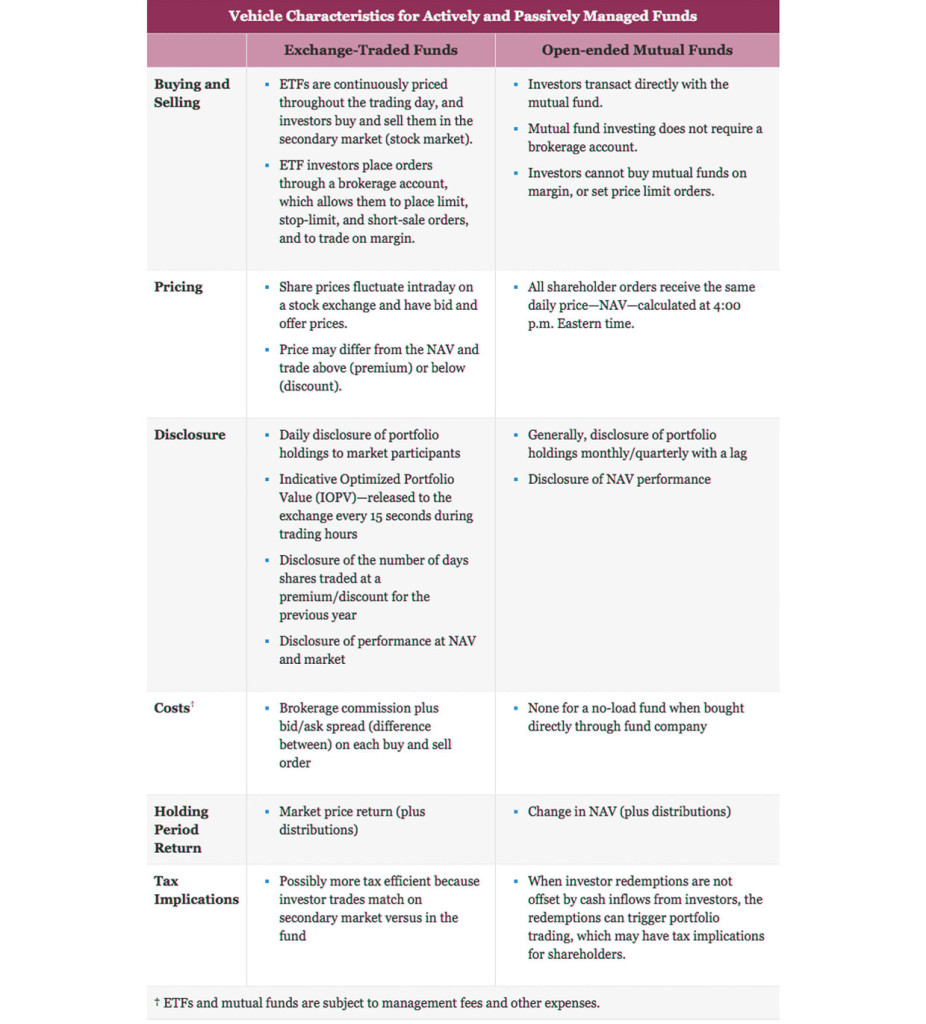

ETF oder Investmentfonds – vielen Anlegern fällt diese Entscheidung schwer. Gerade vor dem Hintergrund, dass 4 von 5 Fondsmanagern es nicht schaffen den Markt zu schlagen. Fidelity fasst in einem Beitrag die Unterschiede zwischen ETF und Investmentfonds ausführlich zusammen.

Bei der Auswahl sollten Anleger folgende vier Aspekte berücksichtigen.

Team Mutual Fund or Team ETF? 4 things to consider when choosing: http://t.co/u1nsP6VABy pic.twitter.com/hcPxObL3Ag

— Fidelity Investments (@Fidelity) 10. Oktober 2014

Die Charakteristiken der beiden Produktearten:

Schub für aktive ETF

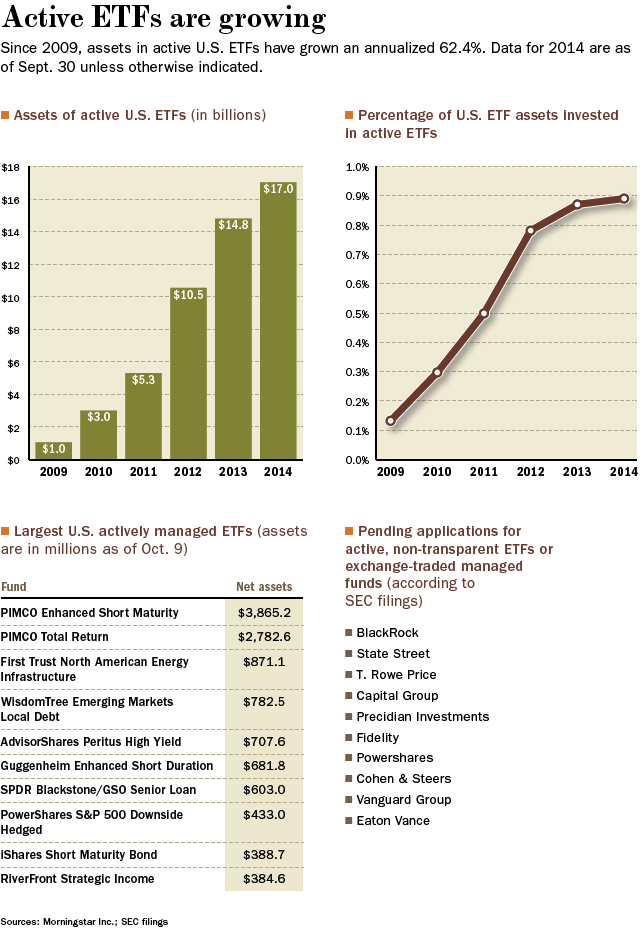

Während der europäische Markt für aktive ETF noch klein ist, ist das Bild in den USA ein ganz anderes. 17 Milliarden Dollar haben die Produkte in den vergangenen Jahren eingesammelt. Trotzdem liegt der Anteil der in aktiven ETF verwalteten Vermögen am Gesamtmarkt nur bei einem Prozent, wie aus Daten von Morningstar hervorgeht.

Nun soll der Markt nochmals Schub erhalten und zwar durch Entscheide der US-Börsenaufsicht SEC, wie Pensions&Investments berichtet. Bislang müssen die Anbieter die Zusammensetzung der Produkte täglich preisgeben, wodurch das Umsetzen von aktiven Strategien erschwert wird. Doch in naher Zukunft könnte sich das ändern.

Ambitionierte Ziele

Amundi hat sich für die Zukunft hohe Ziele gesetzt. Das Unternehmen strebt im Geschäftsfeld «ETF und Indexstrategien» in drei Jahren eine Verdopplung der verwalteten Vermögen auf 100 Milliarden Dollar an. Zu den Wachstumsplänen hat der Niederlassungsleiter von Amundi Suisse, Christian Mathern, der Finanz und Wirtschaft Aufkunft gegeben.

Neues auf dem Parkett

iShares bietet nun auch ETF auf Aktienfaktoren-Indizes an der Deutschen Börse an. Zu den Faktoren zählen Qualität, Grösse, Momentum und Value. Beim iShares MSCI World Quality Factor UCITS ETF stehen dem Namen nach fundamental qualitativ hochwertige Aktien im Fokus. Das Barometer umfasst 300 Titel, für deren Aufnahme die Qualitätssignale entscheidend sind: die Eigenkapitalrendite, der Verschuldungsgrad und das Gewinnwachstum in den vergangenen fünf Jahren. Zudem wurden ETF auf den MSCI World Value Factor, den MSCI World Momentum Factor und den MSCI World Size Factor Index gelistet.

Der ETF-Anbieter hat zusammen mit Ashmore, ein auf Emerging Markets spezialisierter Vermögensverwalter, aktive ETF auf Schwellenländer-Anleihen lanciert. Mit dem Ashmore SICAV Emerging Markets Total Return Fund profitieren Anleger von einem aktiven Allokationsansatz in Unternehmensanleihen, Staatsanleihen, die auf lokale Währung lauten, und auf US-Dollar lautende Schuldtitel der Schwellenländer.

Der Ashmore SICAV Emerging Markets Corporate Debt Fund hingegen fokussiert sich auf Unternehmensanleihen, deren Spreads gegenüber Unternehmensanleihen aus den Industrieländern attraktiv sind. Die Produkte sind an der Londoner Börse gelistet.