ETF-Woche: Bester Fonds, Smart Beta in aller Munde und Neuemissionen am laufenden Band.

Willkommen beim 10×10 ETF-Guru. Auch im neuen Jahr werde ich wöchentlich das Geschehen rund um Exchange Traded Funds kommentieren. Mal mehr, mal weniger. Neues, Skurilles, Aussergewöhnliches und ganz Normales. Haben Sie Fragen oder Anregungen, ein paar spannende Neuigkeiten oder interessante Marktgerüchte, dann schreiben Sie mir.

Spieglein, Spieglein an der Wand…

Nein, es geht nicht um den schönsten ETF, vielmehr um den besten Fonds auf Schweizer Aktien. Ich habe mir die Mühe gemacht, alle Fonds und ETF auf Schweizer Aktien genauer unter die Lupe zu nehmen. Klein- und mittelgrosse CH-Aktien habe ich ausgelassen. Wer hat denn nun, über einen Zeitraum von drei Jahren, am besten abgeschnitten?

Siehe da, in den Top-5 stehen zwei ETF. Zudem sind in der Übersicht auch weitere Fonds aufgeführt, die eine indexierte Strategie fahren. Alle Renditedaten in Franken und natürlich mit Dividenden.

Fairerweise muss auch gesagt werden, dass es im 2013 kein Indexfonds auf einen Top-10 Platz schaffte.

Smart Beta voll im Trend

Einer der wichtigsten Trends der ETF-Industrie des vergangenen Jahres war die Entwicklung und der Einsatz von Smart Beta-Produkten. Doch hat auch kaum ein anderes Thema die Branche so gespalten. Die einen tun die Produkte als reinen Mumpitz ab, während die anderen sie als weiteren Schritt auf der ETF-Evolutionstreppe feiern. Dahinter verstecken sich alternative Indexkonzepte, genauer gesagt wird die einfache Indexnachbildung um aktive Elemente ergänzt.

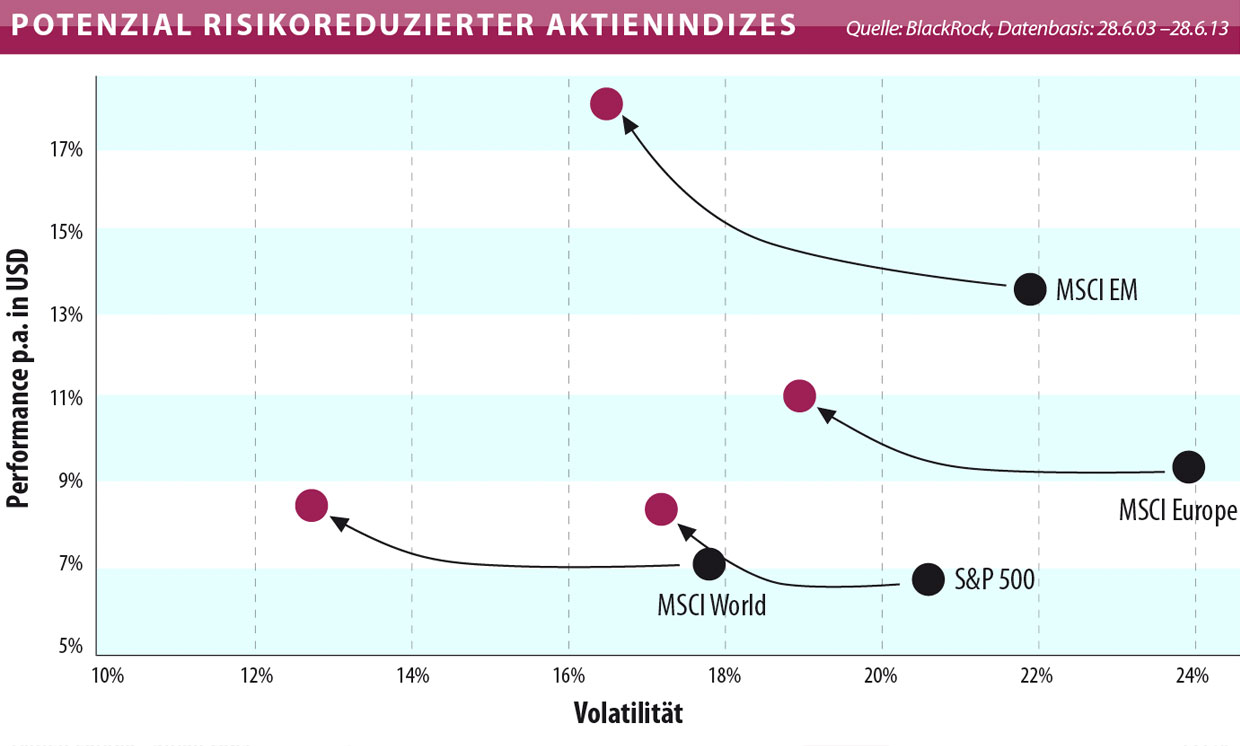

Die Produkte sind nicht nach der Marktkapitalisierung gewichtet, also nicht nach der Grösse des Unternehmens an der Börse. Stattdessen gibt es unterschiedliche Konzepte nach denen die Indexkomponenten gewichtet werden. Die erste Möglichkeit ist die Gleichgewichtung, bei der alle Werte im Index das gleiche Gewicht erhalten. Bei 100 Titeln beispielsweise würde jeder einen Anteil von einem Prozent haben. Die zweite Möglichkeit sind fundamentale Indizes. Hierbei bestimmen Kennzahlen wie das Gewinnwachstum, das Kurs/GewinnVerhältnis, der Buchwert oder eben auch die Dividendenrendite das Gewicht des Titels im Index. Die dritte Art besteht in der Minimum-Varianz-Strategie, dessen Kernthese von Harry M. Markowitz entwickelt wurde. Ziel ist es, durch Minimierung der Volatilität das Gesamtrisiko von Portfolios zu reduzieren.

Die Grafik zeigt das solche Indizes durchaus einen positiven Effekt auf die Performance haben können:

Das Angebot solcher Smart Beta-Produkte wächst kontinuierlich. In der Schweiz stehen bereits mehr als 15 solcher Produkte zur Auswahl. Die grösste Palette hat der französische ETF-Anbieter Ossiam im Angebot.

Und auch die Zuflüsse geben den Produkten Recht. So wurden im vergangenen Jahr gemäss Blackrock 65,1 Milliarden Dollar in die Produkte investiert, nach 34,2 Milliarden im Jahr 2012. Und die Zukunft scheint rosig, darin sind sich Experten einig. Daniel Gamba, Head of iShares Americas Institutional Business, wird in «Bright Future Seen for Smart Beta ETFs» mit der Aussage zitiert, dass Anleger auch 2014 mit einem langsamen Wachstum, leicht höheren Leitzinsen und einer globalen politischen Unsicherheit konfrontiert seien. In der Folge bestehe das Risiko für eine höhere Marktvolatilität. Mit ETF auf alternativen Indizes kann dieser Entwicklung Rechnung getragen werden. Raum für Wachstum sehen auch Cogent Research und Power Shares in ihrer neuen Studie «The Evolution of Smart Beta ETFs». Mehr dazu auch unter «Der Umgang mit wilden Märkten».

Und noch mehr Smart Beta

Genau in diesen Bereich fällt auch die Neuemission von Source. Der Anbieter hat den Source Goldman Sachs Equity Factor Index World UCITS ETF lanciert. Der Produkt bietet Anlegern Zugang zu einem von Goldman Sachs entwickelten Index, der eine Outperformance gegenüber traditionellen, nach Marktkapitalisierung gewichteten Benchmarks erreichen soll. Der Index bietet ein breites globales Aktien-Exposure und investiert auf Basis von fünf Aktienfaktoren: Grösse, Wert, Dynamik, Qualität und niedriges Beta. Zu Jahresende umfasste der Index 626 Mitglieder aus 22 Ländern. Der Source Goldman Sachs Equity Factor Index World UCITS ETF wird an der London Stock Exchange in Dollar gehandelt.

Aber auch in der Schweiz ist die Produktpalette weiter gewachsen. iShares hat sein Angebot um weitere 14 ETF ausgebaut: Neue ETF an der Schweizer Börse

Gefahren und Chancen

Das es bei Investments immer beides zu berücksichtigen gilt ist nicht gerade die Neuigkeit des Tages. Aber, dass gerade in der ETF-Welt durch das Produktwachstum neue Chancen und eben auch Risiken entstehen hat nun CNBC gezeigt. Und auch hier taucht Smart Beta auf. Allerdings unter den Risiken, denn die jeweiligen Indizes können nicht in allen Marktphasen ihre Stärken ausspielen. Viel spannender finde ich allerdings die Chancen, zu denen währungsgesicherte Produkte zählen. Hier sehen auch wir ein grosses Potenzial und hoffen, dass das Angebot weiter wachsen wird. Sicher ist «Währungsgesicherte ETF liegen im Trend»

Diesen ETF würde ich kaufen

Ein kleiner Reminder zum Abschluss: Nicht vergessen, zur Wochenmitte gibt es wieder einen ETF-Tipp von einem Experten. Den Auftakt für diese spannende Rubrik lieferte Andri Peer «Diesen ETF würde ich kaufen».