Die ETF-Woche: Währungsgesicherte ETF, Aktienmarkt Russland und Kosten bei S&P 500 Indexfonds

Der Pionier mit Einbussen

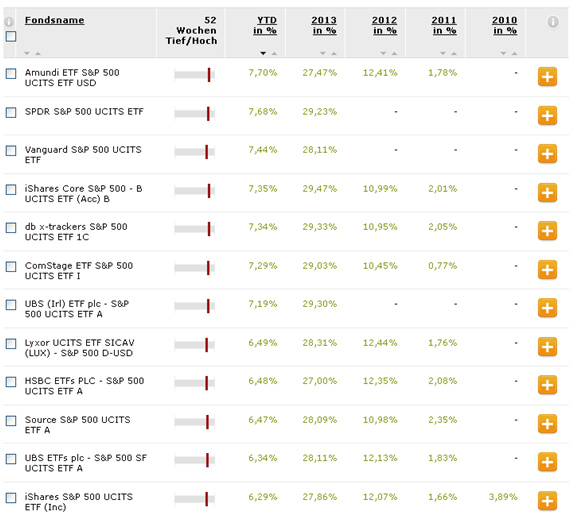

Der S&P 500 Index gehört zweifelslos zu den beliebtesten Indizes bei der internationalen Anlegergemeinde. Und zwei ETF auf diesen Index konnten in Europa bis Ende Juli kräftig neues Vermögen einsammeln. Das ist auf der einen Seite der Vanguard S&P 500 UCITS ETF und andererseits der iShares Core S&P 500 UCITS ETF. Insgesamt haben die beiden ETF in den letzten sieben Monaten 5,2 Milliarden Dollar Neugeldzufluss verzeichnet.

Warum genau diese beiden? Diese Indexprodukte sind mit 0.09% beziehungsweise 0.07 Prozent die günstigsten physisch replizierenden ETF. Noch eine günstigere Variante bietet Source (TER: 0.05%) und UBS (TER: 0.05%) an. Doch diese beiden Indexprodukte werden synthetisch abgebildet. Dies ist wohl der Grund, warum viele internationale Anleger nicht auf diese beiden Vehikel setzen.

Leidtragender ist der Pionier, der SPDR S&P 500 ETF: Aus diesem zogen seit Anfang Jahr – weltweit betrachtet – Investoren über 8 Milliarden Dollar Vermögen ab. Interessant ist jedoch die Performanceentwicklung im 2014: Hier steht der SPDR ETF auf dem zweiten Rang. Und auch im 2013 konnte dieser ETF das Vanguard Produkt, in Bezug auf realisierte Rendite, übertrumpfen.

Fazit: Kosten allein sagen noch nichts über die Qualität aus. Was bei der Selektion zu beachten ist, kann hier nachgelesen werden: «Die TER ist wenig aussagekräftig».

Weiteres Wachstum

Dass börsengehandelte Indexfonds den Nerv der Anleger treffen ist soweit bekannt. Jährlich wächst das Segment im zweistelligen Prozentbereich. Der Marktführer iShares erwartet auch in Zukunft weiteres Wachstum. Davon ist auch der iShares Vertriebschef von Deutschland überzeugt. Gegenüber dem deutschen Anlegermagazin cash.online sagte er: «Der ETF-Markt ist in den vergangenen fünf Jahren mit jeweils rund 25 Prozent per annum gewachsen. Der Fondsmarkt dagegen nur im niedrigen einstelligen Prozentbereich. Dementsprechend gehen wir davon aus, dass passive Instrumente einen größeren Anteil in den Kundenportfolios einnehmen werden».

Nur: Das Problem liegt weiterhin darin, dass in der Beratung noch viel zu wenig stark auf ETF hingewiesen wird. Folglich ist der Endanleger gefordert und muss seinen Vermögensberater kritisch hinterfragen.

Russland floppt

Die derzeitigen Unsicherheiten in Russland zeigen sich auch an der Börse. Der russische Aktienindex, gemessen am MSCI Russia, verlor seit Jahresanfang um 19 Prozent. Die Unsicherheiten führten auch zu Vermögensabflüssen in den Indexfonds. Wie das Analyseportal fundresearch berichtete, seien in den letzten zwei Monaten 400 Millionen Dollar aus ETF auf den russischen Aktienmarkt abgeflossen.

Der weltweit grösste Indexanbieter MSCI überlegt sich nun, zwei neue Weltindizes zu lancieren, die Russland ausschliessen. Konkret: MSCI ACWI ex-Russia und MSCI Emerging Markets ex-Russia. ACWI ist eine Benchmark, die die Kursentwicklung von 23 entwickelte Aktienmärkten und 23 Schwellenländern abbildet.

Die Zukunft des russischen Kapitalmarktes hängt weiterhin stark von der Entwicklung der politischen Ereignisse rund um die Machtverhältnisse in der Ukraine ab. Bis zu einer Klärung der Krise bleibt aber das Risiko hoch. Ein positiver Aspekt des russischen Aktienmarktes sind im Übrigen vergleichsweise hohe Dividendenrenditen: So gibt es eine Vielzahl von Firmen, die eine Dividendenrendite zwischen sechs und neun Prozent aufweisen.

Währungen vermiesen die Rendite

Dass Anleger oftmals mit einer Fremdwährung verlieren, das ist bekannt und auch wissenschaftlich bewiesen (siehe auch Knacknuss Fremdwährungen). Das ist auch der Grund, warum immer mehr Anbieter währungsgesicherte Produkte anbieten. Gemäss einer Studie der Deutschen Bank sind europaweit inzwischen fast 10 Milliarden Dollar in solchen Vehikeln parkiert.

Am meisten solcher Produkte hat die UBS im Angebot, insgesamt 61 ETF sind währungsgesichert. Am beliebtesten sind vor allem ETF auf den japanischen Aktienindex. Weitere Hintergründe dazu liefert die Deutsche Bank.