Die ETF-Woche: ETF-Investitionen überflügeln Fonds, Steuern schmälern Rendite und zahlreiche Neuemissionen.

Passive Anlagen dominieren

In den vergangenen 12 Monaten standen ETF in der Gunst der Anleger ganz oben. In den USA flossen 68 Prozent der Investitionen in passive Investments. Der Rest wurde in aktive Investmentfonds angelegt. Das geht aus den Daten von Morningstar hervor.

Passive investing dominates new money flows http://t.co/tPdOnZvNhZ via @MarketWatch @vicrek $$ #funds #etf pic.twitter.com/lGRuc3EgFU

— Christian Magoon (@ChristianMagoon) 8. August 2014

Dass der amerikanische ETF-Markt mit grossen Schritten wächst, ist längst bekannt. Der Anteil der Produkte liegt in den USA bereits bei fast 14 Prozent, während in Europa der Anteil am gesamten in Fondsprodukten gemanagten Vermögen nur bei 3,2 Prozent liegt. Gemäss Kai Bald von der Deutsche Asset & Wealth Management, ist die Entwicklung in den USA in Sachen ETF etwa sechs bis sieben Prozent voraus. In einem Interview mit boerse.ARD.de sagte er, dass in einigen Jahren die Marke von 25 Prozent erreicht werden könnte. Als grösstes Problem für den europäischen Markt sieht er, dass mangelnde Wissen der Privatanleger. Zudem spielen die Produkte eine zu geringe Rolle bei der Anlageberatung in der Bankfiliale. Ändern müssten sich generell die Vertriebsstrukturen.

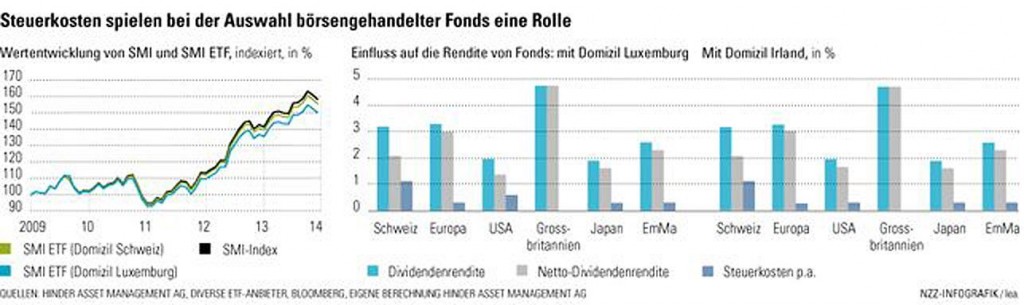

Steuern im Fokus

Nachdem in den vergangenen Monaten die Gesamtkostenquoten bei zahlreichen Produkten stark gesenkt wurden, rücken nun andere Kostenkomponenten stärker in den Vordergrund. Dazu zählen neben den Geld-Brief-Spannen auch die Steuern. Die NZZ widmet sich ausführlich der Thematik und zeigt auf worauf aus steuerlicher Sicht bei der ETF-Auswahl geachtet werden sollte.

Neues auf dem Parkett

Trotz der Sommermonate hat die Emissionstätigkeit der Anbieter nicht nachgelassen. In der Schweiz hat die UBS vier neue ETF auf folgende Indizes an der Börse gelistet: MSCI AC Asia ex Japan, MSCI ACWI Risk Weighted, MSCI EMU Growth und MSCI USA Growth. Neben den Neuemissionen wurden aber auch einige ETF-Anteilsklassen zu dekotieren. Im Detail handelt es sich um «(USD) A-dis» des Teilvermögens «UBS ETF- MSCI AC Asia ex Japan Infrastructure 20/35 UCITS ETF», der Anteilsklasse «(JPY) A-dis» des Teilvermögens UBS ETF – MSCI Japan Infrastructure 20/35 UCITS ETF und der Anteilsklasse «(EUR) A-dis» des Teilvermögens «UBS ETF – MSCI Europe Infrastructure 20/35 UCITS ETF». Was eine solche Schliessung für Anleger bedeutet haben wir in «Keine Angst vor ETF-Schliessungen» aufgezeigt.

Source hat seine Produktpalette an der Deutschen Börse durch den Source J.P. Morgan Macro Hedge Dual Vega Target 4% TR UCITS ETF erweitert. Damit können Anleger auf die Veränderung der Volatilität setzen. Der Index investiert in die Volatilität von US-Aktien und wechselt dabei, je nach Marktsituation, zwischen Long- und Long/Short-Positionierungen. In Zeiten angespannter Märkte baut der Index zusätzlich Long-Positionen in der Volatilität europäischer Aktien auf. Weiterhin wird ein Steuerungsmechanismus zur Erreichung des „Vega-Ziels“ verwendet.

Auch die Deutsche Asset & Wealth Management hat zwei neue ETF auf den deutschen Markt gebracht, den db x-trackers S&P 500 Equal Weight UCITS ETF und den db x-trackers MSCI World Index UCITS ETF. Das erste Produkt bildet die Entwicklung der 500 grössten und umsatzstärksten Unternehmen des US-Aktienmarktes ab. Alle im Referenzindex enthaltenen Werte haben eine feste Gewichtung von 0,2 Prozent.

Nicht vergessen

Am Dienstag erscheint das neue 10×10. Themen der neuesten Ausgabe sind währungsgesicherte ETF, Überflieger Gold-ETF und ein spannendes Interview mit Daniel Stelter zur Schuldenproblematik. Viel Spass beim Lesen!