In den letzten Maiwochen hat eine gewaltige Verkaufswelle Kryptowährungen massive Kursverluste beschert. Was waren die Gründe und wie sind die Aussichten für die Zukunft? Eine Zusammenfassung der Geschehnisse sowie eine Auslegeordnung des Status von digitalen Assets.

Ein Artikel von unserem Partner Crypto Valley Journal

Ein Artikel von unserem Partner Crypto Valley Journal

Innerhalb von zwei Wochen brach der Preis von Bitcoin (BTC) um 50% ein – von knapp 60’000 Dollar auf unter 30’000 Dollar am tiefsten Punkt. Ethereum (ETH) und andere Altcoins traf es noch härter. Die zweitgrösste Kryptowährung stürzte im selben Zeitraum von 4’300 Dollar auf 1’800 ab, eine Korrektur von 60%.

Mittlerweile haben sich die Preise ein wenig erholt, allerdings stehen die meisten Krypto-Assets noch immer weit über 50% von ihren Höchstständen entfernt. Betrachtet man die Preishistorie über die letzten Jahre, wird klar: Volatilität ist für die Krypto-Märkte nichts Ungewöhnliches. Einige Investoren beschreiben sie als «Preis der Opportunität».

Trotzdem schockte die aktuelle Verkaufswelle Investoren, nicht zuletzt weil der Markttenor seit November 2020 auf Bullenmarkt gestimmt ist. Die Tiefe der Korrektur lässt bereits einige Stimmen aufkommen, die das «Ende des Bullenmarktes» verkünden. Warum kam scheinbar aus dem Nichts dieser Verkaufsdruck auf und wie steht es um die fundamentalen Faktoren rund um Kryptowährungen?

Opportunität wird mit Volatilität bezahlt

Bitcoin zählt seit seinem Bestehen zu den Krypto-Assets mit der besten Performance. Dieses Potenzial kommt nicht ohne Preis. Assets, die ein exponentielles Wachstum verkörpern, setzen ihren Preisanstieg nicht graduell fort. Manchmal lohnt es sich, den Preisverlauf von Bitcoin und anderen Kryptowährungen aus einer entfernteren Objektive zu betrachten. Trotz des Kurssturzes der letzten Tage weist Bitcoin noch immer eine Wertsteigerung von gut 220% gegenüber dem Beginn des aktuellen Bullenlaufs Ende Oktober 2020 auf.

Über die letzten fünf Jahre legte die digitale Währung beeindruckende 8600% hin, was einer durchschnittlichen jährlichen Rendite von über 1700% entspricht. Dies, obwohl die Kryptowährung seit dem Winter 2017/2018 eine dreijährige Phase mit sinkenden Kursen, einen sogenannten Bärenmarkt, durchlebte.

Ab Sommer 2020 konnte die historische Serie von tieferen Kursen gebrochen werden. Nur wenige Monate später setzte das Krypto-Asset zu einem parabolischen Kursanstieg an, der durch das alte Allzeithoch bei 20’000 Dollar führte und ein neues bei 65’000 Dollar markierte. Auf dem Weg zum neuen Allzeithoch ereigneten sich Kursrückschläge zwischen 20-35%. Obwohl auch frühere Zyklen durch vorübergehende Korrekturen von 60% und mehr geprägt waren, war der jüngste Einbruch von -50% bemerkenswert.

Ergänzend zum Preisgeschehen sei noch angemerkt: Kryptowährungen werden 24/7 gehandelt ohne Mitwirkung von Instanzen, die mit unlimitierten finanziellen Ressourcen in den Markt eingreifen. Die Vergangenheit hat gezeigt, dass es in der Natur von freien Märkten liegt, Übertreibungsphasen zu durchlaufen, bis ein neues Equilibrium hergestellt ist. Insbesondere der Anbruch von neuen Zeitaltern, wie beispielsweise den Anfängen des Internets mit der Dotcom-Blase, ist von hektischen Preisfindungsphasen gezeichnet.

«Greed and Fear» treibt seit jeher den freien Markt und Kursstürze von 60% und mehr waren vor den «Offenmarkttransaktionen» auch in traditionellen Märkten öfters zu beobachten und üblich. Die Psychologie spielt eine gewichtige Rolle in einem Markt. Einen Anhaltspunkt zum Status der Anlegerpsychologie an den Krypto-Märkten kann anhand von Sentiment Indizes abgeschätzt werden. Aktuell befindet sich der Crypto Fear & Greed Index auf einem historisch tiefen Niveau, was sich in der Vergangenheit nicht selten als interessante Kaufgelegenheit entpuppt hat.

Überhebelter Markt führt zu Liquidationskaskade

Die Krypto-Börsen sind weit vorne im Angebot an Instrumenten, die einen gehebelten Handel zulassen. Ein grosser Teil der Marktteilnehmer besteht weiterhin aus Privatanlegern, auch bekannt als «Retail Trader». Der sogenannte Leveragefaktor, also der Faktor, wieviel Mal das eingesetzte Eigenkapital mit zusätzlichem Fremdkapital gehebelt werden kann, ist bei einigen Börsenbetreibern über 100x.

Besonders asiatische Marktteilnehmer benutzen oft und gerne gehebelte Instrumente, um auf Kursbewegungen zu spekulieren. Gehebelte Konten werden automatisch liquidiert, wenn der Kursverlauf entgegen der spekulierten Richtung läuft. Während dem Kurssturz vom vergangenen Mittwoch wurden so in 24 Stunden gut neun Milliarden Dollar liquidiert.

Die Summe der offenen Futures-Positionen, auch bekannt als Open Interest (OI), halbierte sich ebenfalls von 20 auf zehn Milliarden Dollar. Somit wurden binnen kürzester Zeit etliche Milliarden von Dollars auf den Markt geworfen, was den Preisrückgang akzentuierte.

Fundamentale Faktoren

Doch wie steht es überhaupt um Bitcoin und Kryptowährungen im Generellen? Können gewisse Makrotrends hinter den Preisbewegungen wahrgenommen werden? Bitcoin deckt momentan gleich mehrere Anwendungsarten ab. Er dient als digitale Währung innerhalb eines dezentralen und zensurresistenten Zahlungsnetzwerks. Jedermann mit Internetzugang kann sich dem Ökosystem anschliessen und es nutzen.

Die vorgegebene Geldpolitik ist disinflationär ausgestattet, entsprechend eignet sich Bitcoin auch als Wertaufbewahrung. Diese nicht abschliessenden Attribute passen hervorragend in das aktuelle digitalisierte und geldpolitisch experimentelle Zeitalter. Das Ökosystem rund um digitale Assets wie Bitcoin wächst täglich und eine Verschmelzung mit dem traditionellen Finanzsystem ist offensichtlich.

Auch finden Kryptowährungen dank ihrem attraktivem und unkorrelierten Risiko/Ertragsverhältnis immer öfter den Weg in Anlageportfolios. Die Bankenlandschaft beginnt gerade erst die neue Anlageklasse von digitalen Assets zu entdecken. Doch es steht weit mehr als nur ein ansprechendes Risiko/Ertragsverhältnis hinter Kryptowährungen.

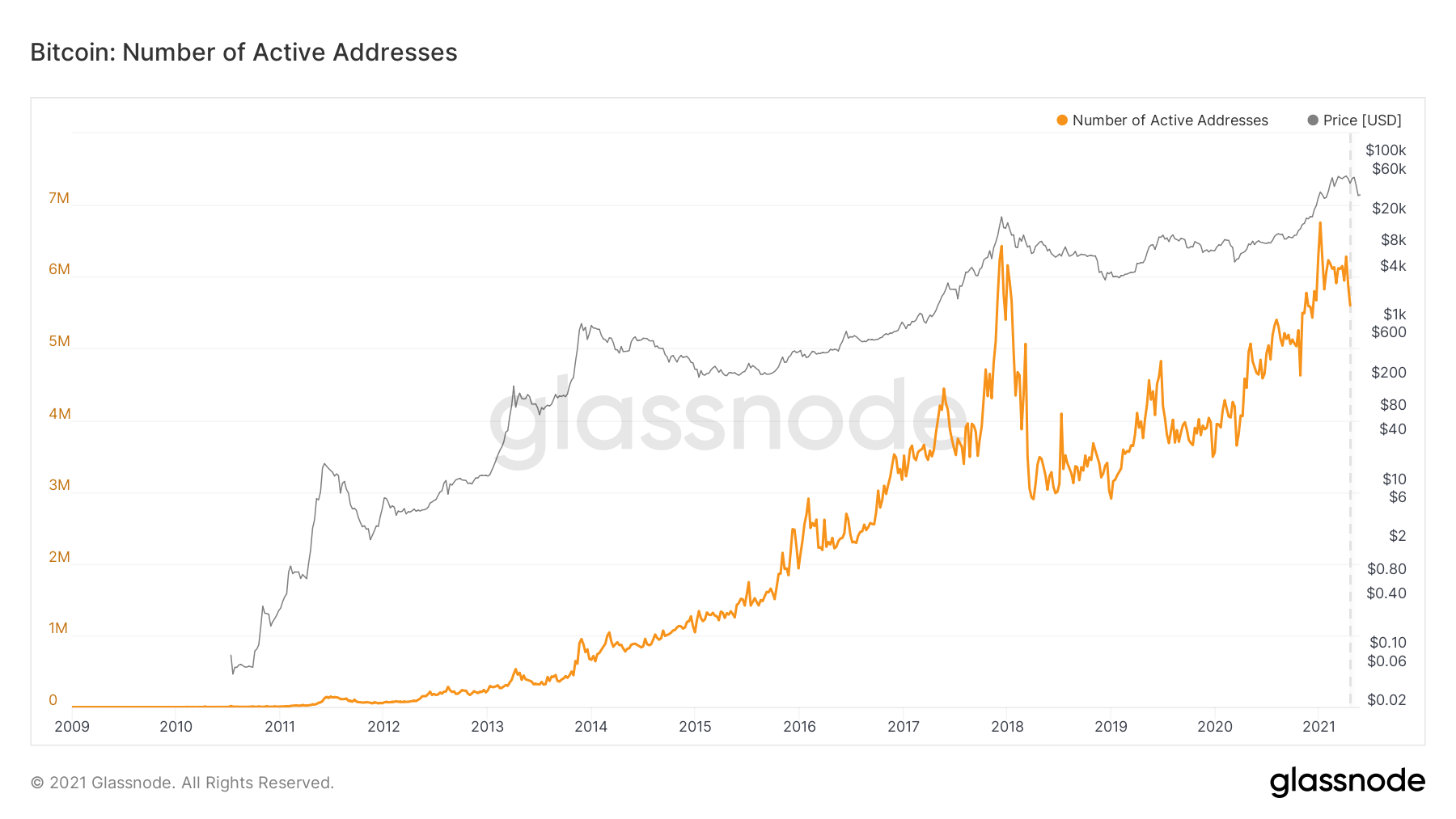

Der disintermediäre Werttransfer über das Internet ist möglich und wird seit über einem Jahrzehnt zunehmend genutzt. Der Netzwerkeffekt in einem monetär getriebenen Ökosystem führt zu exponentiellen Wachstumsraten. Die Anzahl der Walletadressen im Bitcoin Netzwerk, die täglichen Werttransfers und die Hashrate, eine Metrik die die Rechenleistung zur Sicherstellung des Netzwerks misst, stehen an oder nahe den Höchstständen. Die zweitgrösste Kryptowährung Ethereum verfügt aktuell über ein noch höheres Anwendungswachstum als das Bitcoin Netzwerk.

Netzwerkeffekt und die Geburt von digitalen Ökosystemen

Kryptowährungen sind über die Zeit gewachsen und zu Bitcoin haben sich über die Jahre viele blockchainbasierte Projekte hinzugesellt. Dezentrale Rechenplattformen wie Ethereum, die über sogenannte Smart Contracts in der Lage sind, komplexere Transaktionen zu vollziehen, bilden mittlerweile unzählige Anwendungsfälle auf der Blockchain nach. Im Gebiet der dezentralen Finanzwelt (DeFi) ist ein neues Finanzökosystem entstanden mit Handelsplätzen, Kreditmärkten, Zinskurven-Liquiditätspools und derivativen Instrumenten.

Die Tokenisierung hat das Potenzial, sämtliche Assets der Welt zu digitalisieren und demokratisiert mit der grenzenlosen Anwendbarkeit die Anlegermärkte. Einzigartige Tokens (NFTs) können gehandelt werden und liefern den unverfälschten Nachweis über Herkunft und Besitzerwechsel eines digitalen oder digital repräsentierten Gutes.

Kurz gesagt, die Möglichkeit digitale Werte über das Internet zu transferieren – respektive sie in Ökosysteme einzubetten und damit zu arbeiten – stellt die nächste Phase der Nutzung des Internets dar. Während die erste Revolution des Internets durch die grafische Darstellung mit Webbrowsern den kommerziellen Handel auf das Internet brachte, ist die zweite Phase, nämlich bedeutende Teile der Finanzinfrastruktur direkt über das Internet abzuwickeln, in vollem Gange.

Die geschätzten Benutzerzahlen von Kryptowährungen haben dieses Jahr die 100 Mio. Grenze überschritten und verfügen über jährliche Wachstumsraten von über 100%. Hochgerechnet werden demzufolge bereits in etwas mehr als drei Jahren über 1 Mrd. Menschen Kryptowährungen nutzen. Digitale Zentralbankwährungen (CBDCs) und die Einführung von privaten Stablecoins wie Diem werden die globale Adoption von digitalen Währungen zusätzlich vorantreiben.

Am Anfang des Zyklus

Kryptowährungen sind gekommen um zu bleiben. Sie werden einen zunehmenden Anteil in unserer digitalen Gesellschaft einnehmen. Preisfluktuationen wie zuletzt gesehen sind bezeichnend für eine neue Ära. Amazon legte nach dem Börsendebut 1997 von einem Dollar auf über 113 Dollar im Dezember 1999 zu, fiel jedoch nach dem «Platzen der Internetblase» im November 2001 auf fünf Dollar zurück.

Mittlerweile wissen wir, dass das Internet keine Blase war und gewichtige Akteure hervorbrachte, die heute zu den grösstkapitalisierten Unternehmen in den führenden Aktienindizes gehören. Bitcoin und andere digitale Währungen stehen bezüglich Adoption noch ganz am Anfang – mit entsprechendem Potenzial.

Selbstverständlich sind auch in der Klasse der digitalen Assets Risiken vorhanden. Gegenüber bestehenden Anlageklassen ist hier das Risiko-/Ertragsprofil besonders interessant. Eine angemessene Gewichtung und das Weglassen von Leverage dürfte den Einstieg in die neue Assetklasse erleichtern.