Im Unterschied zu Aktien und klassischen Obligationen konnten High-Yield-Anleihen 2014 nicht überzeugen: Sie lieferten eine Minusperformance. Dass muss nicht so bleiben, vor allem der US-Markt bietet Chancen.

Text: Rino BoriniHochverzinsliche Obligationen, die früher als Ramschpapiere oder Junk bezeichnet wurden, entwickelten sich in den letzten Jahren zu einer etablierten Anlageklasse. Die Papiere haben ihren Weg in zahlreiche Anlegerdepots gefunden – sie sind salonfähig geworden. Die Gründe für den Aufstieg in der Beliebtheitsskale sind bekannt: Das Niedrigzinsumfeld und der 30-jährige Bullenmarkt in den Industrienationen führten dazu, dass es immer schwieriger wird, an den traditionellen Obligationenmärkten eine risikobereinigt attraktive Rendite zu erwirtschaften.

Michael Odermatt, Chef von der Investment-Boutique HelvInvest, bestätigt diesen Trend: «Die bereits mehrjährige Suche nach Rendite hat Anleger vermehrt in den High-Yield-Markt gelockt, um nicht zu sagen gezwungen.» Dem High-Yield-Markt wurde schon früher Unrecht getan, ergänzt der Obligationenprofi. Diese Obligationen werden zwar von Unternehmen mit Rating von unter «BBB-» herausgegeben – also unter dem sogenannten Investment-Grade-Status –, aber dazu gehören weltweit renommierte Unternehmen, wie Odermatt bestätigt: «Nicht jeder Emittent war Junk im Sinne von Ramsch. Bekannte Emittenten wie Barry Callebaut oder Levi Strauss haben noch heute eine führende Rolle in ihrer Branche inne.»

Regulatorische Bestimmungen

Inzwischen ist aus dem ehemals kleinen Nischenmarkt ein Billionenmarkt geworden. Das High-Yield-Universum bietet gemäss Michael Odermatt heute eine breite Diversifizierung, sowohl in Bezug auf Emittenten wie auch auf Branchen: «Nicht nur der Dollar-Markt, der nach wie vor den Gesamtmarkt dominiert, ist gewachsen, auch die Marktkapitalisierung im Eurosegment hat sich innert zehn Jahren mehr als verzehnfacht.» Die Bruttoemission von US High Yield betrug 1990 bei 150 Milliarden Dollar. 2014 waren es mehr als 1,7 Billionen Dollar.

Mittlerweile vereint das Segment 40 Prozent aller ausstehenden US-Unternehmensanleihen. Europäische hochverzinsliche Anleihen konnten ihr Volumen im letzten Jahr um 18 Prozent steigern, dieser Markt ist inzwischen 107 Milliarden Euro gross. Das tönt nach viel, ist im Vergleich zum weltweiten Obligationenvolumen in Höhe von rund 100 Billionen Dollar jedoch ein überschaubarer Betrag.

Ein schlechtes Jahr

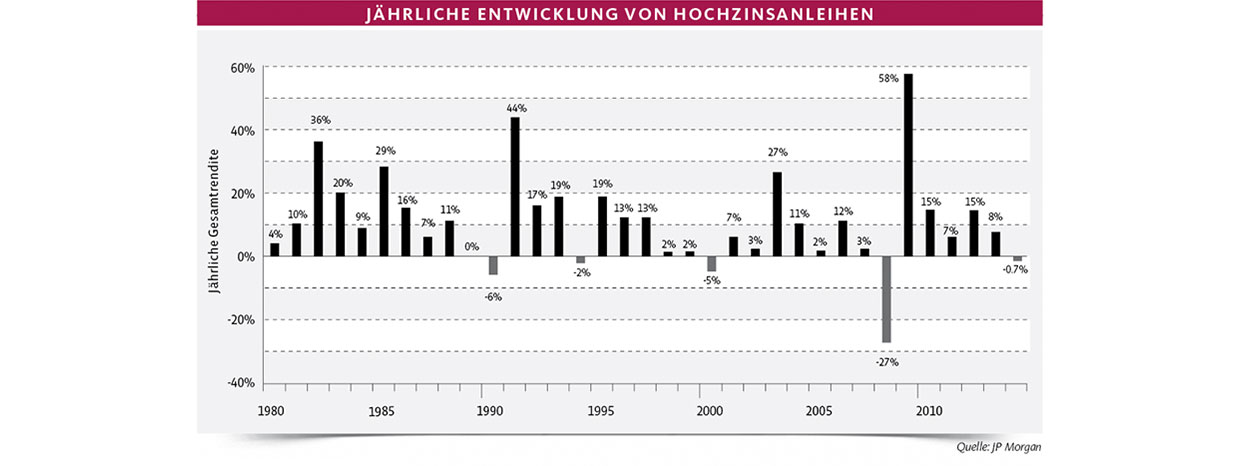

In den letzten 34 Jahren gab es nur gerade vier Mal eine negative Rendite in dieser Anlageklasse: 1990, 2000, 2008 – und eben 2014. Die stark gefallenen Ölpreise im zweiten Semester 2014 hatten erhebliche Auswirkungen auf den Markt. Hierzu muss man wissen, dass der Energiesektor im US-Markt mit einem Anteil von 15 Prozent das grösste Gewicht hat. Claire McGuckin, Fixed Income Manager von Kames Capital, erläutert: «Im letzten Jahr entfielen rund 20 Prozent aller Neuemissionen auf Anleihen aus dem Energiesektor in den USA. Und in einigen US-High-Yield-Indizes ist der Energiesektor inzwischen mit bis zu 20 Prozent vertreten.» Letzteres ist vor allem für passive Investoren wichtig, denn diese sind immer gleich investiert wie der Markt. Mit einem aktiven Ansatz habe ein Fondsmanager viel bessere Möglichkeiten, selektiv zu investieren, ergänzt die Spezialistin.

Ins gleiche Horn bläst auch Michael Odermatt: «Im Sog des Erdölpreiszerfalls wurden einige USEmittenten zu Unrecht abgestraft und nicht alle Emittenten bekunden Probleme.» Europäische Hochzinsanleihen dagegen konnten sich infolge des minimalen Gewichts der Energiewerte besser behaupten. So legte der Markit iBoxx Euro Liquid High Yield Index im letzten Jahr vier Prozent zu. Ganz generell liess sich mit europäischen Hochzinsanleihen in den vergangenen fünf Jahren gutes Geld verdienen. Während europäische Staatsanleihen per Ende 2014 inklusive Kursgewinne eine durchschnittliche Rendite von 4,8 Prozent abwarfen, haben europäische Hochzinsanleihen im gleichen Zeitraum zirka 8,3 Prozent erwirtschaftet.

Hohes Ausfallrisiko

Käufer von High-Yield-Bondsdürfen sich nicht von einer hohen lockenden Rendite blenden lassen, sondern müssen die Gesamtsituation im Auge behalten. Das grösste Risiko liegt dabei in einem Zahlungsausfall: Die historische durchschnittliche Ausfallrate beträgt vier Prozent. Doch die Fundamentaldaten haben sich seit 2008 erheblich verbessert.

Infolge Gewinnsteigerungen und Refinanzierungsaktivitäten konnten viele Unternehmen ihre Schuldenbelastung und Zinsaufwendungen bei gleichzeitiger Verlängerung der Fristigkeit verringern. «Die Ausfallraten notieren auf einem historischen Tief. Derzeit liegen sie im Durchschnitt für Europa bei 0,5 Prozent, in den USA bei rund einem Prozent», erklärt Claire McGuckin. Sie fügt weiter hinzu, dass es bei Energiewerten in den nächsten zwei Jahren wahrscheinlich zu Ausfällen kommen werde. McGuckin befürchtet aber keine Ansteckungsgefahr für den Gesamtmarkt: «Wir glauben, dass die weltweiten Zahlungsausfälle weiterhin zwischen ein und zwei Prozent betragen werden.»

Das heisst für Anleger?

Durch höhere Renditen und historisch niedrige Ausfallraten bleiben höherverzinsliche Anleihen weiterhin im Fokus der Anleger. Odermatt empfiehlt, nur in diversifizierte Produktlösungen zu investieren. «Im High-Yield Markt bevorzugen wir das Dollar-Segment sowie B-Emittenten im Euroraum. Der Dollar-Markt geniesst dank der langen Tradition eine bessere Liquidität und erlaubt dank der grösseren Spielwiese einen selektiveren Ansatz, ohne die Diversifikation vermissen zu lassen», so der Obligationenprofi. Auch für Kames Capital ist der US-Markt derzeit attraktiver. Die laufende Rendite liegt in den USA aktuell bei 5,9 Prozent, während sie in Europa 3,7 Prozent beträgt. Die Renditeaufschläge betragen derzeit für die USA derzeit 4,3 Prozent, in Europa sind es 3,2 Prozent.

Michael Odermatt sieht noch eine weitere interessante Renditequelle, ausserhalb des High-Yield-Segments: «Emerging-Market-Bonds bieten attraktive Renditeaufschläge und profitieren vom Tiefzinsumfeld.» Hartwährungsanleihen hält er für interessanter als Lokalwährungsanleihen. Bei letzteren rät er zur Vorsicht: «Die Schwellenländer haben aktuell ein grosses Interesse, ihre Währung zwecks Stimulierung der eigenen Wirtschaft schwach zu halten oder gar weiter zu schwächen.»