In Zeiten von negativen Zinsen ist guter Rat teuer. Der scharfe Einbruch der Aktienmärkte im August 2015 wegen der China-Krise hat möglicherweise den sechseinhalbjährigen Aufwärtstrend gebrochen. Ein Portfolio aus dividendenstarken Schweizer Qualitätstiteln wird sich langfristig auszahlen – auch wenn man nahe an den Höchstkursen investiert.

Angesichts des anhaltenden Tiefzinsumfeldes und Aktienmärkten nahe der Allzeithöchstkurse werde ich oft gefragt: «Soll und kann ich noch in Aktien investieren?» Meine Antwort: «Ja, aber…» Aus meinen früheren Kolumnen kennen Sie meine Vorliebe für Schweizer Aktien und vor allem für dividendenstarke Werte. Was bedeutet: Ja, aber? Ja: Wir finden noch günstig bewertete Schweizer Aktien. Aber: Der Markt als Ganzes ist nicht mehr günstig bewertet. Und: Der Investor muss sich bewusst sein, was sein Portfolio in Marktkorrekturen verlieren könnte.

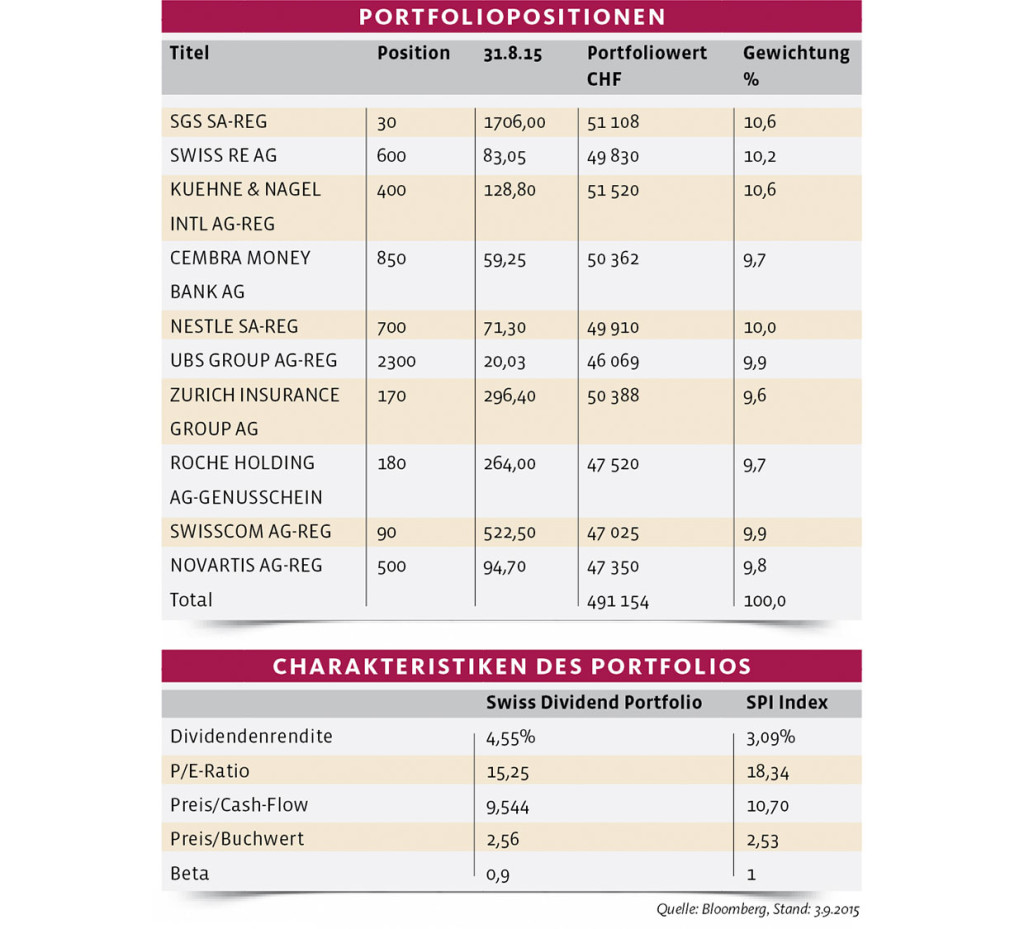

Wir wollen «mein» neues Musterportfolio – ich nenne es das «Swiss Dividend Portfolio» – zusammen beleuchten. Ich investiere rund 500 000 Franken in zehn dividendenstarke Schweizer Titel, die ich in etwa gleich gewichte. Bei der Selektion gilt es, nicht nur die Dividendenrendite isoliert zu betrachten, sondern auch Kriterien wie die Rendite auf dem investierten Kapital verglichen mit den Kapitalkosten, die Entwicklung und Stabilität der Margen, die Höhe der Kapitalinvestitionen, die Payout-Ratio und so weiter zu berücksichtigen. Mit der Gleichgewichtung der Investitionen entferne ich mich bewusst von den Indexgewichtungen im SMI respektive im SPI. Es resultiert eine durchschnittliche Dividendenrendite von 4,55 Prozent im Vergleich zu rund 3,1 Prozent beim Index. Das Kurs-Gewinn-Verhältnis liegt bei 15,3 im Vergleich zu 18,3 beim Index. Das Portfolio-Beta ist unter 1, was bedeutet, dass das Portfolio die Bewegungen des Marktes nach oben und nach unten nicht ganz mitmacht.

Risiken im Blick behalten

Risiken im Blick behalten

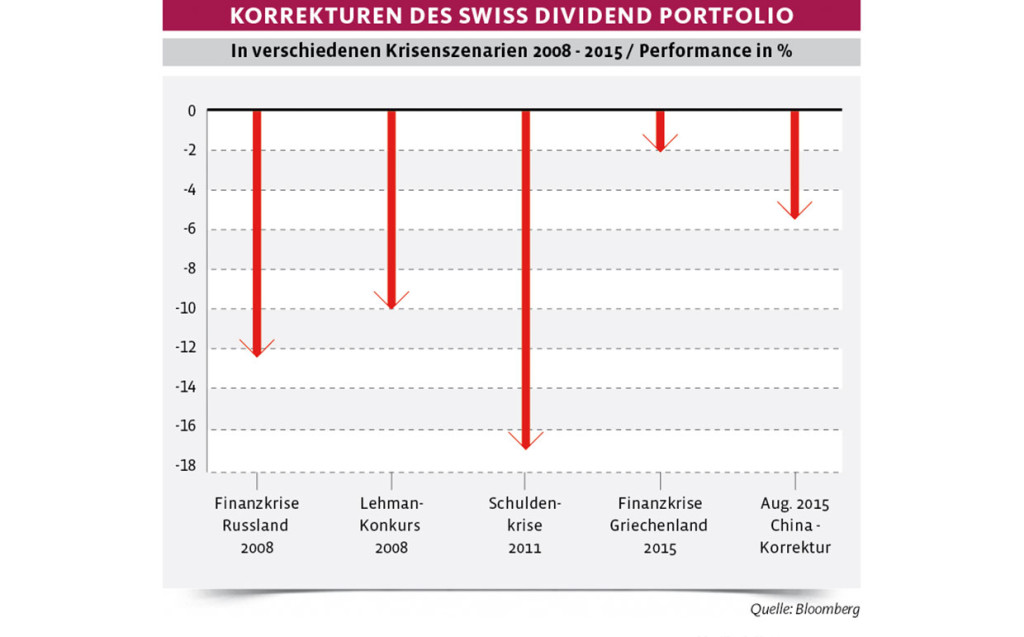

Welche Risiken nimmt ein Investor hier in Kauf? Das aktive Risiko gemessen am «Active Share» (Summe aller Abweichungen der Portfoliogewichte vom Indexgewicht) beträgt 103 Prozent, der Tracking Error (Standard-Abweichung der Differenz zwischen der Rendite des Portfolios und des Benchmarks) 3,53 Prozent. Eigentlich sagen diese Werte nur dem Profi etwas. Der Privatkunde kann sich das Portfoliorisiko nur vorstellen, wenn er konkrete Zahlen anhand vergangener Krisen sieht. Ich habe in der rechten Grafik das Swiss Dividend Portfolio mit einigen Stressszenarien unterlegt.

Zu beachten: Die Grafik zeigt nicht den maximal möglichen Rückschlag von einem Höchstkurs des Schweizer Marktes bis zum Tiefstkurs, sondern Marktkorrekturen, die in den letzten Jahren vorkamen. Zwischenzeitlich hatten sie das Nervenkostüm der Anleger arg strapaziert. Immerhin wurden diese Rückschläge (bis vor der China-Korrektur) jeweils wieder aufgeholt. Auch wenn zukünftige Krisen andere Gründe und möglicherweise andere Dimensionen erreichen, gibt die Risikoanalyse der Vergangenheit einen guten Anhaltspunkt für das Ausmass von Kursschwankungen. Solange das gegenwärtige Zinsumfeld anhält, bleiben Aktienengagements attraktiv. Dass wir uns bei einem allfälligen Einstieg nahe an den Höchstkursen auf günstig bewertete Aktien mit hoher Dividendenrendite konzentrieren, erscheint naheliegend. Angesichts ihrer ausgezeichneten Langzeitperformance berücksichtigen wir auch die Leader des hiesigen Aktienmarktes: Novartis, Nestlé und Roche.

Zurück zur Frage, die ich im Titel gestellt habe: «Ja, wir können noch investieren, auch nahe an den Allzeithöchstkursen.» Die Risiken habe ich in der Grafik beleuchtet. Zu den Chancen: Sollten die Banken die Negativzinsen auch auf Privatkunden ausdehnen, werden Schweizer Aktien weiter zulegen. Für den Fall, dass der einheitliche Aufwärtstrend zu Ende geht, werden wir nicht um ein Markttiming herumkommen, indem wir das ganze oder einen Teil des Portfolios absichern, sei es durch Verkäufe in SMI-Futures oder durch Käufe von Put-Optionen. Weil das Portfolio zudem gegenüber dem SPI und SMI eine sehr aktive Struktur aufweist, muss es auch aktiv verwaltet werden.

Zurück zur Frage, die ich im Titel gestellt habe: «Ja, wir können noch investieren, auch nahe an den Allzeithöchstkursen.» Die Risiken habe ich in der Grafik beleuchtet. Zu den Chancen: Sollten die Banken die Negativzinsen auch auf Privatkunden ausdehnen, werden Schweizer Aktien weiter zulegen. Für den Fall, dass der einheitliche Aufwärtstrend zu Ende geht, werden wir nicht um ein Markttiming herumkommen, indem wir das ganze oder einen Teil des Portfolios absichern, sei es durch Verkäufe in SMI-Futures oder durch Käufe von Put-Optionen. Weil das Portfolio zudem gegenüber dem SPI und SMI eine sehr aktive Struktur aufweist, muss es auch aktiv verwaltet werden.

Der Beitrag erschien in der Verlagsbeilage «Anlegen mit Weitsicht» in der Finanz und Wirtschaft am 19.09.2015.