Der Start ins neue Jahr ist an den Finanzmärkten gänzlich missraten. Wie geht es weiter?

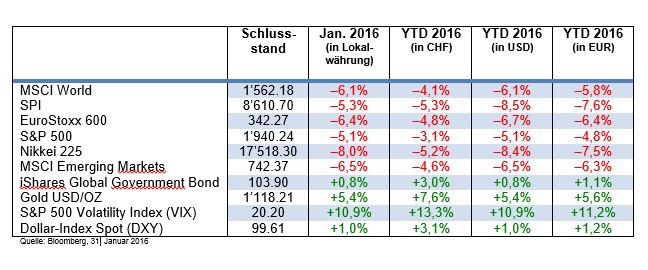

Text: Adriano LucatelliDer Start ins neue Jahr ist an den Finanzmärkten gänzlich missraten. Der Dow Jones verzeichnete den schlechtesten Jahresauftakt seit 1897. Getrieben von einer Vielzahl von gleichzeitig auftretenden negativen News, wurden die Dividendenpapiere in die Tiefe gerissen. Neben den Ängsten vor einer harten Landung in China haben vor allem der Kollaps des Ölpreises und die schwache Konjunkturdaten aus den Schwellenländern sowie den USA die Zuversicht der Anleger zerstört.

Der Ausverkauf wurde zusätzlich durch die Staatsfonds erdölexportierender Staaten angeheizt. Die anhaltende Schwäche der Ölpreise führt zu schrumpfenden Einnahmen und somit zu «Zwangsverkäufen», mit denen die aufgerissenen Löcher im Staatshaushalt gedeckt werden müssen. Erst der erneute «Draghi-Put» und die Ankündigung des japanischen Notenbankchefs, Strafzinsen für Geschäftsbanken von 0,1 Prozent einzuführen, haben den Aktienmärkten etwas Boden zurückgegeben.

Wie geht es weiter? Gemäss dem vielbeachteten «Stock Trader’s Almanac» von Jeffrey Hirsch verlaufen die US-Aktienmärkte während eines Jahres jeweils so, wie der Januar verlief. Statistisch gesehen, erholen sich Märkte mit einem schlechten Jahresauftakt im Verlauf des Jahres nur noch schwer. Wir hoffen jedoch, dass sich dieses Muster heuer nicht einstellen wird. Auf jeden Fall ist nun aber Geduld gefragt. Klarheit wird man erst haben, wenn die Märkte ihre Balance gefunden haben und sich die Volatilität deutlich gelegt hat. Deshalb macht ein Wiedereinstieg zum jetzigen Zeitpunkt wenig Sinn. Gemäss Goldman Sachs dürften nach der Berichterstattung der US-Firmen Mitte Februar wieder Aktienrückkäufe einsetzen, was den Markt unterstützen dürfte.

An den internationalen Obligationenmärkten bestimmen zwei Hauptentwicklungen die weitere Gangart: Zinserhöhungen in den USA und Ausfälle im hochverzinslichen Bereich. Es ist nicht ausgeschlossen, dass die US-Notenbank die Zinsen doch schneller und öfter erhöhen wird, als viele Anleger nach dem gehabten Fehlstart erwarten. Im Gegensatz zu ihrem Vorgänger Ben Bernanke schaut die Fed-Chefin Yellen vor allem auf die Arbeitsmarktsituation – und diese spricht für weitere Erhöhungen.

Hingegen droht den Kreditmärkten Ungemach vonseiten der Rohstoffproduzenten. Rund ein Drittel der bisherigen 100 Ausfälle bei Firmenanleihen entfiel auf die Öl- und Gasindustrie. Nimmt man die Minen zu dieser Gruppe hinzu, steigt der Anteil auf fast die Hälfte. Es dürfte also zu weiteren Ausfällen kommen – die durchaus zu Verwerfungen führen könnten –, wenn Öl und Rohstoffe weiter so billig bleiben.

Gefragtes Gold

Gold wird gegenwärtig seiner Funktion als sicherer Hafen gerecht, dies vor allem vor dem Hintergrund eines Preisanstiegs von mehr als 5 Prozent seit Jahresbeginn. Im weiteren Verlauf dürfte das Edelmetall aber nur bei überraschend anziehender Inflation oder einer einschneidenden Marktkorrektur erneut markant steigen. Dies ist im Moment aber eher unwahrscheinlich, weil der niedrige Ölpreis deflationär wirkt und die Märkte etwas Boden gefunden zu haben scheinen.

Beim Rohöl wirkt weiterhin der Angebotsüberschuss belastend. Solange das Ölkartell OPEC keine Förderbeschränkungen einführt, dürften die Notierungen unter Druck bleiben. Ausserdem liegen in Saudi-Arabien die Produktionskosten auf bestehenden Anlagen sehr tief. Ein Barrel Öl zu fördern, kostet hier rund vier, in den USA hingegen rund 17 US-Dollar.

Bei Immobilien mahnen wir zur Vorsicht. Bei Schweizer Immobilienfonds sind die Agios aus historischer Sicht zwischenzeitlich hoch und volatil – im Ausland erleben wir gegenwärtig eine Preisberuhigung.

Der Ökonom Adriano B. Lucatelli ist Unternehmer, hält verschiedene Verwaltungsratsmandate und ist Dozent an der Universität Zürich. Lucatelli verfügt zudem über langjährige Erfahrung in verschiedenen Bereichen von Schweizer Grossbanken und hat mit Erfolg ein Schweizer Wertpapierhaus auf- und ausgebaut. Neben der Fliegerei nennt der lizenzierte Helikopterpilot Tennis und politische Literatur zu seinen Hobbys.

Disclaimer: Die gemachten Prognosen und Aussagen über die Finanzmärkte widerspiegeln die persönliche Meinung von Adriano B. Lucatelli zum Zeitpunkt der Veröffentlichung und können sich jederzeit verändern. Verweise auf bestimmte Wertpapiere, Vermögensklassen oder Finanzmärkte dienen nur zu Illustrationszwecken und sollten nicht als Beratung oder Empfehlung in Bezug auf den Kauf oder Verkauf von Wertpapieren verstanden werden.