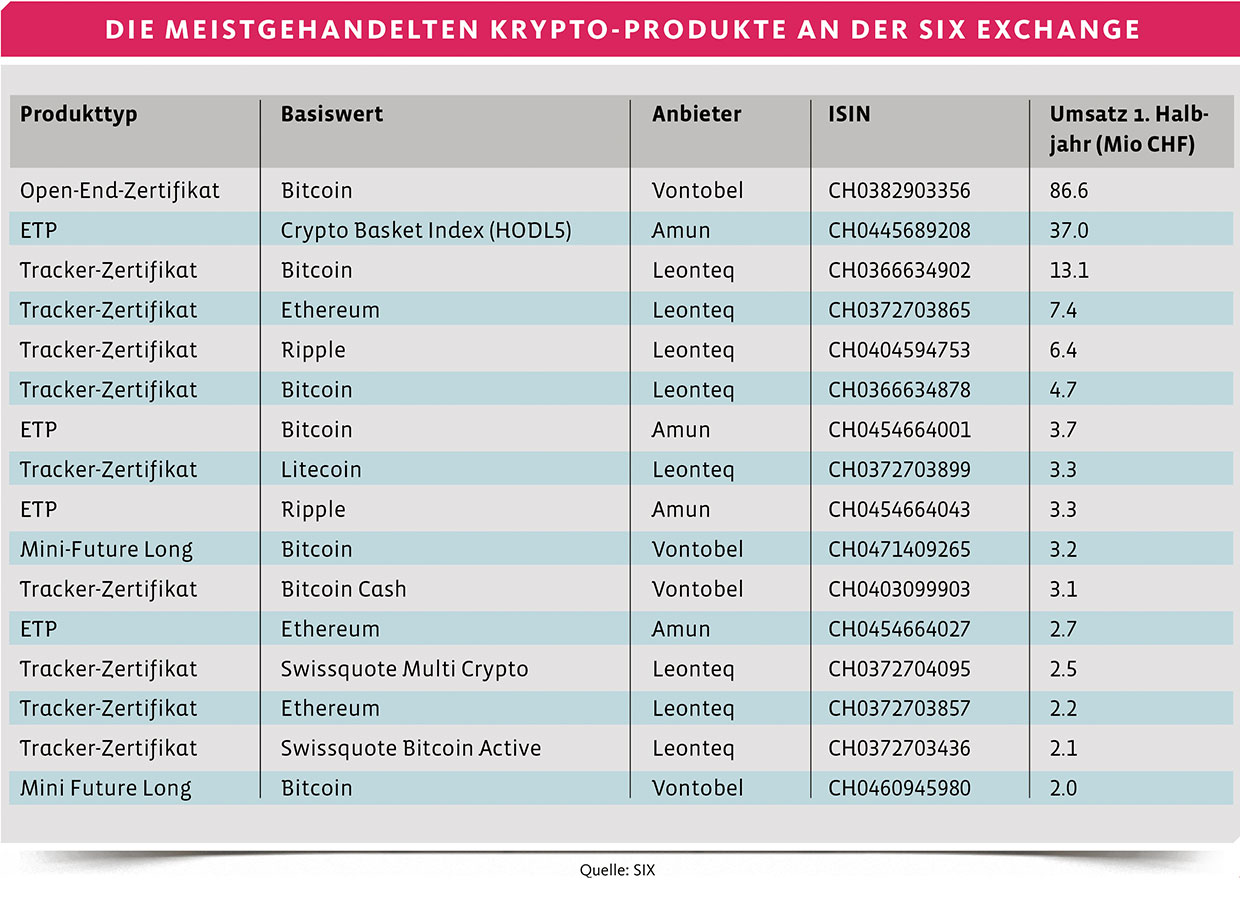

Viele Anleger zögern bei Direktinvestitionen in Kryptowährungen – oft aus mangelndem Vertrauen. Schweizer Emittenten schaffen Abhilfe: Mittlerweile sind über 30 strukturierte Produkte und Exchange Traded Products an der Börse zugelassen. Wie die hohen Börsenumsätze zeigen, sind sie sehr beliebt.

Text: Rino Borini

Eine direkte Investition in Bitcoin & Co. ist nicht jedermanns Sache. Viele empfinden es als um-ständlich: Man muss sich mit Wallets, Krypto-Börsen und der sicheren Verwahrung der gekauften Kryptos herumschlagen. Zudem sind Krypto-Börsen wenig bis gar nicht reguliert, was das Vertrauen der Anleger weiter mindert.

Wer sich nicht mit diesen Problemen herumschlagen will, für den hat die Schweizer Börse die Lösung. Seit rund drei Jahren sind an dieser diverse Finanzprodukte auf Kryptowährungen zugelassen. Der Vorteil: Mit einem Klick kann ein solches Anlageprodukt, analog einer Aktie, börsentäglich gekauft und verkauft werden. Ein weiterer Nutzen liegt im holistischen Vermögensüberblick, da jeder verbuchte Auftrag im Depot via E-Banking ersichtlich ist.

Der Pionier

Die Bank Vontobel wagte als erster Emittent, ein strukturiertes Produkt auf Bitcoin zu lancieren. Mit einem klassischen Tracker-Zertifikat (Börsenkürzel XBTUV) konnten Anleger ab Mitte 2016 an der Kursentwicklung des Bitcoins partizipieren (der Bitcoin lag damals bei 700 Dollar).

Damit machte die Privatbank Bitcoin zum «bankable Asset», da ein Anleger weder Wallet noch Krypto-Börse benutzen musste. Das strukturierte Produkt war mit einer Laufzeit von zwei Jahren ausgestattet. Diejenigen, die von Beginn an bis Verfall investiert waren, haben trotz der grossen Kurskorrektur Ende 2017 von einer Kursperformance von über 800 Prozent profitiert.

Weniger Glück hatten Investoren, die im vierten Quartal 2017 in das Zertifikat eingestiegen sind. Ab dann kannte der Bitcoin nur noch eine Richtung: gegen unten. Hier zeigt sich die Schwäche der einfachen Tracker-Zertifikate: ihre Laufzeitenbeschränkung.

Speziell bei derart volatilen Basiswerten ist, dass sich diese Instrumente vor allem für taktisches Handeln, also kurzfristiges Rein und Raus eignen. Kaufen und Halten kann bei Kryptoassets spektakulär nach hinten losgehen.

Ausbau Produkte

Abhilfe schaffte erneut die Bank Vontobel im Oktober 2017, als sie das schweizweit erste Open-End-Zertifikat auf Bitcoin lancierte, ein strukturiertes Partizipationsprodukt ohne Laufzeitenverfall. Das Zertifikat mit dem Börsenkürzel ZXBTAV gehört inzwischen zu den beliebtesten Strukis (siehe Tabelle). Im ersten Semester dieses Jahres rangiert es, gemessen am Börsenumsatz, auf Rang drei aller zugelassenen strukturierten Produkten an der SIX Exchange. Das Krypto-Interesse scheint sowohl bei privaten wie auch professionellen Anlegern angekommen zu sein.

Mittlerweile hat die Bank Vontobel ihr Angebot an Open-End-Zertifikaten um weitere Basiswerte wie Bitcoin Cash, Ethereum, Litecoin und Ripple erweitert. Ein weiterer Anbieter, der mittels Tracker-Zertifikaten Zugang zu den wichtigsten Krypto-Währungen ermöglicht, ist die Derivatboutique Leonteq.

Leonteq hat auch zwei aktiv verwaltete Zertifikate im Angebot, auch sie gehören immer wieder zu den Umsatzspitzenreitern. Beide Produkte bilden einen von Swissquote entwickelten und aktiv verwalteten Index ab. Der eine, Swissquote Bitcoin Active Index, versucht durch aktives Management die Volatilität des Investments zu reduzieren. Dazu setzt die Online-Bank auf einen Algorithmus, der die kurzfristige Entwicklung der Renditen voraussagen soll. Je nach Stimmung investiert der Index zwischen 60 und 100 Prozent in Bitcoin, der Rest wird jeweils in Dollar gehalten. Das zweite Produkt, der Swissquote Mulit Crypto Active Index, bildet Bitcoin, Bitcoin Cash, Ethereum und Litecoin ebenfalls in einem aktiv verwalteten Index ab. Auch hier spielt ein Algorithmus eine wichtige Rolle, indem er Signale sendet, welche Kryptowährungen über- oder untergewichtet werden sollen.

Weltneuheit

Einen anderen Weg beschreitet der junge Finanzdienstleister Amun. Das Schweizer Fintech hat im letzten November an der Schweizer Börse den weltweit ersten ETP (Exchange Traded Product) auf einen Krypto-Index lanciert. Der ETP bildet den Wertverlauf des HODL5-Index ab, der die fünf bedeutendsten Kryptowährungen nach Marktkapitalisierung umfasst: Bitcoin, Ethere-um, Ripple, Litecion und Bitcoin Cash.

Bei einem ETP handelt es sich um ein besichertes und unverzinstes Wertpapier, das an der Börse gehandelt wird. Ihr Ziel ist, genau wie bei ETF, das möglichst genaue Abbilden des zugrundeliegenden Basiswertes. Anders als bei ETF handelt es sich bei ETP aber nicht um eine kollektive Kapitalanlage (Bundesgesetz über die kollektiven Kapitalanlagen). Dafür sind ETP vollständig durch Wertpapiere abgesichert, wodurch das Kontrahentenrisiko egalisiert werden kann. Der Hauptunterschied zwischen ETF und ETP: Letztere sind Schuldverschreibungen, nicht Fonds.

Inzwischen hat auch Amun auf die Nachfrage der Investorengemeinde reagiert und weitere ETP auf einzelne Krypto-Währungen wie Bitcoin, Ripple und Ethereum an der Schweizer Börse lanciert.

Mit Hebel investieren

Für Anleger mit besonders starken Nerven hat Vontobel eine Reihe von Mini-Futures auf Bitcoin, Ethereum und Ripple im Angebot. Mini-Futures gehören in die Kategorie der Hebelprodukte und verknüpfen die Vorteile von Open-End-Zertifikaten mit denen von Hebelprodukten: Investoren können auf steigende Kurse (Long) wie fallende Kurse (Short) setzen.

Risikofreudige und erfahrene Anleger können bereits mit einem verhältnismässig geringen Kapitaleinsatz von der grossen Hebelwirkung profitieren. Exemplarisch lässt sich die Hebelwirkung am Mini Future Long mit dem Kürzel MX-BAAV darstellen. Das Produkt wurde Ende Januar 2019 zum Preis von 0,67 Franken lanciert und hatte beim Start einen Hebel von 10,2. Der Bitcoin Kurs notierte bei 3448 Dollar, legte aber zum Stichtag am 7. Juli um 220 Prozent zu. Das Zertifikat konnte seinen Wert um über 2400 Prozent steigern.

Anleger, die hingegen in diesem Zeitraum auf Mini Fu-tures Short setzten, wurden infolge der steigenden Kurse frühzeitig gestoppt. Denn jeder Mini Future, egal ob Long oder Short, ist mit einer Stop-Loss-Schwelle ausgestattet. Kommt es während der Laufzeit zu einer Berührung dieser Schwelle, wird das Produkt vom Emittenten glattgestellt.

Der Investor erhält in einem solchen Fall dann noch einen Restwert ausbezahlt, welcher im schlimmsten Fall Null betragen kann. Ein solches Stop-Loss Ereignis schützt aber den Anleger davor, zusätzliches Kapital nachschiessen zu müssen, wie dies bei regulären Futures der Fall wäre.

Noch ist das Krypto-Angebot der SIX Swiss Exchange überschaubar, was für ein junges und volatiles Anlagethema Sinn macht. Auf die fünf grössten und wichtigsten Kryptowährungen sind liquide Anlageprodukte zugänglich und egal ob man kurz-, mittel- oder langfristig, mit oder ohne Hebel, von Kryptowährungen profitieren möchte: Man braucht starke Nerven.