RobinHood hat einen weiteren Meilenstein gesetzt: Das US-Start-up ermöglicht mit seiner App den kostenlosen Wertpapierhandel und treibt damit die Demokratisierung des Börsengeschäfts weiter voran.

Text: Rino Borini

Die Finanzwelt befindet sich im Wandel. Nullzinsen lassen die Zinsmargen erodieren und sinkende Transaktionskosten im Wealth und Asset Management führen zu rückläufigem Kommissionserfolg. Das Verrückte dabei: Mit Volumenwachstum lassen sich diese Ertragslücken nicht schliessen. Dazu kommt ein sich stetig veränderndes Kundenverhalten und laufend neue technologische Innovationen.

Diese Entwicklungen fordern die Banken: Sie müssen ihre Geschäftsmodelle anpassen oder neu definieren. Fakt ist: Die Margen im Transaktionsgeschäft werden weiter sinken. Kunden sind nicht mehr bereit, für Standardgeschäfte hohe Gebühren zu bezahlen. Dieser Wandel wird von etablierten Unternehmen oft unterschätzt – sie sind Gefangene ihres eigenen Erfolgs. Ändern sie ihr Geschäftsmodell, laufen sie Gefahr, sich selbst zu kannibalisieren. Und die Chance, mit radikal neuen Ideen Erfolg zu haben, ist gering.

Welche Ideen auf Anklang stossen werden, lässt sich natürlich niemals voraussagen. Deswegen fehlt oft die Courage, das eigene Geschäftsmodell in Frage zu stellen. Die tragische Konsequenz: Man unternimmt einfach gar nichts.

Radikal anders denken

Auf eine schöpferische Zerstörung können Gründer setzen, die viel zu gewinnen und nichts zu verlieren haben. Ein Beispiel dazu liefert die Welt der Indexfonds – und die Erweiterung in Form von ETF. Als der im Januar 2019 verstorbene John C. Bogle, Gründer des US-Vermögensverwalters Vanguard, 1976 den ersten öffentlichen Indexfonds am US-Aktienmarkt auflegte, wurde er nicht als mutiger Innovator betrachtet – er wurde belächelt.

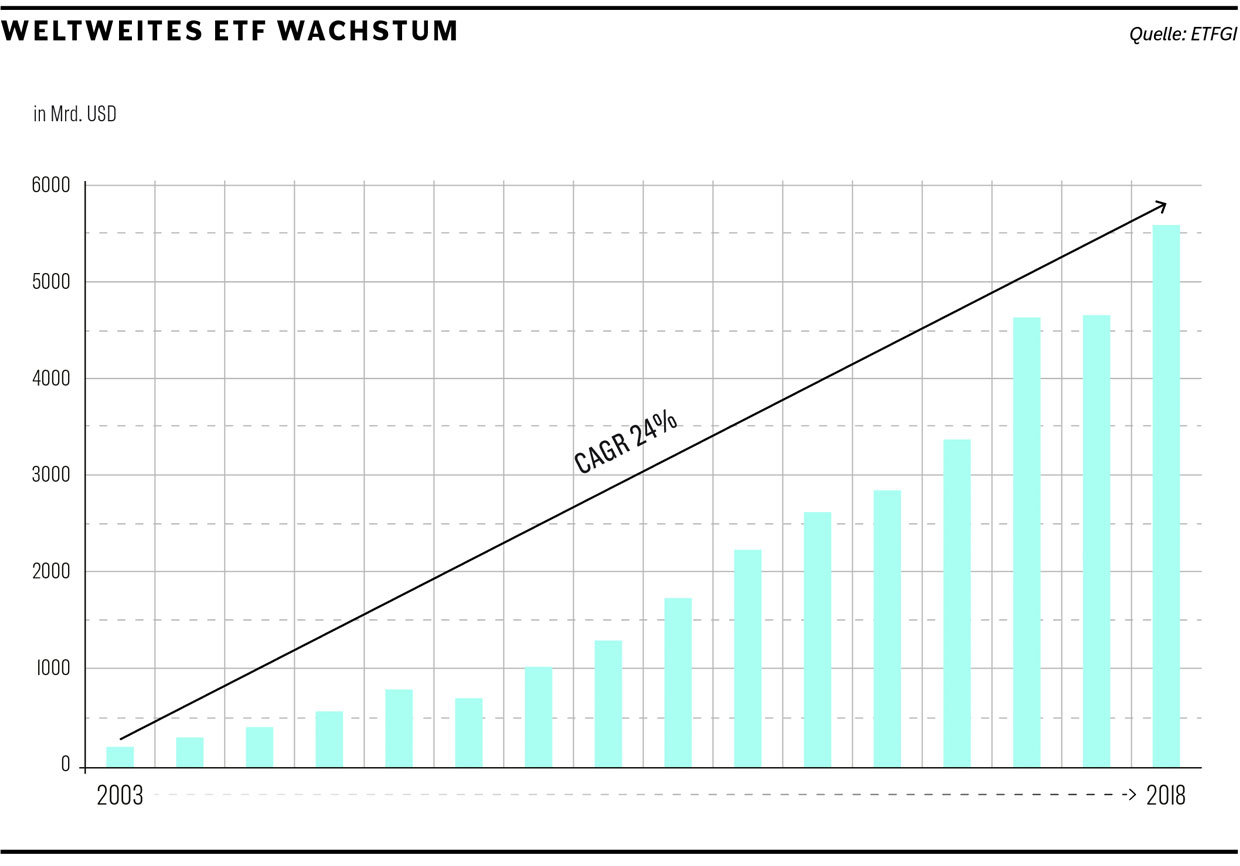

Anfangs schien es tatsächlich, als würde das Produkt floppen: Statt der erhofften 150 Millionen Vermögen sammelte Vanguard gerade mal elf Millionen Dollar ein. Schon bald wurde von «Bogle’s Folly» gesprochen, Bogles verrückter Idee. Dabei löste Bogles cleverer Schachzug nichts weniger als eine Revolution aus – wenn auch erst viele Jahre später. Heute sind passive Vehikel nicht mehr aus den Depots privater und professioneller Investoren wegzudenken. Ein Ende dieser beeindruckenden Wachstumsgeschichte ist nicht in Sicht. Mittlerweile werden in den USA, dem grössten Fondsmarkt der Welt, erstmals mehr Gelder passiv verwaltet als aktiv. Wobei das Verhältnis mit 50,15 zu 49,85 Prozent noch sehr knapp ist.

Demokratisierung des Wertschriftenhandels

Als John Bogle das passive Anlegen erfand, standen tiefe Gebühren im Zentrum: «Die Gebühren zählen. Intelligente Anleger werden darum Indexfonds mit tiefen Kosten nutzen, um ein diversifiziertes Portfolio mit Aktien und Obligationen aufzubauen.» Bogle hat mit dem Indexfonds das Investieren demokratisiert. In der Industrie spricht man vom Vanguard-Effekt.

Der Vermögensverwalter ist auf Effizienz und Skalierbarkeit getrimmt. Zudem werden die erzielten Gewinne in Form von niedrigen Gebühren dank einer genossenschaftlichen Struktur an die Kunden zurückgegeben. Der Vanguard-Effekt führt auch bei den Mitbewerbern zu tieferen Preisen. Mittlerweile herrscht ein regelrechter Gebührenkampf.

Ein ähnliches Phänomen ist nun auch im Handel mit Wertpapieren, inklusive Derivate, zu sehen. Man spricht vom Robinhood-Effekt. Infolge des aggressiven Vorgehens des Startups aus dem Silicon Valley sind Börsengeschäfte mittlerweile bei mehreren Anbietern kostenlos.

Game Changer RobinHood

Die RobinHood-Gründer Vladimir Tenev und Baiju Bhatt haben sich im Dezember 2013 das Ziel gesetzt, das amerikanische Finanzsystem zu demokratisieren. Bevor das Fintech im März 2015 seine App offiziell lancierte, hatten sich bereits eine Million Privatanleger auf der Warteliste eingetragen. Und wie damals bei Bogles Innovation schüttelte die etablierte Finanzindustrie den Kopf.

Ein Jahr später nutzten bereits eine Million Kunden die Trading-App. Die etablierten Börsenbroker wie Charles Schwab, E*Trade oder TD Ameritrade hatten das Kundenwachstum von RobinHood lange Zeit unterschätzt. Bis zum Zeitpunkt als die Nutzerbasis in ein exponentielles Wachstum überging. Die Reaktion folgte im Frühling 2017, als die drei Broker ihre Börsengebühren, sozusagen über Nacht, um rund ein Drittel gesenkten. Auch das grösste US-Bankhaus, J.P. Morgan, reagierte und kündigte im Sommer 2018 an, dass Kunden neu bis zu 100 Transaktionen jährlich kommissionsfrei tätigen könnten.

RobinHood zog dennoch immer mehr Neukunden an, insbesondere Millennials waren begeistert von dessen Einfachheit. Die letzte offiziell kommunizierte Kundenzahl, sechs Millionen, datiert vom Herbst 2018. Diese Zahl dürfte in der Zwischenzeit noch höher, womöglich viel höher sein.

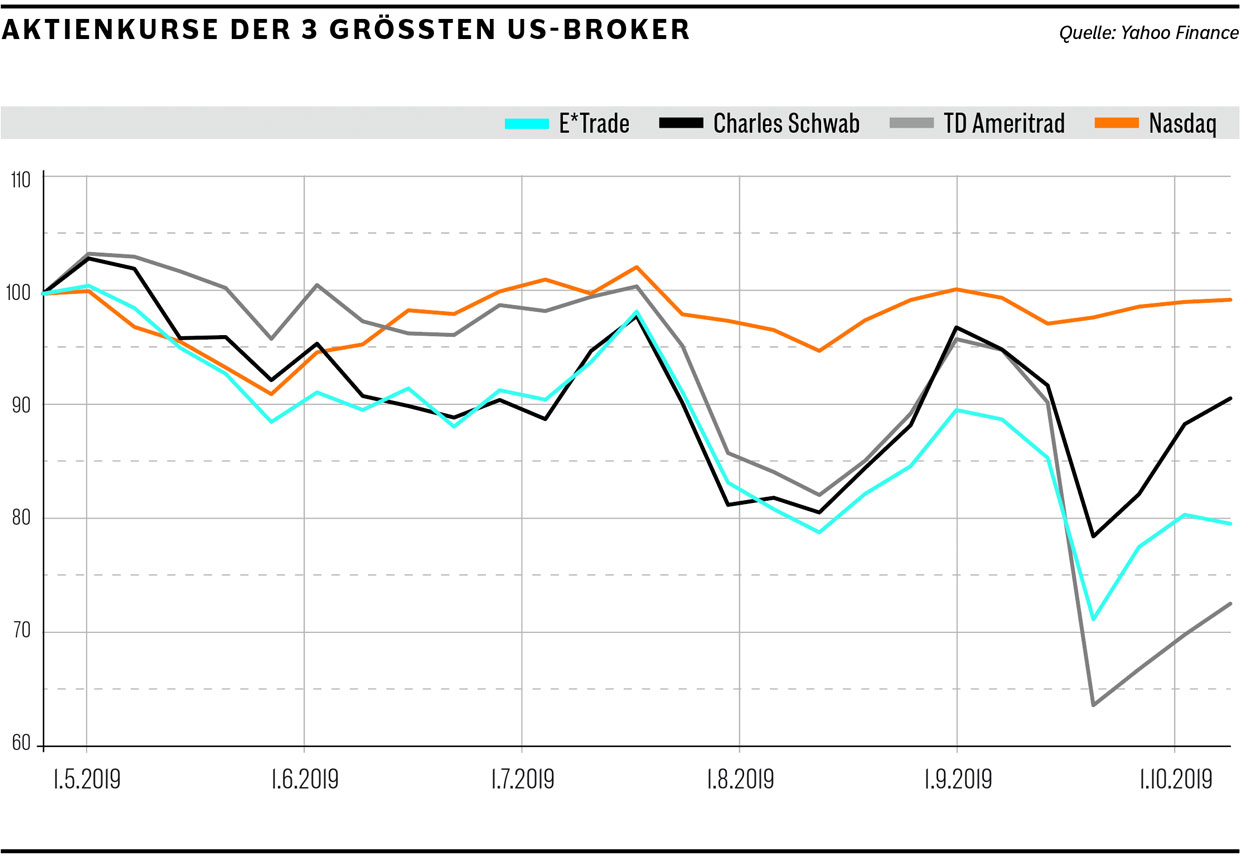

Der Druck auf die Etablierten ist weiterhin gross. Der Big Bang kam Anfang Oktober 2019: Die drei grossen Online-Broker senkten die Gebühren für Börsenorder auf null. Die Börse reagierte ebenfalls: Die Kurse der drei Anbieter sanken sofort um 15 bis 30 Prozent. Im Oktober 2019 liess J. P. Morgan die 100-Trade-Limite fallen. Alle Retailkunden im Loyality-Programm können unbeschränkt kostenlose Börsengeschäfte tätigen. In den USA herrscht mittlerweile folgender Konsens: Der Aktienhandel darf nichts kosten.

Fraktionalisierung

Wie so oft schwappt auch diese Entwicklung auf Europa über. Kürzlich verkündete RobinHood, man werde nun den Alten Kontinent angreifen. Als Start wurde das Vereinigte Königreich gewählt, die entsprechende Brokerbewilligung von der Finanzmarktaufsicht FCA wurde bereits erteilt. Das US-Fintech ist nicht der einzige Angreifer. Die äusserst erfolgreiche Challenger-Bank Revolut ermöglicht seit diesem Sommer, in einer Betaphase, kostenlosen Online-Börsenhandel. Die Ansage des Gründers von Revolut: «Um es klar zu sagen: Wir werden beim Aktienhandel die gleiche Disruption wie im Bankgeschäft verursachen.»

Derzeit können Metallkarten- und Premiumkunden auch über die App Börsengeschäfte tätigen. In einer ersten Phase sind jedoch nur 300 US-Aktien verfügbar. Im Unterschied zu RobinHood sind jedoch nur bis zu 100 Trades pro Monat kostenfrei. Danach kostet eine Transaktion ein Pfund. Revolut punktet mit einer weiteren Neuerung: Seine rund acht Millionen Kunden können Aktien auch in Bruchteilen kaufen, die Mindestgrösse beträgt ein Dollar. Ein Kunde kann beispielsweise in Tesla investieren, obwohl der Aktienkurs bei rund 250 Dollar steht, und hält dann 1/250 einer Tesla-Aktie.

Die Demokratisierung des Anlegens schreitet munter voran. Nullgebühren ist die eine Seite, Bruchteile einer Aktie zu kaufen die andere. Ein Privatanleger mit wenig Kapital bleibt nicht aussen vor. Die grosse Frage lautet: Wie reagieren die hiesigen Anbieter? Denn was die Geschichte auch immer wieder zeigt: Einen tiefgreifenden Wandel überleben meist nicht die Stärksten oder Grössten, sondern diejenigen, die sich an die verändernden Umstände am besten anpassen können.