Mittlerweile können fast alle wichtigen Marktsegmente mit ETF abgebildet werden und eine strategische Vermögensallokation ist mit wenigen Transaktionen umsetzbar. Kosten, Diversifikation und die Handelbarkeit sind überzeugenden Argumente.

Text: Rino BoriniInstitutionelle Anleger sind im Vergleich zu Privatanlegern bereits viel früher auf den Zug der passiven Anlagen aufgesprungen. Denn wie die letzten Jahre gezeigt haben, ist es ausserordentlich anspruchsvoll, eine überdurchschnittliche Performance – unter Berücksichtigung aller Kosten – zu erzielen. Das zeigen Renditevergleiche, beispielsweise mit den Pictet-BVG-Indizes.

Die von Pictet publizierte Indexzusammensetzung wird zwar kaum exakt mit der strategischen Allokation einer Pensionskasse übereinstimmen, aber in vielen Fällen dürfte einer der drei Indizes dem Risikoprofil einer Vorsorgeeinrichtung gut entsprechen und somit als Vergleichsmassstab dienen. Aus den Pictet-Indizes ist ersichtlich, welche Rendite ein standardisiertes und global diversifiziertes Portfolio mit fixen Quoten erreicht hätte.

Die BVG-plus-Indizes investieren im Vergleich zu den Vorgänger-Indizes (BVG 2000, BVG 93) auch in alternative Anlagekategorien. Zur Performance-Berechnung werden die Gewichtungen am Monatsende angepasst, so dass zu Beginn des nächsten Monats wieder die ursprüngliche Portfoliostruktur hergestellt ist, während im Laufe des Monats eine Buy-and-hold-Strategie angewendet wird.

Spärliche Auswahl

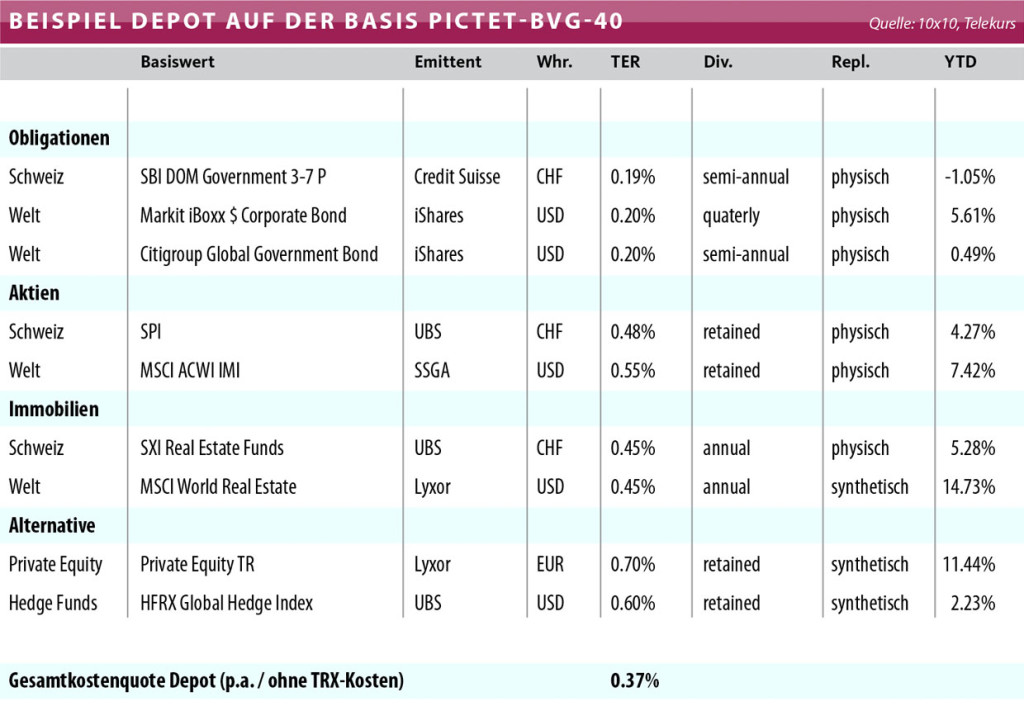

Auf Basis des BVG-40 soll aufgezeigt werden, dass eine solche (konservative) Strategie mit ETF effizient umgesetzt werden kann. Fehlen tun einzig ein paar wenige, aber wichtige Portfoliobausteine. Der Index alloziert 50 Prozent des Vermögens in Obligationen, 30 Prozent davon in bestimmen Franken-Anleihen.

Für den Franken-Anteil wählt Pictet die SIX-Swiss-Bond-Indizes. Dieses Barometer widerspiegelt die Kursentwicklung der in Franken denominierten Anleihen, die an der Schweizer Börse kotiert sind. Für Anleger bedeutet dies eine erste Hürde, denn auf dieses Marktsegment gibt es keine ETF.

Die Auswahl an Obligationenindizes ist hierzulande spärlich, einzig Schweizer Staatsanleihen können in den Laufzeitensegmenten 1-3, 3-7 und 7-15 Jahre abgebildet werden. Wer Schweizer Unternehmensanleihen mittels ETF abbilden will, sucht vergebens und muss sich in die Welt der klassischen Indexfonds begeben. Für die Fremdwährungstranche nutzt Pictet den Barclays Capital Multiverse Bond Index.

Dieser ist ein Mix aus Staats- und Unternehmensanleihen (inklusive High-Yield). In der Schweiz fehlt es zurzeit jedoch noch an einer globalen Lösung für Unternehmensanleihen. Als Alternative könnte der Markit iBoxx $ Corporate Bond Index dienen. Dieser bietet Zugang zu den 30 grössten und liquidesten in Dollar denominierten Unternehmensanleihen mit Investment Grade. Der Index ist mit fast 75 Prozent jedoch stark USA-lastig.

Der Bereich Staatsanleihen könnte mit dem Citigroup Global Governement Bond Index abgedeckt werden. Dieser bietet Zugang zu Staatsanleihen der sieben führenden Industrienationen: Kanada, Frankreich, Deutschland, Italien, Japan, Grossbritannien und den USA. Für qualifizierte Anleger lohnt sich ein Blick über die Landesgrenze, da viele Anbieter bereits globale Produktlösungen im Angebot führen, die an ausländischen Börsen zugelassen sind.

Die Vorteile des SPI

Der BVG-40 plus investiert 30 Prozent in Aktien. Als Referenzindex für den Schweizer Markt dient der Swiss Performance Index (SPI). Dieses Barometer weist gegenüber dem Leitindex, dem SMI, einige Vorteile aus. Einerseits werden Dividendenzahlungen eingerechnet, andererseits ist der SPI breiter diversifiziert.

Der Gesamtmarktindex für den Schweizer Aktienmarkt berücksichtigt sowohl die Small- und Mid-Caps-Unternehmen wie auch die grosskapitalisierten Firmen. An der Schweizer Börse sind aktuell zwei Anbieter – UBS und ComStage –, die SPI-ETF im Sortiment aufführen. Aus steuerlichen Gründen lohnt sich hier die Wahl des UBS-ETF, da das Fondsdomizil des Pendants von ComStage im Ausland liegt.

Die ausländische Aktienquote wird mit dem MSCI AC World IMI abgedeckt. Dabei handelt es sich um einen kapitalisierungsgewichteten Index, der Aktien mit grossen, mittleren und kleinen Kapitalisierungen von Industrie- und Schwellenmärkten berücksichtigt.

Pictet wählt hier eine Total-Return-Strategie, das bedeutet, dass in diesem Barometer allfällige Einkommen berücksichtigt werden. Einen ETF auf dieses Barometer bietet einzig die State Street Global Advisor an. Für eine globale Aktienmarktabdeckung wählen viele Anleger den MSCI World.

Der Nachteil dieses Barometers ist dessen hohe Konzentration auf entwickelte Volkswirtschaften. Wer stärker von der Kraft der Schwellenländer profitieren will, kann sein Exposure in diesem Segment mit dem MSCI Emerging Markets zusätzlich erhöhen.

Stabiler Anker

Auch Immobilien können inzwischen gut mit ETF abgebildet werden. Die Pictet-Benchmark nutzt für den Frankenanteil den SXI Real Estate Funds Index. Dieser umfasst alle an der SIX Swiss Exchange kotierten Immobilienfonds. Interessant ist der Index wegen seiner geringeren Volatilität.

Auf Einjahressicht lag die annualisierte Schwankungsbreite bei 5,49 Prozent, die im gleichen Zeitraum generierte Rendite lag bei 6,54 Prozent. Platzhirsch ist in diesem Segment die UBS. Die Grossbank ist derzeit der einzige Anbieter, der diesen Markt mittels ETF zugänglich macht. Für die weltweite Abdeckung nutzt Pictet den DJ Global Select Real Estate TR Index. Dieser repräsentiert Real Estate Investment Trusts und Real Estate Operating Companies, die weltweit operativ tätig sind.

Der Index umfasst 210 Titel, die entsprechend der Free-Float-adjustierten Marktkapitalisierung gewichtet sind. Auf dieses Barometer ist in der Schweiz kein ETF zugelassen. Als Alternative könnten Anleger den MSCI World Real Estate in Betracht ziehen. Dieser beinhaltet die nach Marktkapitalisierung bedeutendsten Unternehmen des globalen Real-Estate-Marktes. In diesem Jahr konnte das Barometer über 14 Prozent an Wert zulegen.

Kosteneffiziente Diversifikation

Noch ist die Auswahl an alternativen Anlagen klein. Im Bereich Hedge Funds haben die UBS und die Deutsche Bank Produkte im Angebot. Will sich ein Anleger an die Pictet-Zusammensetzung halten, dann fällt die Auswahl auf den HFRX Global Hedge Fund Index. Dieses Barometer wird durch einen UBS-ETF abgebildet.

Ebenfalls ein Mauerblümchendasein fristet der Bereich Private Equity, wo Indexprodukte ebenfalls rar sind. Ausnahmen sind iShares mit dem S&P Listed Private Equity Fonds an und Lyxor mit dem Private Equity Total Return Index. Ersterer wird physisch abgebildet, der zweite bedient sich der synthetischen Replikationsmethode.

Diese Beispiele zeigen, dass heute mittels börsengehandelten Indexfonds fast alle Anlageklassen und die meisten Regionen abgebildet werden können. Auf der Landkarte fehlen sicherlich einige Portfoliobausteine, insbesondere bei globalen und regionalen Anleihen besteht Handlungsbedarf, das Angebot auszuweiten. Ebenso im Bereich der alternativen Anlagen und Aktienstrategien, wie Size- und Style-ETF, sollte das Angebot anwachsen.

Ob nun ein Nachbilden der Pictet BVG Indizes grundsätzlich sinnvoll ist, liegt im Ermessen des Investors. In diesen Strategien werden Schwellenländer wie auch Rohstoffe, insbesondere Edelmetalle, zu wenig berücksichtigt. Aber das Beispiel zeigt, dass professionell aufgezogene Strategien mit wenigen Transaktionen umgesetzt werden können, und diese führen zu einem kostengünstigen Anlagedepot (37 Basispunkte jährlich).

Selbstverständlich können diese Portfoliobausteine mit entsprechenden aktiv verwalteten Fonds realisiert werden. Der Investor ist jedoch der Prognosefähigkeit des Fondsmanagers ausgesetzt, zudem wachsen die jährlichen Gebühren schnell mal um rund 100 Basispunkte an.