Schlagen sich die höheren Kosten von aktiven Fonds in der Performance nieder? Lutz Johanning über Kosten und Renditen von aktiven und passiven Fonds.

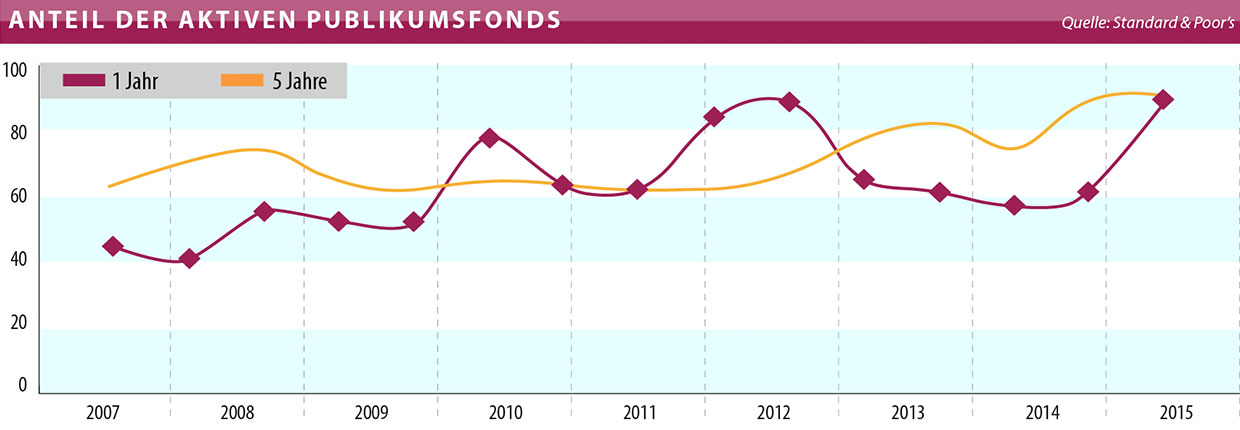

Medien berichten wiederholt, aktive Fonds können ihre Benchmark dauerhaft nicht schlagen. S&P ermittelt halbjährlich den Anteil der Fonds, die ihrer Benchmark unterliegen (Siehe Grafik). Vom 31.12.2007 bis 31.12.2014 war das bei 62 Prozent der Fonds der Fall. Auf Sicht der letzten fünf Jahre lag die Quote sogar bei 69,5 Prozent. Dieses Ergebnis ist für die aktiven Fonds zunächst ernüchternd, wird aber durch eine Betrachtung der wertgewichteten Überrenditen etwas korrigiert. Im Durchschnitt des erwähnten Zeitraums ergibt sich im Vergleich zur S&P-500-Rendite eine wertgewichtete jährliche Unterrendite der aktiven Fonds von -1 Prozent. Betrachtet man die 5-Jahres-Performance, so beträgt die Unterrendite noch -0,46 Prozent p.a.

Dabei ist zu berücksichtigen, dass in der Rendite aktiver Publikumsfonds Kosten enthalten sind. Da aktive Fonds zur Generierung einer Überrendite einen höheren Aufwand für die Informationssuche und -verarbeitung betreiben, fallen die Kosten, insbesondere die Managementgebühren, höher aus als bei passiven Fonds. Aktiv gemanagte Fonds zeichnen sich aber auch dadurch aus, dass sie aktiv vertrieben werden. Das heisst, dass die Fondsgesellschaft einen Teil ihrer Managementgebühr üblicherweise als Provision an die Vertriebsstelle zahlt. Bei einer Managementgebühr von beispielsweise 1,5 Prozent p.a. kann diese Provision 0,5 Prozent oder 0,75 Prozent p.a. und mehr betragen. Bei passiven Fonds dagegen fällt diese Vertriebsprovision nicht an. Da diese nicht zur Erwirtschaftung der Rendite eingesetzt werden, wäre es sachgerecht, diesen Teil der Kosten aus der Performance herauszurechnen. Würde man diese Korrektur vornehmen, so ergäbe sich bei der oben angeführten fünfjährigen Renditebetrachtung unter der Annahme einer durchschnittlichen Vertriebsprovision von 0,5 Prozent p.a. eine wertgewichtete Rendite von etwa null.

Allerdings bleibt für die Privatanleger das Problem, die guten Fonds zu finden, die zukünftig eine Outperformance erzielen können. Dabei kann eine Analyse der Managerqualität oder auch des Anlagestils helfen. Bei passiven Fonds stellt sich diese Aufgabe nicht. Diese Fonds können sich zwar in der Replikationsgüte und der Höhe der Managementgebühren unterscheiden, allerdings sind die Einflüsse auf die Performance nicht so gross wie bei aktiven Fonds.