Wohin geht die Reise an den Aktien- und Obligationenmärkten? 10×10 hat sechs Experten nach ihren Börsentrends für 2014 gefragt. Sicher ist: Den Anlegern steht ein herausforderndes Jahr bevor, denn die Spezialisten sind sich nicht einig, was das kommende Jahr bringen wird.

Text: Barbara KalhammerDas Aktienjahr 2013 war durchaus erfolgreich: Der Schweizer Aktienindex SMI kletterte mehr als 17 Prozent, der Dow Jones und der DAX sogar mehr als 20 Prozent. Nicht überzeugen konnten in diesem Jahr Schwellenländeraktien und viele konservative Obligationsstrategien. Dennoch dürften die meisten Investoren mit der Entwicklung ihres Depots zufrieden sein. Doch gerade zur Jahreswende stellen sich Anleger die Frage, ob die positiven Tendenzen weiter anhalten werden und welche Anlagesegmente zu bevorzugen sind.

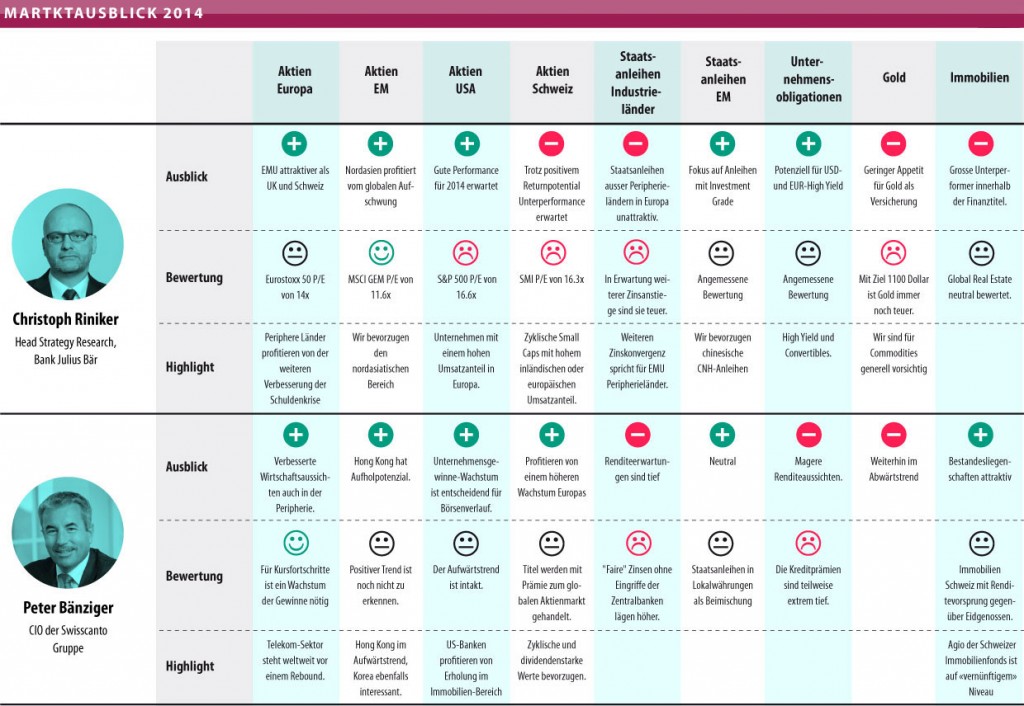

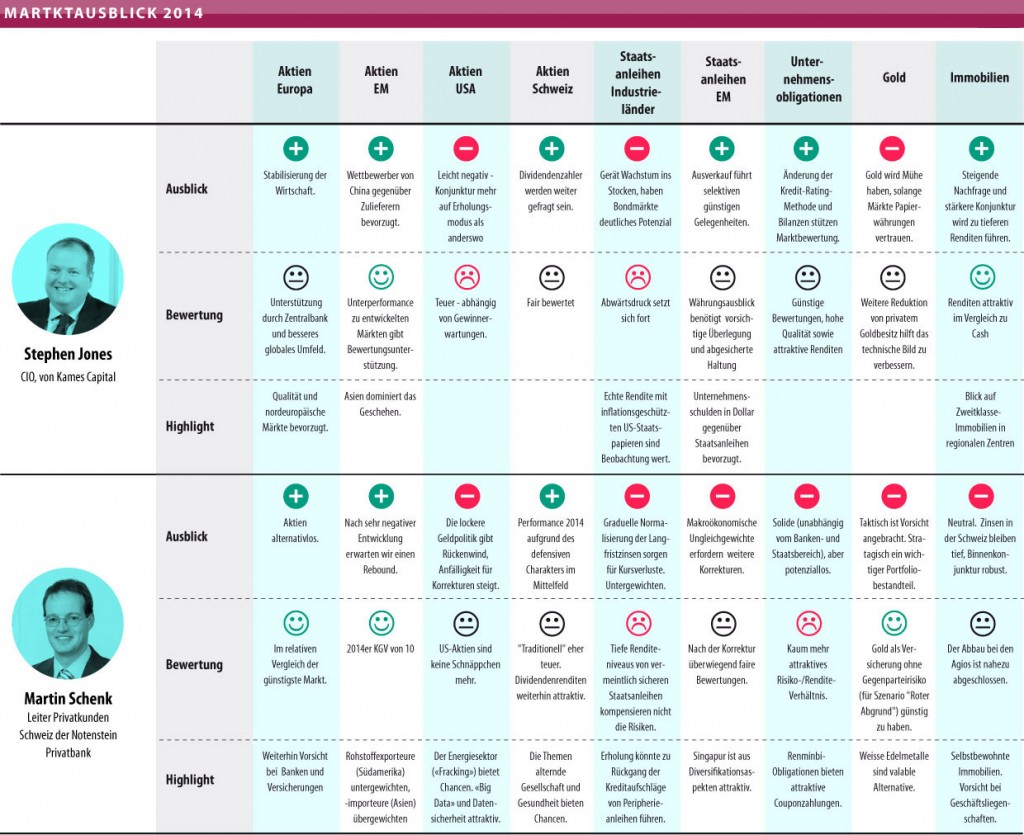

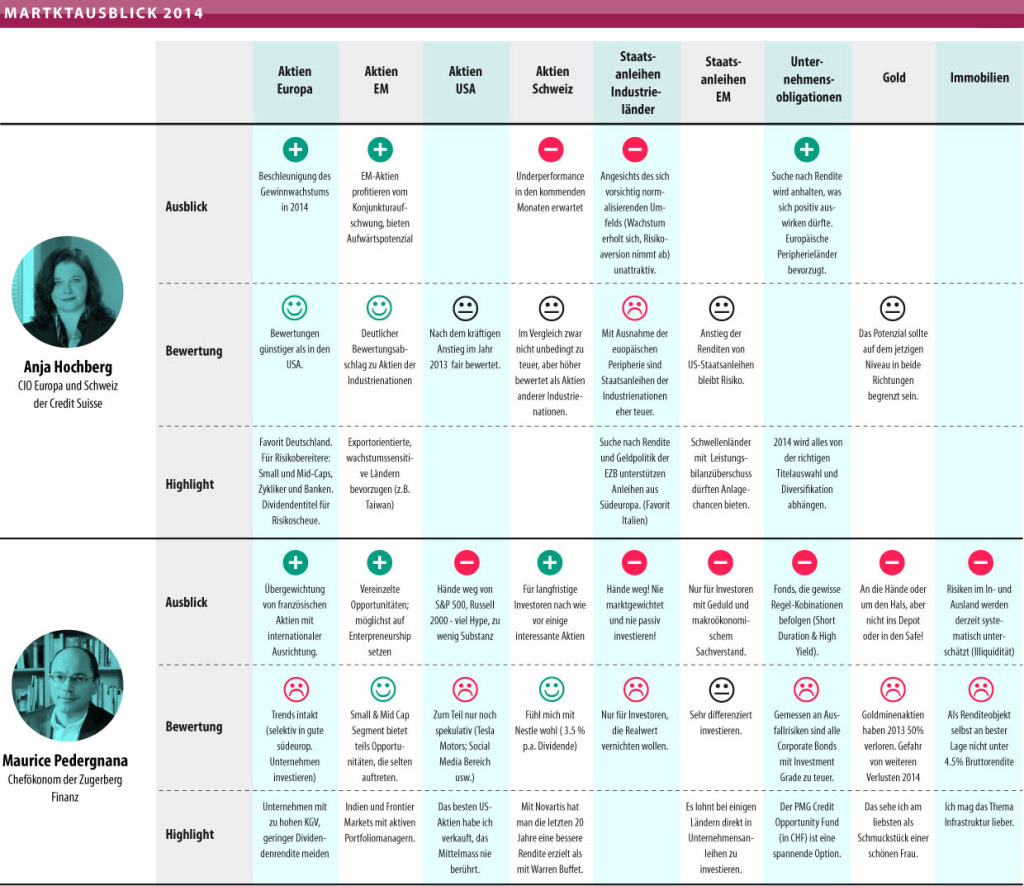

Wir fühlen dazu sechs Experten den Puls: Peter Bänziger, CIO der Swisscanto Gruppe; Christoph Riniker, Head Strategy Research, Bank Julius Bär; Stephen Jones, CIO von Kames Capital, Martin Schenk, Leiter Privatkunden Schweiz, Notenstein Privatbank; Maurice Pedergnana, Chefökonom der Zugerberg Finanz und Anja Hochberg, CIO Europa und Schweiz der Credit Suisse.

Aktien sind Trumpf

Durchwegs einig sind sich die Experten beim Ausblick auf den europäischen Aktienmarkt. «Aktien alternativlos – das ist die Ausgangslage für das Anlagejahr 2014. Und europäische Dividendenpapiere sind unsere Favoriten», erklärt Martin Schenk. Ebenfalls positiv sind die Aussichten für Schwellenländeraktien, die im vergangenen Jahr eine sehr negative Entwicklung verzeichneten – nun aber haben die Werte Aufwärtspotenzial.

Unsicherer sind die Aussichten für den US-Markt. Der Aktienmarkt sei nach dem starken Anstieg im vergangenen Jahr fair beziehungsweise sogar teuer bewertet, darin sind sich die Experten ebenso einig. Anja Hochberg geht davon aus, dass die Wertentwicklung künftig wieder sehr viel stärker von der Gewinnentwicklung abhängen wird als in den vergangenen Jahren. Insgesamt sehen die Spezialisten weiterhin Aufwärtspotenzial, jedoch ist dieses tiefer als für den europäischen Bereich. Zudem steige die Anfälligkeit für Korrekturen. Maurice Pedergnana warnt aber: «Hände weg von S&P 500 und Russell 2000 – viel Hype und zu wenig Substanz.»

Keine allzu grossen Sprünge werden dem Schweizer Aktienmarkt prognostiziert. Gemäss Peter Bänziger werden viele Unternehmen von einem höheren Wachstum Europas profitieren, doch zyklische und dividendenstarke Werte sollten bevorzugt werden. Der Notenstein-Experte Schenk sieht zudem bei Small- und Mid-Caps Opportunitäten. Ausserdem seien die Themen alternde Gesellschaft und Gesundheit interessant.

Schlechte Zeiten für Staatsanleihen

Weniger erfolgversprechend scheinen Staatsanleihen. Diese, insbesondere diejenigen von Industriestaaten, standen bereits 2013 nur selten auf der Kaufliste. Das dürfte sich auch im kommenden Jahr nicht ändern, sind doch die Renditeerwartungen anhaltend tief. Anja Hochberg sieht die Renditen der Benchmark-Staatsanleihen schrittweise steigen. Vor dem Hintergrund des sich vorsichtig normalisierenden Umfelds, also höherem Wachstum, leicht steigender Inflation und geringerer Risikoaversion der Anleger, seien sie unattraktiv.

Härter ins Gericht geht Maurice Pedergnana. Er empfiehlt die Papiere nur für Investoren, die garantiert Realwerte vernichten wollen – er rät auch hier «Hände weg». Stephen Jones dagegen sieht Potenzial für eine Rally, jedoch nur, wenn das Wachstum ins Stocken geraten sollte. Etwas positiver zeigen sich einige Experten für Schwellenländer-Obligationen. Die makroökonomischen Ungleichgewichte würden allerdings in vielen Schwellenländern weitere Korrekturen erfordern, warnt Martin Schenk, der nur vereinzelte Anlagechancen sieht. Eine grosse Rollen spielen bei Schwellenländer-Engagements die Währungen. Sie haben im letzten Jahr deutlich an Wert eingebüsst. Der Anlagechef von Kames Capital, Stephen Jones, empfiehlt daher vorsichtige Überlegungen zum Währungsausblick und eine potenziell abgesicherte Haltung. Um von der weiteren Verbesserung der Währung zu profitieren, rät Christoph Riniker zu chinesischen CNH-Anleihen (Chinesische Yuan Offshore).

Ebenfalls durchwachsen sind die Aussichten für Unternehmensanleihen. «Diese Anlageklasse bietet im historischen Vergleich immer noch günstige Bewertungen, hohe Qualität und generiert in einem Umfeld von Null Prozent für Cash attraktive Renditen», so Jones. Da die Renditesuche aufgrund der insgesamt weiter niedrigen Renditen von Benchmark-Staatsanleihen anhalten wird, erwartet Anja Hochberg positive Effekte für Unternehmens- und Hochzinsanleihen. Von der EZB-Politik würden vor allem Titel aus europäischen Peripherieländern wie Italien und Spanien profitieren.

Und Gold?

Einer der grössten Verlierer im 2013 war Gold. Der Preis fiel um mehr als 25 Prozent. Und – darin sind sich die Experten einig – trotz des starken Rückgangs ist Gold kein Kauf. Maurice Pedergnana meint sogar: «Für Investoren garantiert ertraglos.» Auch Julius Bär zeigt sich vorsichtig und betont im Chor mit Kames, Credit Suisse und Notenstein, der Appetit auf Gold als Versicherung sei angesichts höherer Bondrenditen, tiefer Inflation und überschaubarer Risiken reduziert.

Insgesamt sind die Aussichten für 2014 gut, die Spezialisten erwarten, dass sich die Erholung der Konjunktur weiter fortsetzt, vor allem in Europa und auch in der Peripherie. Auch in den Schwellenländern hellt sich die Lage auf. Mit diesen Investitionen sind Anleger sicherlich gut beraten.

Doch wie die Umfrage zeigt, sind sich nicht einmal die Experten einig. Das sollte Anleger zur Vorsicht mahnen und zu einer sehr sorgfältigen und gut überlegten Selektion. Diversifikation scheint weiterhin Trumpf zu sein. Denn die verschiedenen Anlageklassen verlaufen sicherlich nicht mehr so parallel wie die Jahre zuvor.