Die Digitalisierung hat schon so manche Branche umgepflügt. Auch die traditionelle Vermögensverwaltung steht unter Zugzwang. Die Konkurrenz, die ihnen immer stärker zu schaffen macht, kommt von den sogenannten Robo-Advisors. Sie sind günstiger, schneller und effizienter.

Text: Adriano B. Lucatelli Im Zuge der Digitalisierung sind bereits viele Firmen der Old Economy von der Bildfläche verschwunden. Verdrängt wurden sie von neuen Anbietern ohne etablierte Marke, die mit technologischen Innovationen in kurzer Zeit grosse Marktanteile gewinnen konnten. Anschauliche Beispiele dafür sind Webplattformen der Sharing Economy wie Airbnb und Uber. So hat Airbnb heute dreimal mehr Betten im Angebot als die weltgrösste Hotelkette Marriott, Uber ist mittlerweile der weltweit grösste Fahrdienstleister.

Im Zuge der Digitalisierung sind bereits viele Firmen der Old Economy von der Bildfläche verschwunden. Verdrängt wurden sie von neuen Anbietern ohne etablierte Marke, die mit technologischen Innovationen in kurzer Zeit grosse Marktanteile gewinnen konnten. Anschauliche Beispiele dafür sind Webplattformen der Sharing Economy wie Airbnb und Uber. So hat Airbnb heute dreimal mehr Betten im Angebot als die weltgrösste Hotelkette Marriott, Uber ist mittlerweile der weltweit grösste Fahrdienstleister.

Diese Tendenz hat längst auch Dienstleister ausserhalb der Sharing Economy erfasst. Die Rolle der Vermögensverwalter als Vermittler von Finanzdienstleistungen wird von der Digitalisierung genauso in Frage gestellt wie etwa die Reiseindustrie. Und wie beim traditionellen Reisebüro-Modell sind es auch in der Vermögensverwaltung die Technologie und der Algorithmus, die die Vermittlerrolle einnehmen, und nicht mehr die Berater in einem Büro um die Ecke. Während im Retailbankengeschäft schon sehr früh viele Prozesse automatisiert wurden, hinkt die Vermögensverwaltung hinterher. Und der Druck wird immer grösser: Man munkelt, dass Internetriesen wie Amazon oder Google in die Anlageberatung einsteigen wollen.

Bei der Sharing Economy handelt es sich um Online-Gemeinschaften, die es den Nutzern erlauben, Dienstleistungen, Güter oder Informationen zu tauschen. Dank dem Feedback der zahlreichen Anwender wird das Problem des fehlenden Vertrauens im anonymen Web und der Aufwand für die Qualitätskontrolle der Angebote reduziert. Die niedrigen Transaktionskosten und die verbesserte Transparenz vereinfachen die Leistungserbringung.

Effizienteres Portfoliomanagement

Das selbe Prinzip wälzt die traditionelle Vermögensberatung um. Robo-Advisors wie Betterment und Wealthfront in den USA, Nutmeg in England oder Descartes Finance und True-Wealth in der Schweiz treten an die Stelle des Vermögenswalters aus Fleisch und Blut. Sie konzentrieren sich fast ausschliesslich auf einen digitalisierten Kontakt mit dem Kunden.

Was zunächst abstrakt klingen mag, ist eigentlich recht simpel. Der Kunde gibt in einem ersten Schritt seine persönlichen Daten ein, anhand derer der Robo-Advisor die Risikofähigkeit kalkuliert. In einem zweiten Schritt wird mittels eines auf verhaltensökonomischen Erkenntnissen basierenden Fragebogens die Risikoneigung abgeklärt. Bis hier unterscheidet sich das Verfahren nicht von einem persönlichen Kundengespräch. Ausser, dass der digitale Vermögensberaten dem Kunden jederzeit und überall zur Verfügung steht.

Die webbasierte Beratung kann zudem kreativer, systematischer und intuitiver erbracht werden. Mittels Vergleichs-Applikationen können den Kunden in Echtzeit verschiedene Szenarien aufgezeigt werden. Ähnlich wie beim Architekten, der mit einer 3D-Software plastisch darstellen kann, wie die Zimmer aussehen und eingerichtet werden können, legen Robo-Advisors dar, wie sich die gewählte Lösung auf das Leben der Kunden auswirken wird.

Gekommen, um zu bleiben

Aufgrund des Datenmix berechnet der Robo-Advisor nun ein risikogerechtes Portfolio. Die regelbasierten, wissenschaftlichen Strategien erzielen oft bessere Resultate mit weniger emotionalen Umschichtungen als die Anlagekomitees der Banken. Es ist heute unbestritten, dass Robo-Advisors das Portfoliomanagement, ein Kernelement der Vermögensverwaltung, effizienter und günstiger umsetzen. Schliesslich erbringen Robo-Advisors ihre Dienstleistungen zu sehr niedrigen Kosten, was auf die Margen der etablierten Anbieter drücken wird.

Analog zu Airbnb und Uber, die keine eigenen Hotels beziehungsweise keine eigenen Fahrzeuge besitzen, haben digitale Anlageberater kein physisches Vertriebsnetz, betreiben keine eigenen Handelsräume und besitzen keine eigenen Verwahrungsdienstleistungen. Somit verfügen sie über grosse Kostenvorteile.

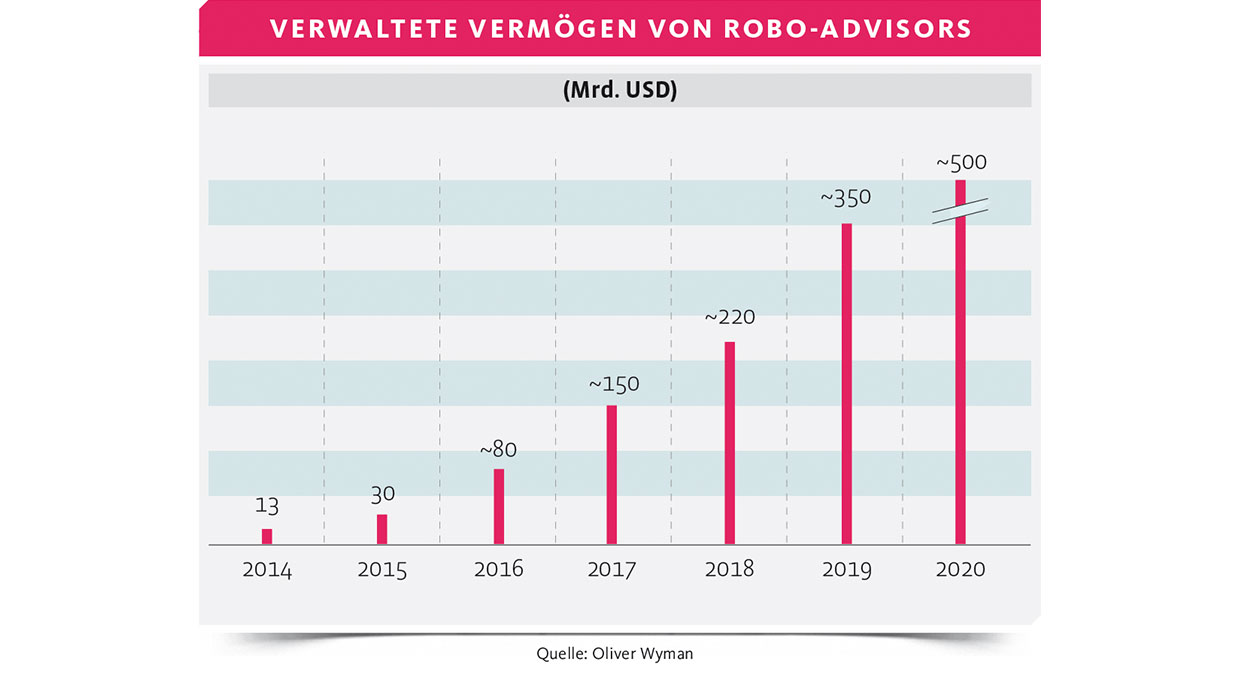

Auch wenn sich die digitalen Anlageberater, gerade in der Schweiz, erst spät und noch nicht flächendeckend etabliert haben – und somit noch relativ klein sind –, darf man ihre Bedeutung nicht unterschätzen. Zu offensichtlich sind ihre Vorteile. Und wie die Sharing Economy zeigt, können sich auch etablierte Anbieter nicht auf den Lorbeeren ihrer starken Markennamen ausruhen.

Die Wachablösung kann sehr rasch kommen, durch Anbieter radikaler Innovationen, die heute kaum bekannt sind. Die heutigen Anbieter müssen ihre Geschäftsmodelle überdenken und anpassen, wollen sie weiterhin nachhaltige Erträge erwirtschaften. Sie dürfen keine Angst haben, sich selber zu kannibalisieren und bestehende Einnahmen zu verlieren. Die Glarner Kantonalbank hat es mit dem Investomat, einem hauseigenen Robo-Advisor vorgemacht.

Die etablierten Vermögensverwalter werden nur wettbewerbsfähig bleiben, wenn sie die Digitalisierung als strategische Herausforderung verstehen und mitziehen. Dies kann auch über Kooperationen mit innovativen Start-ups erfolgen. Ein Weg, den die Zürcher Kantonalbank beispielsweise mit Contavista gegangen ist. Dank der Technologie des Jungunternehmens können ZKB-Kunden nun auf einen persönlichen Finanzassistenten zugreifen.

Noch haben Vermögensverwalter es in der Hand, der «Uberisierung» zu entgehen. Aber nicht alle etablierten Anbieter werden es schaffen. Die Digitalisierung wird auch im Vermögensverwaltungsgeschäft ihre Opfer fordern.

*Der Ökonom Adriano B. Lucatelli ist Mitgründer und CEO von Descartes Finance AG, einem führenden Schweizer Robo-Advisor. Er hält verschiedene Verwaltungsratsmandate und ist Dozent an der Universität Zürich.