Die Kapriolen an den Devisenmärkten bescheren ETF bittere Renditeeinbussen. Ein komplexer Währungsschutz soll Abhilfe schaffen. Doch auch der kann das Fremdwährungsrisiko nicht komplett ausschalten. Wie man am besten mit dem Restrisiko umgeht.

Text: Barbara Kalhammer«Bleibe im Land und nähre dich redlich», heisst es in der Bibel. Dieser Psalm wurde allerdings nicht für die Welt der Geldanlage geschrieben, denn dort ist Diversifikation einer der entscheidenden Faktoren. Das bedeutet, dass nicht nur im eigenen Land, sondern rund um die Weltkugel wie auch in unterschiedliche Anlageklassen investiert werden sollte. Problematisch sind dabei, vor allem für den Franken-Anleger, die Währungsdifferenzen.

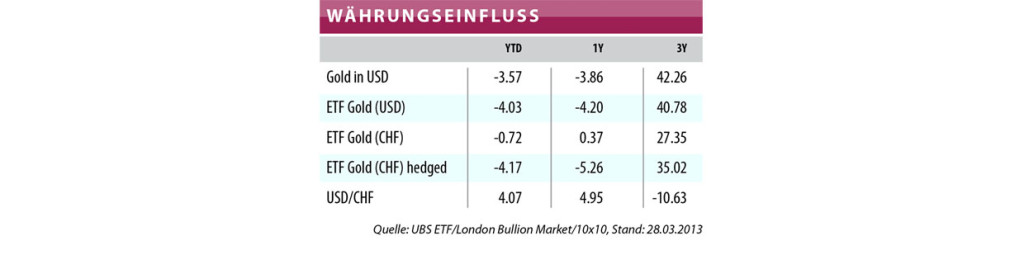

In den letzten zwei bis drei Jahren hatten die Währungseinflüsse bei Investitionen ausserhalb der Schweiz oftmals einen negativen Effekt auf die Renditen. Dies zeigte sich in der Vergangenheit besonders eindrücklich am Beispiel Gold. So kletterte der Preis für das Edelmetall in den vergangenen drei Jahren um mehr als 40 Prozent nach oben, doch für Franken-Anleger sah die Rechnung etwas anders aus. Ihr Plus belief sich nur auf 27 Prozent. Grund dafür war die Aufwertung gegenüber dem Dollar. Diese Entwicklung zeigt sich jedoch nicht nur im Rohstoffbereich, sondern auch bei Aktien-ETF. So verlor ein Anleger hierzulande mit einem ETF auf den Eurostoxx 50 mehr als 15 Prozent. In Euro belief sich das Minus nur auf 1,5 Prozent. In beiden Fällen wären Anleger mit dem Kauf eines währungsgesicherten Indexfonds besser beraten gewesen.

Anbindung an den Euro

Doch nicht immer ist ein Produkt mit Währungsabsicherung die richtige Wahl. Durch die Anbindung des Frankens an die europäische Gemeinschaftswährung haben sich ungesicherte Produkte besser entwickelt. So erzielte der EuroStoxx-50-Index in Franken innert Jahresfrist eine um mehr als ein Prozent höhere Rendite. «In einem Umfeld, wie es seit September 2011 nach der Anbindung des Schweizer Frankens an den Euro herrscht, ist eine Investition ohne Währungsabsicherung die bessere Wahl», betont Thomas Merz, Executive Director, Head UBS ETF Switzerland & Liechtenstein. Ob eine ETF-Anlage mit oder ohne Währungsschutz erfolgt, sollte also genau durchdacht werden. Denn möglicherweise gehen einem damit wertvolle Renditepunkte verloren.

Methoden der Währungsabsicherung

Anlegern, die nach einem Währungsschutz suchen, bietet sich eine wachsende Palette an sogenannnten «hedged» ETF. Dazu zählen in erster Linie Produkte auf Edelmetalle wie Silber und Gold sowie auf einige wenige Aktienmärkte wie S&P 500, Nasdaq 100, MSCI World und MSCI Japan. Darüber hinaus hat ETF Securities kürzlich eine breite Palette an währungsgesicherten Exchange Traded Products in die Schweiz gebracht. Im Gegensatz zu ETF handelt es sich dabei um Inhaberschuldverschreibungen, die kein Sondervermögen darstellen, aber besichert werden. Feinheiten gibt es auch bei der Ausgestaltung von börsengehandelten Indexfonds und der Art der Absicherung.

Merz unterscheidet drei Methoden: Die aktive Währungsabsicherung beinhaltet, wie der Name schon sagt, einen aktiven Entscheid des Portfolio-Managers. Das Absicherungsgeschäft wird angepasst, wenn er Bedarf dafür sieht. Ist der Manager der Ansicht, dass der Dollar gegenüber dem Franken aufwertet, so wählt er bewusst ein kleines Absicherungsgeschäft, da damit der aus der Währungssicherung zu erwartende Verlust kleiner ausfällt, erklärt Merz. Die Währungsabsicherungsgrösse kann hier über oder unter den effektiv abzusichernden ETF-Vermögen liegen. Die zweite Möglichkeit ist die Bandbreiten-Ausbalancierung. Hier erfolgt die Absicherung innerhalb einer Bandbreite, zumeist zwischen +3/-3 Prozent des ausstehenden Absicherungsbetrags. Werden die Bandbreiten über- oder unterschritten, wird die Absicherungssumme angepasst. Die dritte Möglichkeit ist die passive Kalenderausbalancierung.

Je nach Ausgestaltung des ETF wird das Absicherungsgeschäft täglich oder monatlich an das abzusichernde ETF-Vermögen angepasst. Bezogen auf den UBS Gold-ETF fügt Merz an: «Da allfällige Gewinne aus der Absicherung täglich realisiert und in Gold reinvestiert werden, beinhaltet die Kalender-Methode substanziell geringere Gegenparteirisiken im Vergleich zu den anderen Methoden, die Absicherungsgewinne seltener realisieren.»

Reduktion des Fremdwährungsrisikos

Nicht nur die Arten der Absicherung können sich unterscheiden, sondern auch die Häufigkeit der Anpassungen. Daher tragen die Produkte «daily» oder «monthly» im Namen. Letzteres definiert eine monatliche Währungsabsicherung. Das bedeutet, die Fonds werden mittels Währungsteeminkontrakten mit einer Restlaufzeit von einem Monat abgesichert. Am Ende der Laufzeit erfolgt das Rollen in den nächsten Kontrakt. Unter dem Monat werden die Währungspositionen nicht den Marktbewegungen des Index oder Indexänderungen angepasst. In der Folge kann es zu einer kurzfristigen Über- beziehungsweise Untersicherung des Währungsexposures kommen.

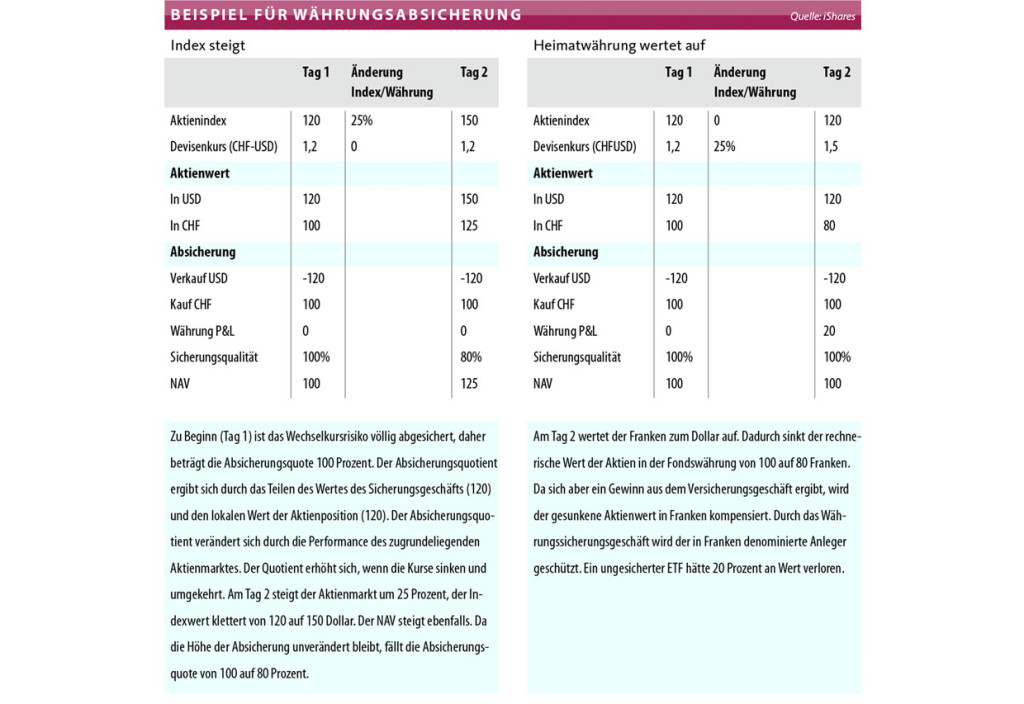

Steigt der Index, dann wäre das Währungsengagement unterbesichert und umgekehrt. «Mit dem Sicherungsgeschäft lässt sich somit das Fremdwährungsrisiko verringern, jedoch nicht komplett ausschalten », erklärt Andreas Zingg, Head iShares Sales Deutschschweiz. Wie erwähnt können durch die Absicherung sowohl Gewinne als auch Verluste anfallen. Bei der monatlichen Absicherung werden diese als «unrealised FX profit&loss» bezeichnet. Sollte die Lokalwährung des zugrundeliegenden Basiswertes nachgegeben haben, gibt es ein positives «unrealised FX P&L» und die Aktienanlage wird geringer sein als der Nettoinventarwert (NAV). Im umgekehrten Fall, wenn die Lokalwährung steigt, kommt es zu einem negativen unrealisierten Gewinn/ Verlust und das Investment wird höher sein als der NAV. Bei der täglichen Absicherung wird der Absicherungsbetrag täglich neu festgelegt und so entsteht kein «unrealised FX profit&loss».

Anpassungen im Detail

Änderungen im Index haben keine Auswirkungen auf die Währungsabsicherung innerhalb des Monats. Doch bei der Ausgabe und Rücknahme von Fondsanteilen während des laufenden Monats werden die Kontrakte im Verhältnis zur Benchmark angepasst. Natürlich erfolgt in einem solchen Fall auch eine Änderung des Aktienengagements. Im Detail wirken sich Veränderungen des Index oder des Wechselkurses wie auf Seite 5 dargestellt auf den ETF mit monatlichem Rollmechanismus aus. Währungsabsicherungen verursachen Kosten. Wie hoch sie im Detail sind, kann im Voraus schwer beziffert werden und hängt auch von den Änderungen der Devisenkurse ab. Zum Monatsende werden bei einer monatlichen Absicherung die Forward-Kontrakte gerollt (in den nächstlaufenden Kontrakt). Ob es dabei zu Verlusten oder Gewinnen kommt, hängt ab von der Fristenstruktur und der Zinsdifferenz der Währungen, sagt Zingg.

Somit lässt sich erst im Nachhinein eruieren, ob es zu Rollgewinnen oder -verlusten gekommen ist. Ein zusätzlicher Kostenfaktor können allfällige Spreads auf Währungsterminkontrakte sein. Beispielsweise bei den währungsgesicherten ETF von iShares fallen diese Kosten nicht an, da bei Short- und Long-Positionen jeweils der mittlere Preis verwendet wird. Die Währungsabsicherung kommt bei iShares-ETF in einer um 5 Basispunkte höheren Gesamtkostenquote zum Tragen. Natürlich muss auch mitberücksichtigt werden, dass eine monatliche Absicherung kosteneffizienter sein kann als eine auf täglicher Basis. Jedoch ergibt sich eine grössere Ungenauigkeit beim Absichern. Auch bei einer täglichen Anpassung ist das Risiko kaum vorhanden, da der Gewinn oder Verlust aus der Absicherung täglich realisiert wird.

Strategischer Entscheid

Zusammenfassend entstehen direkte Kosten durch die zum Teil höheren Verwaltungsgebühren, die Geld-Brief-Spanne auf Devisenforwards und das allfällige Roll-Pricing. Darüber hinaus können bei der monatlichen Methode unvorhersehbare Kosten durch die Ungenauigkeiten aus der Währungsabsicherung anfallen. Was die Währungsabsicherung genau kostet, ist erst im Nachhinein feststellbar. In jedem Fall lassen sich jedoch bei starken Währungsschwankungen im Idealfall selbst höhere Absicherungskosten leicht verschmerzen.

Andererseits darf nicht vergessen werden, dass sich durch die Währungsschwankung eine höhere Rendite ergeben kann. Die strategische Währungsallokation ist eine Konsequenz aus der Gewichtung der Anlagekategorie und der gewählten Benchmark. Genauer gesagt muss der Anleger zuerst entscheiden, wie viel Währungsrisiko er mit seiner Strategie tragen will. Für die jeweilige Fremdwährung ist anschliessend eine genaue Einschätzung notwendig. Erst im dritten Schritt soll entschieden werden, ob einer währungsgesicherten oder ungesicherten Variante der Vorzug gegeben wird.