Die Veränderungen beim Frankenkurs haben Anlegern die Bedeutung von Währungsabsicherungen schmerzlich vor Augen geführt. Doch sie wird nicht nur häufiger eingesetzt, sie wurde auch teurer.

Text: Barbara KalhammerAls die Schweizerische Nationalbank (SNB) am 15. Januar die Euromindestkurz aufhab, entstanden bei vielen Anlegern hohe Verluste. Seither dürfte den meisten klar sein, dass Fremdwährungsanlagen ausnahmslos abgesichert werden müssen. Am einfachsten zu bewerkstelligen ist dies mittels ETF mit Währungsabsicherung. Dank der kontinuierlichen Erweiterung des Produktangebotes der Emittenten sind bereits zahlreiche Märkte und Anlageklassen mit einer solchen «hedged»-Variante investierbar (siehe Tabelle).

Doch nicht nur die Angst vor geldpolitischen Massnahmen und damit verbundenen Währungskapriolen sollte Anleger zu einer solchen Überlegung bewegen, sondern auch die Tatsache, dass Fremdwährungsengagements auf lange Sicht keine dem Risiko entsprechende Risikoprämie generieren. Des Weiteren ist es nahezu unmöglich, verlässliche mittel- bis langfristige Prognosen für die Entwicklung der Devisenmärkte zu erstellen. Darüber hinaus zeigen Untersuchungen, dass durch eine solche Absicherung der Fremdwährungsrisiken die Volatilität des Portfolios gesenkt werden kann.

Nichts ist umsonst

Auf den ersten Blick spricht also alles für eine Absicherung der Euro-, Dollar- oder Yen-Investitionen. Doch ein solches Hedging ist natürlich nicht gratis. In erster Linie erhöht sich dadurch die Gesamtkostenquote der Produkte. Bei iShares beispielsweise sind es fünf Basispunkte, die für die abgesicherte Variante zusätzlich bezahlt werden müssen. Doch auch der Absicherungsmechanismus an sich kann zu hohen Kosten führen.

In der Regel erfolgt die Währungsabsicherung bei den ETF-Anbietern über einen Forward-Kontrakt auf Monatsbasis. Einige bieten jedoch auch eine tägliche Absicherung. Dabei ist der Vorteil, dass es eine geringere Ungenauigkeit abzusichern gilt – die jedoch infolge der vielen Transaktionen, die getätigt werden müssen, auch weniger kosteneffizient ist.

Bei einem Termingeschäft wird der ETF mittels Währungsterminkontrakten mit einer Restlaufzeit von einem Monat abgesichert. Im Rahmen der Absicherung wird der ETF verpflichtet, in einem Monat USD zu einem Kurs zu verkaufen, der in der Regel unter dem aktuellen Kurs liegt. Innerhalb des Monats sind damit die vorhandenen Anlagewerte in Fremdwährung gegenüber Währungsschwankungen abgesichert. Auch Neugelder werden abgesichert, die Währungsposition wird jedoch nicht an die Marktbewegungen des Index oder an Indexänderungen angepasst. Nach einem Monat wird in den nächsten Kontrakt gerollt.

Zinsdifferenz steigt

Der Entscheid der Nationalbank zur Aufhebung der Euro-Franken-Untergrenze und Senkung des Libor Zielbandes hat aber nicht nur den Euro auf Talfahrt geschickt, er führte auch zu einer deutlichen -Verteuerung der Devisenabsicherung. «Vor der Aufhebung der Euro-Anbindung war die Absicherung sehr günstig, seither hat sich die Entwicklung ins Gegenteil gekehrt», bestätigt Philipp Weber, Senior Consultant beim Beratungsunternehmen c-alm.

Die Absicherungskosten würden sich dadurch ergeben, dass die Terminwechselkurse und aktuelle Kassawechselkurse auf ein Währungspaar voneinander abweichen. Der Unterschied, die Zinsdifferenz, könne dann zu hohen Kosten führen. Steigen die Zinsen im Ausland und sinken sie in der Schweiz, so wird die Absicherung teurer. Als Beispiel nennt Weber den Euro-Franken-Kurs. Der Euro-Franken Kassakurs entspricht (im Beispiel) genau der Parität während der Euro-Franken-Terminkurs mit einer Laufzeit von einem Monat bei 0,99 Franken pro Euro liegt. Für eine einmonatige Absicherung seiner Investition gegenüber dem Euro bezahlt der Franken Anleger in diesem Fall ein Prozent.

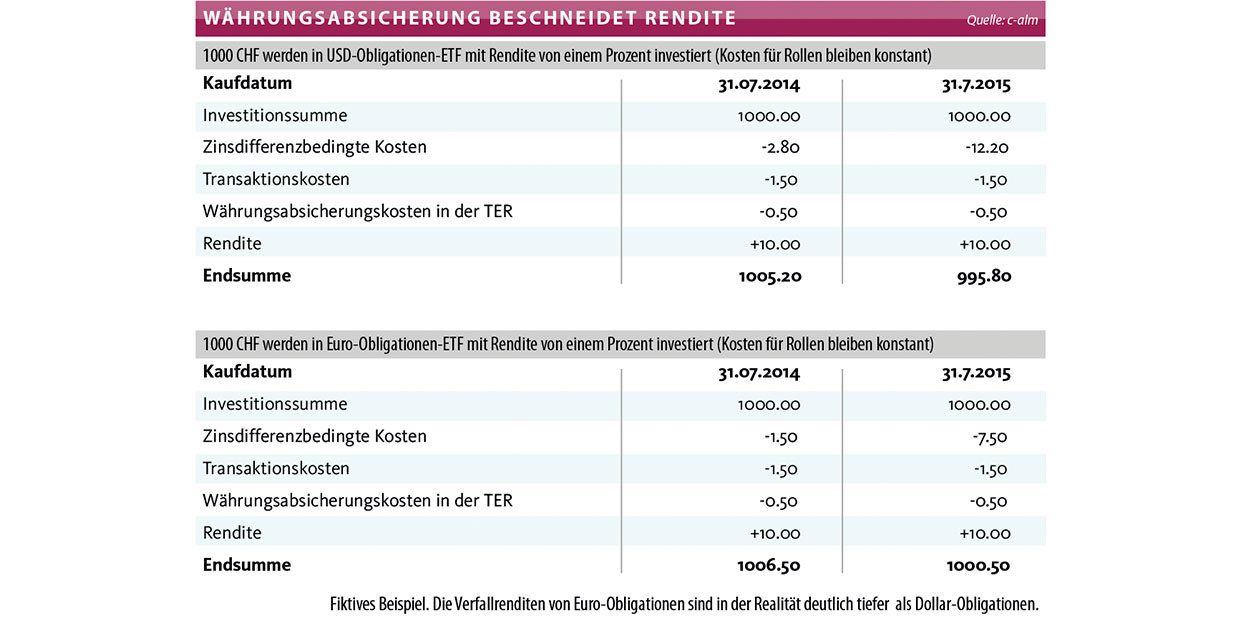

Durch den Entscheid der Nationalbank seien die zinsdifferenzbedingten Kosten stark gestiegen, erklärt Weber und unterstreicht es mit einem Beispiel. Die Absicherung einer Dollar-Position im Wert von 1000 Franken mittels- monatlichen Devisentermingeschäften verursachte am 31.7.2015 1,22 Prozent oder 12,20 Franken an zinsdifferenzbedingten Kosten. Kurz nach dem Entscheid der Nationalbank am 23.1.2015 lagen diese Kosten sogar bei 3.59 Prozent. Vor rund einem Jahr – am 31.7.2014 – lagen diese Kosten noch bei 0,28 Prozent, also nur 2,80 Franken. Zusätzlich zu den zinsbedingten Kosten kommen die Margen der Währungshändler. Diese Transaktionskosten fallen annualisiert mit rund 0,15-0,20 Prozent ins Gewicht.

Transaktionskosten reduzieren

Anleger müssen jedoch nicht nur die zinsdifferenzbedingten Kosten verkraften, sondern tragen auch die Transaktionskosten, die beim Rollen der Positionen am Monatsende anfallen. Diese könnten bei Unsicherheit steigen. Durch ein gutes Management ist der Anbieter jedoch in der Lage, die Transaktionskosten zu reduzieren, betont Weber. Gutes Management bedeutet in diesem Fall insbesondere, die Herstellung von Transparenz bezüglich der Kosten der Absicherung und die Schaffung eines echten Wettbewerbs zwischen den Anbietern von Absicherungsgeschäften. Wichtig ist zudem, dass die Anreize des Verwalters (ETF-Managers) stimmen. Dieser sollte daher wirtschaftlich unabhängig von der Gegenpartei der Absicherungskontrakte sein.

Wie hoch die Gebühren für die jeweilige Absicherung insgesamt sind, ist nur schwer ersichtlich. «Die Kosten werden dem Fondsvermögen belastet und nirgendwo publiziert», erklärt Weber. Diese Entwicklungen sprechen aktuell eher gegen eine volle Währungsabsicherung, dennoch ändert sich nichts an den zu Beginn erwähnten Gründen betreffend Risikoprämie. Insgesamt schwanken die Kosten im Zeitverlauf, und so gab es in der Vergangenheit auch Phasen, in denen eine Absicherung fast gratis war. Ein unangefochtener Vorteil der Absicherung ist ausserdem, dass die Volatilität des Gesamtportfolios gesenkt wird.

Die Schlussfolgerung für Anleger muss also sein, sich mehr Gedanken über die Währungskomponente zu machen. So kann es nämlich beispielsweise bei Obligationen-ETF mit geringen Renditen durch die Währungsabsicherung zu einem Verlust kommen. Dadurch gewinnt der aktuelle Renditenotstand noch mehr an Bedeutung. Der Anleger muss sich über solche Gefahren im Klaren sein und die Vor- und Nachteile der Absicherung einzelner Positionen auch abhängig vom Anlagehorizont abwägen.