Was erwarten Anleger von einem ETF? Die häufigste Antwort auf diese Frage dürfte wohl lauten: die genaue Abbildung der Wertentwicklung des zugrunde liegenden Index.

Text: Andreas Stocker, Public Distribution Derivatives & ETFs, Commerzbank SchweizAnleger erwarten, dass ein kotierter Indexfonds (ETF) seine Benchmark so präzise wie möglich abbildet – sie erwarten keine Outperformance. Dennoch gibt es auch bei ETFs die Situation, dass der zugrunde liegende Index vom ETF übertroffen wird. Wie kommt es dazu? Die Hauptursache liegt in der Konstruktion des Index und insbesondere in der Behandlung der Dividenden. Nehmen wir den DAX als Beispiel. In den deutschen Aktienindex werden die von den Einzelunternehmen ausgeschütteten Dividenden in voller Höhe reinvestiert. Dieses Indexkonzept wird Performanceindex oder Total Return Index genannt. Dabei ist es für einen ETF fast unmöglich, die Wertentwicklung des Index zu schlagen. Vergleicht man die Wertentwicklung des ComStage DAX ETF (Valor 4’561’632) nach einem Jahr mit dem DAX, stellt man fest, dass sich der ETF etwas schlechter entwickelt hat als der Index. Die Begründung ist einfach: Beim ETF wird eine jährliche Verwaltungsgebühr von 0,12 Prozent in Rechnung gestellt. Diese wird auf täglicher Basis vom Fondsvermögen abgezogen, sodass der ETF nach einem Jahr einen Abstand gegenüber dem Index aufweist.

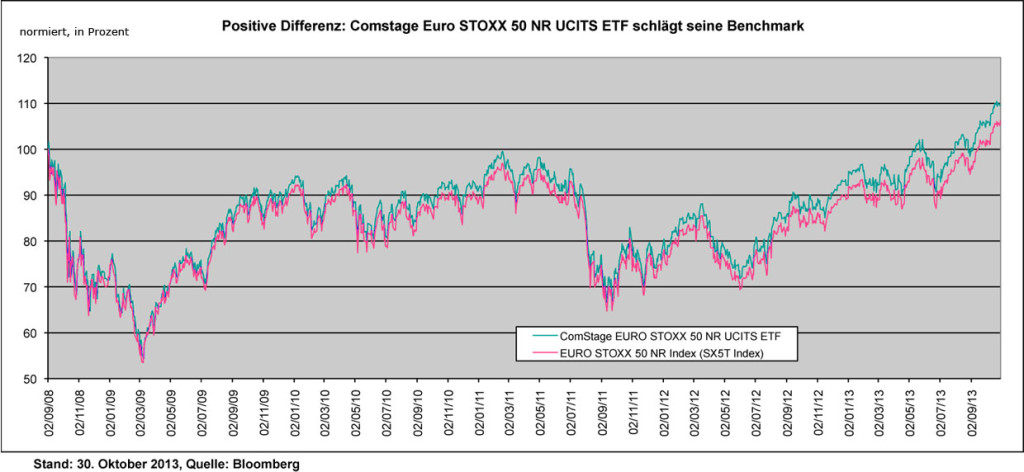

Anders hingegen sieht die Situation bei einem ETF auf den Euro Stoxx 50 aus. Bei diesem Index handelt es sich um einen Kursindex, auch Preisindex genannt, d.h. die Dividende der zugrunde liegenden 50 Aktien wird nicht reinvestiert. Bei einer aktuellen Dividendenrendite des Index von 3,71 Prozent p.a. liegt der reine Kursindex somit gegenüber einer Direktanlage in Aktien zurück. Vergleicht man den ComStage Euro Stoxx 50 ETF (Valor 4’561’435), der die Nettodividenden berücksichtigt, mit diesem Kursindex, so wird man feststellen, dass der ETF gegenüber dem Index eine bessere Wertentwicklung aufweist. Der geeignetere Vergleichsmassstab ist deshalb der Euro Stoxx 50 Performanceindex, der die Dividenden berücksichtigt. Aufgrund der Quellensteuer werden bei diesem Index nicht 100 Prozent der Dividenden reinvestiert, sondern nur der nach Abzug der Quellensteuer verbleibende Teil.

Auswirkungen auf die Kennzahlen

Die Problematik des „richtigen“ Vergleichsindex hat auch Auswirkungen auf Kennzahlen, die zur Einschätzung der Abbildungsgüte und Wertentwicklung eines ETF verwendet werden. Insbesondere der Tracking Error und die Tracking Differenz sollten genauer betrachtet werden. Der Tracking Error ist ein Risikomass, das anzeigt, wie genau die Wertentwicklung des ETF die des Referenzindex abbildet. Rein rechnerisch wird über einen bestimmten Zeitraum, häufig ein Jahr, der täglich festgestellte Netto-Inventarwert (NAV) des Fonds dem Indexschlusskurs gegenübergestellt und die Schwankung (Standardabweichung) der Renditedifferenz ermittelt. Wichtig ist hierbei, dass die Daten korrekt zugeordnet sind und dass die Währungen von ETF und Index übereinstimmen.

Ein Kritikpunkt an der Aussagekraft des Tracking Errors ist jedoch, dass zwar die Abweichungen des Fonds gegenüber dem Vergleichsindex beschrieben werden, hierbei jedoch vollständig die Richtung der Abweichung ausser Acht gelassen wird. Ist die Wertentwicklung des ETF besser oder schlechter als die des Index? Ein hoher Tracking Error entsteht auch dann, wenn der ETF sich besser als der Index entwickelt. Aus der Kennziffer ist dies jedoch nicht ersichtlich. Die Tracking Differenz misst hingegen in absoluten Zahlen den Unterschied in der Wertentwicklung – hat der ETF den Index überholt oder blieb dieser zurück? Diese Aussage kann für einen bestimmten Zeitraum, üblicherweise ein Jahr, getroffen werden, sagt jedoch nichts über die Situation im Zeitverlauf aus. Mit der Tracking Differenz erhält der Investor somit eine Aussage zum historischen Anlageergebnis gegenüber dem Vergleichsindex. Voraussetzung für einen aussagekräftigen Vergleich ist die Verwendung des passenden Vergleichsindex zum Fonds: Sollte der Index die Dividenden nicht beinhalten, so wird aufgrund der systematischen Outperformance des ETF automatisch der Tracking Error hoch und die Tracking Differenz zugunsten des Fonds positiv sein. Ein genau gegenläufiges Bild ergibt sich, wenn der Index sämtliche Dividenden beinhaltet. Der ETF wird wegen der Verwaltungsvergütung täglich marginal gegenüber dem Index an Wert verlieren. In der Kombination sind beide Kennzahlen eine gute Grundlage, denn sie helfen, die Abbildungsqualität des Indexfonds besser einzuschätzen. Ein Rückschluss von diesen historisch betrachteten Kennziffern auf die zukünftige Wertentwicklung des ETF lässt sich jedoch nicht ziehen. Unter www.comstage-etf.ch finden Sie für alle ComStage ETFs den aktuellen Tracking Error sowie die Tracking Differenz.