Die Liquidität von ETF ist immer wieder ein Thema. Wer diese verstehen will, hat die Eigenart des ETF-Handels zu kennen. Ausschlaggebend ist, dass der sichtbare Handel auf dem Sekundärmarkt durch die Liquidität des zugrundeliegenden Marktes bestimmt ist.

Text: Pascal Hügli

Es ist ein gewaltiger Exodus, der seit der Finanzkrise 2008 an Tempo aufgenommen hat. In den letzten zehn Jahren sind immer mehr Vermögen aus aktiven Anlagefonds in passive Anlagevehikel wie ETF abgewandert. Der Grund ist simpel: Das aktive Management legitimiert sich aufgrund der hohen Kosten nur in den seltensten Fällen. Die Kostenfrage gewinnt nicht zuletzt aufgrund der derzeitigen Nullzinslandschaft an Bedeutung.

Der Renditenotstand nötigt auch institutionelle Anleger, die Kosten pedantisch genau im Auge zu behalten. Bei richtig grossen Anlagesummen fallen bereits wenige Basispunkte bei den Fondsgebühren schnell ins Gewicht. Auch wenn die aktuelle Finanzmarktsituation diese Umschichtungen begünstigt, darf davon ausgegangen werden, dass ETF-Fondsgesellschaften auch sonst reüssieren würden.

Zwei verschiedene Handelsmärkte

Wie immer, wenn eine Entwicklung von Erfolg gekrönt ist, sind Kritiker nicht weit. So auch im Falle der ETF. Im Fokus steht häufig die mangelhafte Liquidität von ETF. Doch um über dieses Thema überhaupt diskutieren zu können, muss die Anatomie der ETF verstanden werden. Die entscheidende Rolle spielt die Unterscheidung zwischen Sekundär- und Primärmarkt.

Auf dem Sekundärmarkt findet der Handel von ETF-Anteilen statt. Diese können von Investoren an der Börse während der Öffnungszeiten gekauft und verkauft werden, analog dem Aktienhandel. Die Preise stellen die Market Maker, wobei die Börsen gewisse Mindestanforderungen verlangen: Gemäss Finma muss jeder an der SIX Swiss Exchange zugelassene ETF über mindestens einen Market Maker verfügen. Es gelten klare Regeln bezüglich Geld-/Briefkurse, maximaler Spread und Verfügbarkeit.

Die sekundäre Liquidität der ETF-Anteile hängt also vom Handelsvolumen und der Handelstiefe ab. Handelsvolumen meint die Anzahl Anteile, die an einem bestimmten Tag gehandelt werden. Die Handelstiefe gibt an, wie viele Aufträge (Kauf und Verkauf) für einen ETF im Orderbuch gelistet sind. Zusammen ermöglichen diese Parameter, die Transaktionskosten eines ETF zu erfassen. Je enger der Spread, desto geringer die Kosten.

Drei Schichten

Sekundäre Liquidität impliziert, dass es für einen ETF auch eine primäre Liquidität geben muss. Diese ergibt sich auf dem Primärmarkt, wo Market Maker via ETF-Anbieter die Menge an ETFAnteilen vergrössern oder verringern können. Die primäre Liquidität drückt somit aus, wie effizient das Schaffen oder Tilgen von ETF-Anteilen über den Creation-/Redemption-Prozess ist.

Da ETF-Anteile jedoch stets einen Korb von Wertpapieren abbilden, ist die primäre Liquidität durch die Liquidität des unterliegenden Marktes dieser Wertpapiere bestimmt. Die Liquidität eines ETF setzt sich somit aus mehreren Schichten zusammen. Der sekundäre Markt über den Börsenhandel bildet die oberste Schicht. Die mittlere Schicht besteht aus dem Handel über den OTC-Markt, den ausserbörslichen Handel.

In Europa ist dieser Markt der bedeutendste: Ungefähr 70 Prozent der ETF-Anteile werden so gehandelt. Diese beiden Schichten können der sekundären Liquidität zugerechnet werden. Die unterste Schicht verkörpert der Primärmarkt, der für die primäre Liquidität sorgt. Wenn auch alle drei Schichten ihren Teil zur Liquidität eines ETF beitragen, so darf nicht vergessen werden: Ausschlaggebend ist letzten Endes die Liquidität des unterliegenden Marktes jener Wertpapiere, welche die jeweiligen ETF-Anteile abbilden.

Die sekundäre Liquidität, sprich der unmittelbare Handel von ETF-Anteilen, kann durch die primäre Liquidität, das Schaffen und Einlösen von ETF-Anteilen, beeinflusst werden. Doch auch die primäre Liquidität ist ihrerseits nur ein Abbild der Liquidität des zugrundeliegenden Marktes. Harzt es in diesem Markt, hat dies spürbare Auswirkungen auf den ETF-Handel. Zeitweise hört man die Aussage, ein bestimmter ETF sei liquider als die unterliegenden Titel.

Dieser Eindruck entsteht, da ETF-Anteile auf dem Sekundärmarkt mitunter mehrfach gehandelt werden, während die unterliegenden Wertpapiere nicht bewegt werden. Denn mittels Netting führen Market Maker verschiedenste Kaufund Verkauf-Order zusammen. Dieses Vorgehen erlaubt ihnen, den Primärmarkt zu umgehen und ohne kostentreibende Transaktionen in den unterliegenden Märkten auszukommen. Ein ETF mag auf diese Weise zwar liquider erscheinen. Sobald jedoch dessen ETF-Anteile beispielsweise auf dem Primärmarkt eingelöst werden sollen, hängt eine solche Redemption wieder vom abgebildeten Markt ab. Ein ETF, der lediglich einen Index abbildet, kann letzten Endes nie liquider sein als sein zugrundeliegender Markt.

Der Unterbau zählt

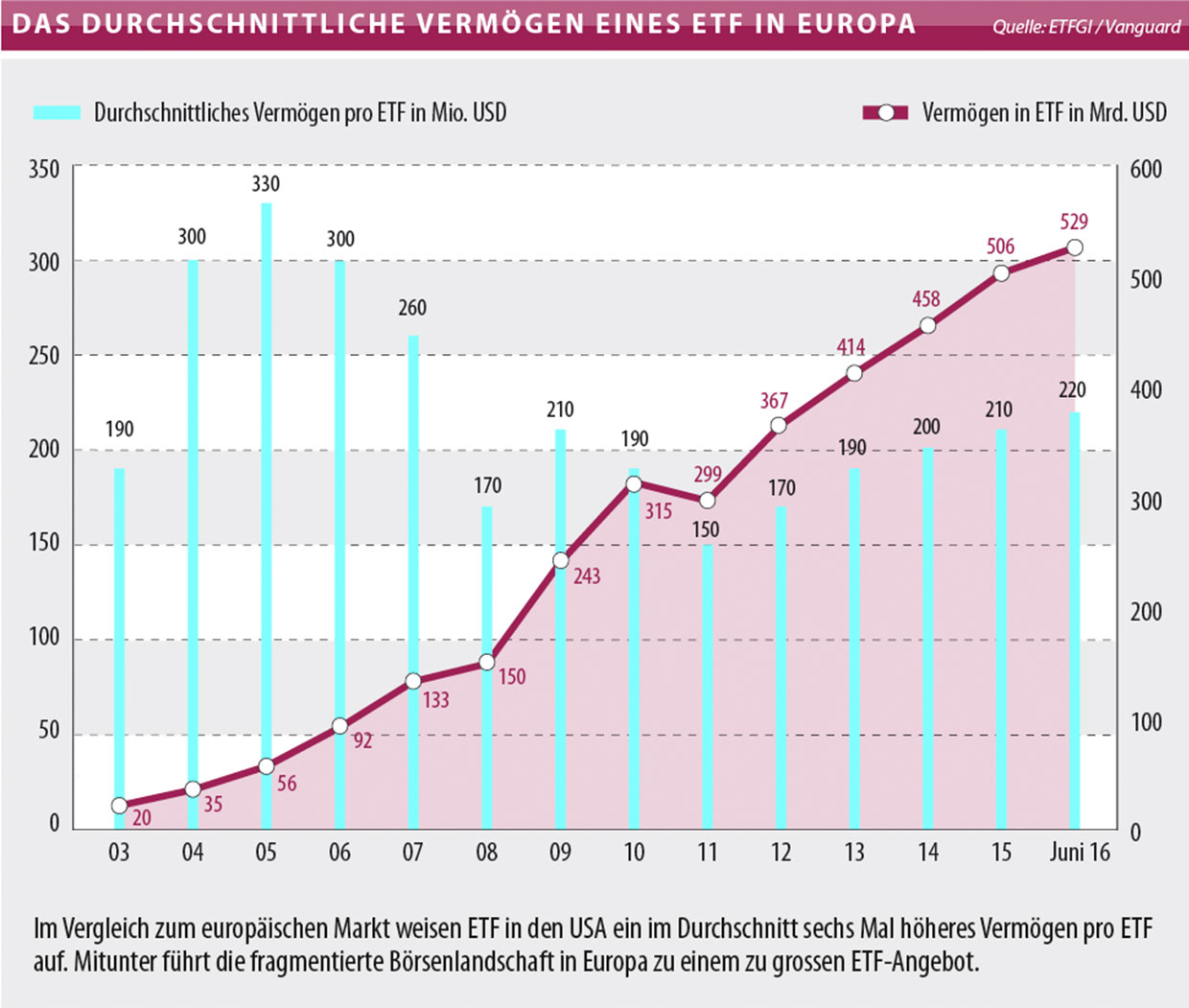

Wer also die Liquidität eines ETF beurteilen will, sollte für die Beurteilung stets die Liquidität des unterliegenden Marktes beiziehen. Natürlich sind Handelsvolumen und Handelstiefe zu berücksichtigen. Die sich aus diesen Parametern ergebende Handelsspanne von ETF-Anteilen wird letztens eben auch durch den unterliegenden Markt bestimmt. Im Zusammenhang mit der Liquidität von ETF äussern Beobachter immer wieder den Vorbehalt, dass der Markt in den letzten Jahren eine zu hohe Fragmentierung der von ETF verwalteten Vermögen erfahren habe. Diese Entwicklung hätte zur Folge, dass zu viele kleine ETF entstünden, die zu wenig liquide seien. Dieser Schluss ist jedoch nicht zwingend.

Kleine ETF mit weniger verwaltetem Vermögen sind nicht per se weniger liquide, geschweige denn illiquide, da die Liquidität ja durch den jeweiligen unterliegenden Markt gegeben ist. Die verschiedenen ETF weisen zwar unterschiedliche Handelsspannen auf, da gerade für kleinere ETF auf dem Sekundärmarkt weniger Order vorhanden sind. Doch lassen sich auch für einen kleinen ETF neue ETF-Anteile zeichnen, sofern der unterliegende Markt dies hergibt. Massgebend hierfür ist die Anzahl Market Maker, die mit einem ETF kooperieren.

Ziel: geringer Spread

Neben der wachsenden Anzahl von ETF-Anbietern und der damit einhergehenden Fragmentierung beargwöhnen einige den Anstieg der ETF-Vermögen grundsätzlich. Ihr Argument: Das Wachstum der ETF erhöhe die Transaktionskosten des Handels in den unterliegenden Märkten. ETF würden Trader von Aktien und Wertpapieren gewissermassen aus dem Markt drängen. Dieses Crowding-out führe zu einem Rückgang der Liquidität in den unterliegenden Märkten, wovon schliesslich auch die ETF betroffen seien.

Doch dieser Einwand übersieht die grundlegende Verbindung, welche den Verdrängungseffekt mildert: Wächst das ETF-Volumen, muss der Handel mit den unterliegenden Wertpapieren sicher teilweise ebenfalls wachsen – unter anderem wegen des Creation-/Redemption-Prozesses.

Für Investoren stellt sich vor allem eine Frage: Welche Punkte gilt es zu beachten? Zentral ist die Liquidität im unterliegenden Markt und dass der Anleger den ETF handelt, wenn der unterliegende Markt ge- öffnet ist. Auch die Zahl der Market Maker Web-Link: 10×10 ETF-Wissen spielt eine Rolle. In Zusammenarbeit sorgen diese beiden Elemente dafür, dass der ETF eine geringe Handelsspanne aufweist – also zu tiefen Kosten gehandelt werden kann.