Währungen spielten bei der Zusammensetzung eines Portfolios lange Zeit keine herausragende Rolle. Gerade die jüngste SNB-Aktion zeigt jedoch, dass Fremdwährungen Teil einer Anlagestrategie sein müssen.

Text: Rino BoriniDer 15. Januar wird in die Geschichtsbücher des Schweizer Finanzmarkts eingehen. Als die Medienstelle der Schweizerischen Nationalbank (SNB) das Communiqué mit der Aufhebung des Mindestkurses um 10.30 Uhr veröffentlichte, stürzte in der Folge der Euro-Kurs abrupt in Richtung Parität ab. Die Märkte standen unter Schock.

Der Entscheid verursachte auch bei Investoren ein kleineres Blutbad im Depot, zumindest bei all jenen, die nur in Franken denken und ungesichert in Fremdwährungen investiert waren. Und das waren nicht wenige: Wie die SNB-Statistik per Ende November auswies, waren knapp 12 Prozent der Kundendepots aller Schweizer Banken in Euro, 16 Prozent in Dollar angelegt.

Insgesamt verlor der Euro gegenüber dem Franken seit Jahresbeginn knapp 15 Prozent, der Dollar immerhin sieben Prozent. Die zentrale Frage, die sich stellt: Sollen Anleger überhaupt in Wertpapiere mit fremder Währung investieren? Werden Fremdwährungsinvestitionen mit einer Risikoprämie entschädigt oder war die SNB-Aktion eine grosse Ausnahme und ist darum als Schwarzer Schwan, also als ein extrem unwahrscheinliches Ereignis, einzustufen? Turbulenzen am Währungsmarkt gab es in der Vergangenheit immer wieder – und sie sorgten jeweils für grosse Verluste. So hat sich beispielsweise der Wert des russischen Rubels im letzten Jahr halbiert.

Keine Risikoprämie

Zahlreiche empirische Studien haben gezeigt, dass Fremdwährungen langfristig keine positive Rendite generieren, sondern vor allem zu einer erhöhten Volatilität des Portfolios führen. Gemäss Wissenschaft werden Fremdwährungsrisiken also nicht in genügendem Masse mit einer Risikoprämie entschädigt, weil mögliche Kursgewinne von den Währungsrisiken überschattet werden.

Auch institutionelle Anleger haben dies erkannt. So sichern immer mehr Pensionskassen den Grossteil ihrer Fremdwährungspositionen, ob Obligationen oder Aktien, gegen Währungsschwankungen ab. Auch die Vergleichsmesslatten für Pensionskassen, die Indizes von Pictet BVG, versuchen Fremdwährungsrisiken zu eliminieren.

Dazu kommt, dass es so gut wie unmöglich ist, Prognosen über die Entwicklung von Wechselkursen zu erstellen. Auf diesen Umstand hat die Finanzindustrie mit der Schaffung von währungsgesicherten Anlageprodukte reagiert, sei es strukturierte Produkte, aktive Anlagefonds oder ETF.

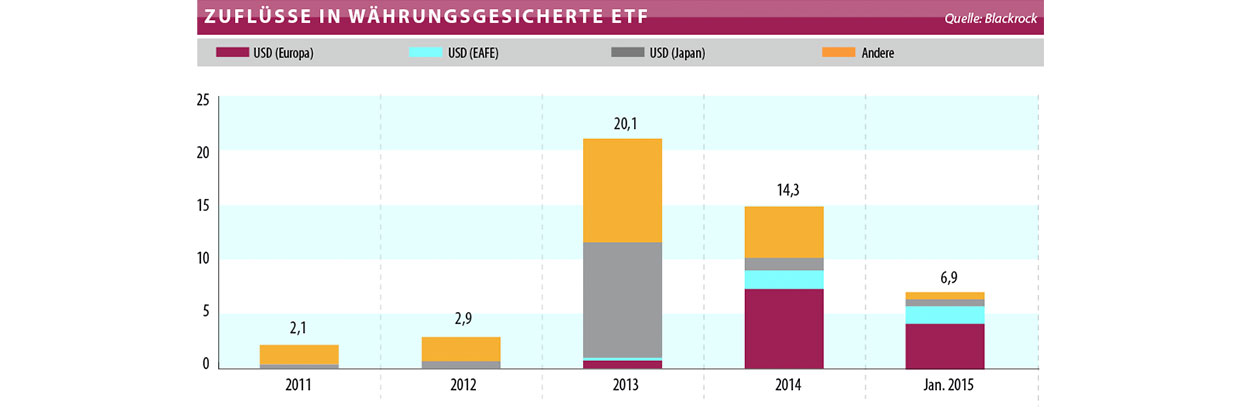

Vor allem letztere erfreuen sich immer grösserer Beliebtheit. Weltweit flossen im letzten Jahr 14,3 Milliarden Dollar in währungsgesicherte ETF. Allein im ersten Monat dieses Jahres konnten Zuflüsse von beinahe sieben Milliarden Dollar verbucht werden. Dabei rangierten gegenüber dem Euro abgesicherte Anlageklassen an oberster Stelle.

In der nachfolgenden Grafik zeigen sich bereits 2013 starke Zuflüsse. Grund dafür sind die Veränderungen des Yen. Der Kurs brach dramatisch ein und sorgte dafür, dass gegenüber dem Yen abgesicherte- ETF hohe Zuflüsse verzeichneten. Nachdem sich die Währung wieder erholte, reduzierten sich auch die Neuzuflüsse. Inzwischen beträgt das weltweite Volumen in Hedged-ETF 53 Milliarden Dollar. Vor zwei Jahren lagen die Bestände noch bei zehn Milliarden.

Auswahl steigt

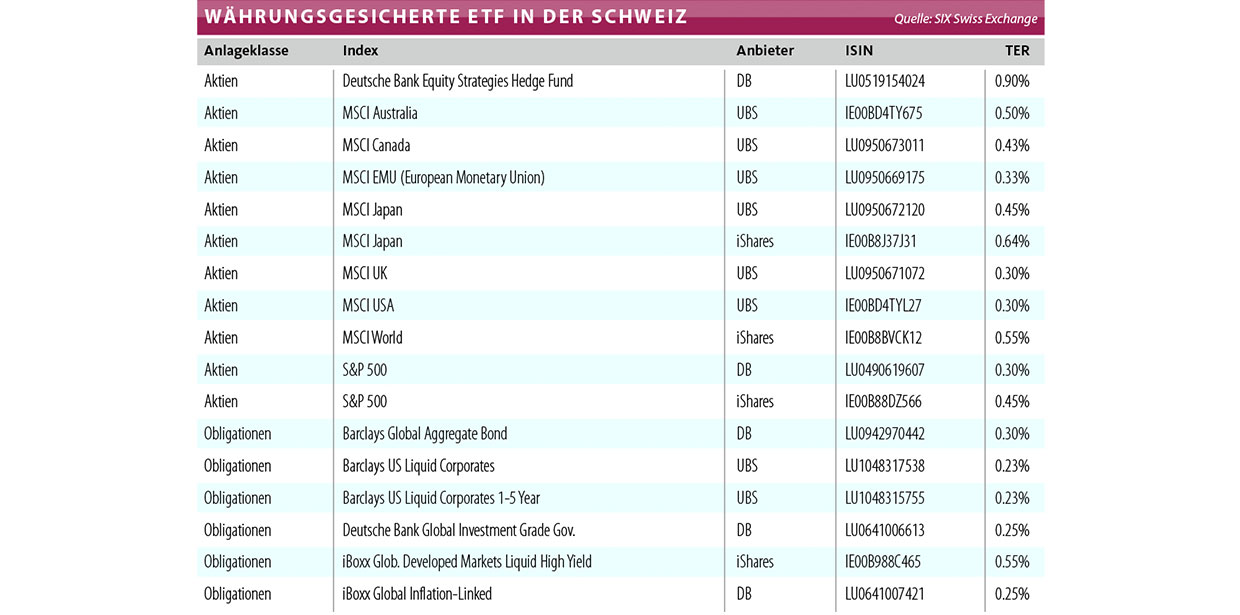

Die Auswahl an währungsgesicherten ETF ist hierzulande insgesamt noch dürftig. Gut erschlossen ist der Bereich von physischen Rohstoff-ETF wie Gold, Silber, Palladium oder Platin. Auf der Obligationenebene ist an der Schweizer Börse erst ein halbes Dutzend Hedged-ETF (gegenüber dem Franken) zugelassen. Hier besteht für die Produktindustrie zweifelsfrei Handlungsbedarf, denn in einer traditionellen Vermögensverteilung wird ein grosser Anteil in Obligationen investiert.

International orientierte Anleger legen ebenfalls Fremdwährungs-Anleihen in ihr Depot, um eine globale Verteilung der Zinsrisiken zu erreichen. Damit allfällige Kursgewinne und Zinseinkommen nicht dahinschmelzen, sollten diese Anleihen währungsgesichert sein – zumindest bei langfristigen Anlegern. Denn erst dadurch führt die konsequente Absicherung von Fremdwährungen zu einer effizienteren Rendite-/Risikostruktur.

An der Aktienfront ist die Auswahl grös-ser, aber ebenfalls nicht riesig. Der US-Anbieter iShares und die UBS haben aktuell das breiteste Angebot. Doch auch hier fehlten wichtige und für die strategische Vermögensallokation relevante Aktienmärkte. So gibt es auf die Benchmarkindizes wie Dax, Euro Stoxx 50 oder MSCI Emerging Markets keine Hedged-Klassen für Franken-Investoren.

Bei Spezialitäten wie Dividenden oder alternativen Betastrategien sucht man ebenfalls vergebens. Insbesondere bei letzteren sind währungsgesicherte ETF äusserst sinnvoll. Denn wenn ein Anleger sein Aktienkursrisiko mittels Smart-Beta-Strategien reduzieren will, macht es Sinn, dies gleich währungsneutral umzusetzen. Die ETF-Anbieter sehen viel Potenzial bei Hedged-ETF, in den kommenden Wochen und Monaten ist darum mit einigen Neu-emissionen zu rechnen.

Die Technik

Die Währungsabsicherung erfolgt aus Kostengründen bei den meisten Anbieter auf monatlicher Basis. Ein tägliches Hedging würde die Gebühren stark erhöhen, da die Termingeschäfte (Forwards) täglich gerollt werden müssen. Nicht zu vergessen ist die zwingende tägliche Anpassung der Währungspositionen an die Kursbewegungen einzelner Wertpapiere, Kapitalmarktmassnahmen oder Veränderungen in der Indexzusammensetzung. Diese Mehrkosten sind kaum im Sinne eines langfristig orientierten ETF-Anlegers.

Bei der monatlichen Absicherung sichern Anbieter die Fremdwährungen der Indizes in der gewählten Referenzwährung ab, indem jeder- Fremdwährungs–Forward zur 1-Monats-Forward-Rate verkauft wird. Der Betrag der verkauften Forwards des letzten Handelstages im Monat entspricht der Marktkapitalisierungsgewichtung der im Index enthaltenen Wertschriften. Der abgesicherte Gegenwert bleibt über den gesamten Monat konstant. Positive Wertenwicklungen des Basiswertes können somit kurzfristig, innerhalb eines Monats, zu Währungsrisiken führen. Negative Wertentwicklungen sind gegen Währungsschwankungen gesichert.

Der Beweis

Dass währungsgesicherte ETF funktionieren, zeigt folgendes Beispiel. Um einen Zugang zu grossen und mittelgrossen Firmen aus der Europäischen Wirtschafts- und Währungsunion zu erhalten, bietet sich der MSCI EMU Index an. Der UBS-ETF auf dieses Barometer, in Euro gerechnet, legte 8,42 Prozent zu. Davon hatten Frankenanleger nichts, im Gegenteil: Da der Eurokurs einbrach, verlor dieser 3,60 Prozent.

UBS hat in ihrem Produktsortiment aber einen MSCI EMU ETF, der 100 Prozent gegenüber dem Wechselkursrisiko EUR/CHF abgesichert ist. Hätte der Investor dieses Produkt gewählt, wäre er gegen Veränderungen der Devisenkurse praktisch immun gewesen. Dieser Hedged-ETF notiert aktuell mit 6,9 Prozent im Plus.

Anlegern, die seit längerem im japanischen Aktienmarkt investiert sind, widerfuhr 2013 etwas Ähnliches: Während der MSCI Japan im besagten Jahr um über 50 Prozent zulegen konnte, legte ein in Yen notierender ETF in einem Frankenportfolio lediglich um knapp 25 Prozent zu. Die Hälfte des eigentlichen Kursgewinnes war aufgrund des schwachen Yens geschmolzen. Die währungsgesicherten Yen-ETF hingegen konnten fast die gesamte Performance von 50 Prozent mitnehmen.

Die Kosten

Wie fast überall im Leben gibt es nichts kostenlos, an den Finanzmärkten schon gar nicht. Das gilt auch für die integrierte Währungsversicherung. Zurück zum Beispiel des MSCI EMU: Das ungesicherte Produkt weist eine TER von 0,23 Prozent auf, die Hedged-Klasse eine von 0,33 Prozent – die Absicherung kostet also 10 Basispunkte. In der Praxis sind auch Hedged-ETF zu finden, die lediglich 0,05 Prozent Mehrkosten verursachen.

Zusammenfassend sind es drei Gründe,- die für währungsgesicherte Investition sprechen. Erstens sind mittel- bis längerfristige Währungsprognosen unmöglich zu erstellen. Zweitens zeigen viele wissenschaftliche Studien und auch die Praxis, dass mit Fremdwährungsengagements auf lange Sicht keine dem Risiko entsprechende Renditeprämie generiert werden kann. Und zum Dritten: Langfristige Anleger können das Kernportfolio sehr gut mit Hedged-Fondsklassen abdecken und damit auch die Volatilität des Portfolios reduzieren. Jetzt fehlen nur noch die einzelnen Bausteine – der Ball liegt also bei den Anbietern.