Die ETF-Branche entwickelt sich weiterhin mit Riesenschritten. Für Anleger gilt es, den Anschluss nicht zu verpassen und die wichtigen Details im Auge zu behalten. Besonders bei synthetischen ETF lohnt ein Blick hinter die Kulissen.

Text: Barbara KalhammerETP haben einen fulminanten Start ins Jahr 2013 hingelegt. Seit Anfang des Jahres sind die investierten Vermögen um mehr als 9 Prozent gestiegen. Geschätzt werden die Produkte bekanntlich vor allem dafür, dass sie einen Markt einfach und transparent nachbilden. Dazu gibt es verschiedene Möglichkeiten der Nachbildung, der sogenannten Replikation. Aus Risikosicht sollte der Anleger genau wissen, welche Abbildungsart eingesetzt wird.

Am einfachsten ist die physische oder auch volle Replikation. In der Schweiz setzen 351 der 776 ETF dieses Verfahren ein. Wie der Name schon sagt, investiert der ETF dabei in alle oder einen Grossteil der Indexbestandteile. Diese Methode ist zumeist arbeits- und kostenintensiver als die synthetische Replikation. In der Folge steigen die Kosten für den ETF und oft auch die Abweichung vom Index, der Tracking Error. Dass dieser steigt, ist auch die Folge des sogenannten Sampling-Verfahrens, denn nicht immer können alle Indexbestandteile erworben werden.

Teilabbildung mit Sampling

Problemlos umsetzbar ist die Abbildung beispielsweise beim SMI, der nur 20 Titel enthält. Schwieriger wird es hingegen beim breiter aufgestellten MSCI All Country World Investable Market Index (ACWI). Das Barometer beinhaltet mehr als 8000 Werte aus 45 Ländern, von denen nicht alle ausreichend liquide sind.

Zudem können die Anpassungen bei Indexneugewichtungen sehr umfangreich sein. Aus diesem Grund ist eine volle Replikation nicht effizient. Um solche Indizes abzubilden, wird daher der optimierte Sampling-Ansatz eingesetzt. Dabei werden nicht alle Werte aus dem abzubildenden Index erworben, sondern nur eine repräsentative Auswahl, die ein ähnliches Rendite-Risiko-Profil wie der Basisindex aufweist. Vielfach eingesetzt wird diese Methode auch bei Obligationenindizes.

Einsatz von Swaps

Eine exakte Abbildung zu tieferen Kosten ergibt sich durch die synthetische Abbildung. Ausserdem ermöglicht sie den Zugang zu den teils noch ineffizienten und schwer zugänglichen Kapitalmärkten der aufstrebenden Nationen. Doch bekanntlich hat alles einen Haken, so auch diese Replikationsart. Im Detail investiert der ETF nämlich nicht zwingend in die Werte des zugrundeliegenden Index. Stattdessen wird in einen Korb aus Aktien investiert, den sogenannten Substitute Basket oder auch Trägerportfolio. Zudem hält der ETF einen Swap-Kontrakt. Ein Swap ist ein vertraglich definierter Austausch von Zahlungsströmen. Die Wertpapierentwicklung des Substitute Basket wird mit einem Kontrahenten gegen die Rendite des Referenzindex getauscht und die Indexreplikation wird an den Swap-Kontrahenten delegiert. In der Regel ist die Gegenpartei eine Investmentbank.

Durch dieses Tauschgeschäft kauft sich der Anleger jedoch ein Gegenparteirisiko ein. Dieses ist beschränkt durch die gesetzlichen Vorgaben der EU: Es darf nach der Fondsrichtlinie Ucits-III nicht mehr als 10 Prozent des Fondsvermögens betragen. 10 Prozent beträgt somit auch der maximal mögliche Verlust für den Anleger. In der Realität ist der tatsächliche Swap-Anteil jedoch meist wesentlich geringer. Dennoch kann es im Insolvenzfall des Kontrahenten zu Verlusten kommen, sofern unbesicherte Forderungen gegenüber der Gegenpartei bestehen. In einem solchen Fall wird der Swap wertlos und die Anleger erhalten den Gegenwert des Wertpapierkorbs.

Risiko im Griff

Um das Risiko zu senken, haben die ETF-Anbieter unterschiedliche Wege eingeschlagen. Einer davon ist die Übersicherung. Diese liegt zumeist zwischen100 und 120 Prozent, wobei die Sicherheiten täglich angepasst werden. Unterschiede gibt es bei der Art der Wertpapiere, die als Sicherheiten dienen. Oft verwendet werden Aktien von grosskapitalisierten Unternehmen und Staatsanleihen. Können Zahlungsverpflichtungen nicht erfüllt werden, kann der Fonds diese Sicherheiten verwerten.

Eine andere Möglichkeit ist der Abschluss von Swap-Kontrakten mit mehreren Gegenparteien. Durch diese Massnahme verteilt sich das Risiko auf mehrere Institute. Aus Risikosicht ist es für den Anleger entscheidend, sich über diese Aspekte genau zu informieren, damit er im Ernstfall keine bösen Überraschungen erlebt. Da die ETF-Anbieter um Transparenz bemüht sind, sind diese Informationen bei den meisten Emittenten einfach auf den Webseiten einsehbar. Der SMI-ETF von db x-trackers beispielsweise hat die Deutsche Bank als Swap-Kontrahenten. Da das Institut eine Übersicherung vorgenommen hat, ist die Netto-Swap-Position aktuell negativ.

Name ist nicht immer Programm

Zur Beurteilung der Insolvenzwahrscheinlichkeit des Swap-Kontrahenten können Ratings herangezogen werden. Das Gegenparteirisiko ist jedoch nicht nur vom Swap-Partner abhängig, sondern auch vom ausstehenden Betrag, dem Grad und der Art der Besicherung sowie der Qualität der Sicherheiten. Wie erwähnt, kann sich das Trägerportfolio deutlich von der eigentlichen Zusammensetzung des Index unterscheiden.

Beim erwähnten SMI-ETF liegt in der Ländergewichtung nach Aktien nicht etwa die Schweiz an erster Stelle. Vielmehr besteht ein hohes Gewicht amerikanischer Werte, ihr Anteil beträgt rund 84 Prozent. Schweizer Aktien sind derzeit keine enthalten. Zudem wurden diesem Produkt aktuell mehr Anleihen (63,5 Prozent) als Aktien beigemischt. Den grössten Anteil haben japanische Obligationen. Doch nicht nur die Länderverteilung kann eingesehen werden, sondern auch die verschiedenen Währungen, Börsenplätze, Branchen und Einzeltitel.

Produktkenntnisse sind ein Muss

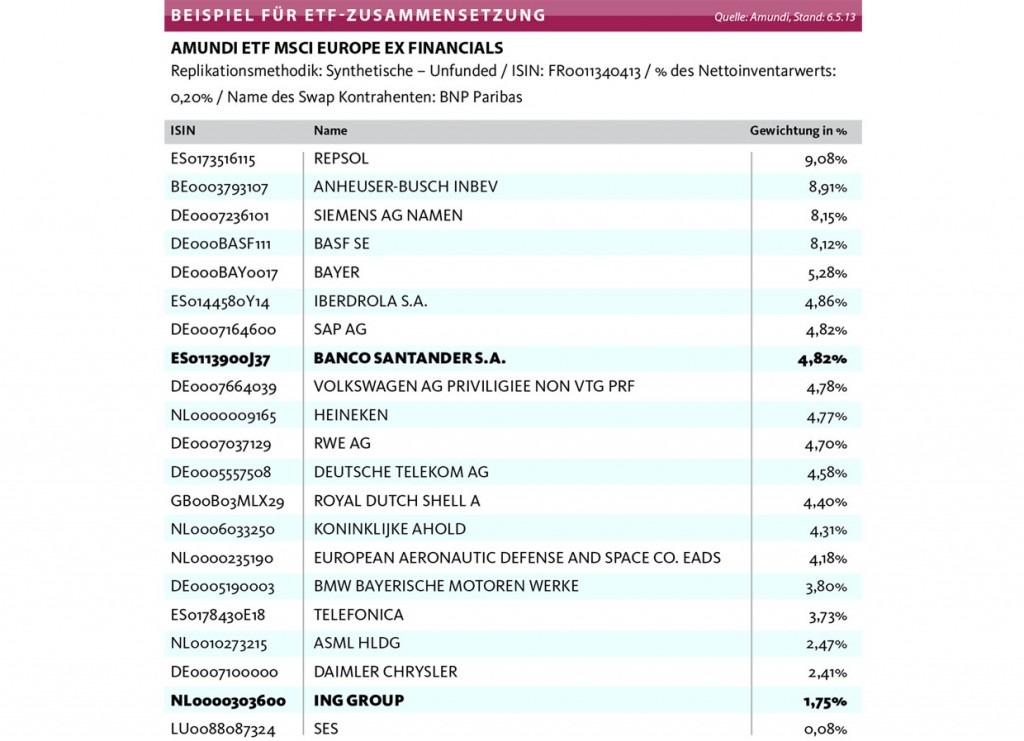

Für Anleger ist das Wissen zentral, in welche Vehikel ihr Vermögen investiert ist und aus welchen Bestandteilen sich das Trägerportfolio zusammensetzt. Im Falle eines Ausfalls der Gegenpartei wird sich zeigen, wie und ob diese Vermögensgegenstände verwertet werden können. Ausserdem wird ein Anleger, der mit dem SMI-ETF explizit in eidgenössische Unternehmen investieren möchte, enttäuscht werden, wie unser Beispiel zeigt. Wie stark ein Produktnamein die Irre führen kann, zeigt sich auch am Beispiel des Amundi ETF MSCI Europe Ex Financials. Ein Produkt für Anleger, die dem Finanzsektor den Rücken kehren möchten? Mitnichten, denn Finanzwerte sind ein wichtiger Bestandteil des Trägerportfolios. Stand 6.April 2013 hatte Banco Santander den fünftgrössten Anteil von sieben Prozent. Auch andere Finanzinstitute wie die holländische ING sind im Index vertreten. Die Liste der Beispiele könnte weiter fortgesetzt werden.

In jedem Fall muss sich der Anleger bewusst sein, dass ein synthetischer ETF durch den Swap nicht unbedingt seine Strategie verfolgt – und ein Risiko eingeht. Für Anleger wird es immer schwieriger, zu erkennen, was sich tatsächlich in einem ETF verbirgt. Doch wer der Ansicht ist, mit physischen ETF auf der völlig sicheren Seite zu sein, der irrt ebenfalls. Denn auch hier können Kontrahentenrisiken eine Rolle spielen, und zwar durch die Wertpapierleihe. Dabei werden Titel aus dem Sondervermögen verliehen. In der Regel werden diese Leihgeschäfte allerdings besichert. Der Blick hinter die Kulissen zeigt, dass die Gefahren nicht immer auf den ersten Blick zu erkennen sind und eine genaue Recherche und Kenntnis der Produkt- zusammensetzung unumgänglich ist. Nur so kann der eigenen Risikofähigkeit Rechnung getragen werden.