Die in vielen Industriestaaten steigenden Preise haben Folgen für die weltweiten Obligationen-Märkte. Viele Experten rufen bereits das Ende des Bullenmarktes aus, der seit 35 Jahren für steigende Kurse gesorgt hatte.

Text: Christian EulerSeit dem 9. November geistert ein neues Kunstwort durch die Finanzwelt: «Trumpflation». Um der US-Wirtschaft einen kräftigen Schub zu verpassen, will der neu gewählte US-Präsident Donald Trump die Steuern senken und eine Billion Dollar in die Infrastruktur investieren – ein Cocktail, der die amerikanische Verschuldung geradezu explodieren lassen könnte.

An den Märkten nährte das die Furcht vor einem kräftigen Anstieg der Inflation. Doch ein Anstieg der Preise ist Gift für die Obligationen. Denn für Investoren zählt die reale Rendite, also die Verzinsung nach Abzug der Teuerung. Darum verlieren Festverzinsliche automatisch an Wert, wenn die Inflation steigt. So verwundert es kaum, dass die Obligationen-Kurse direkt nach der Wahl in den Keller rauschten.

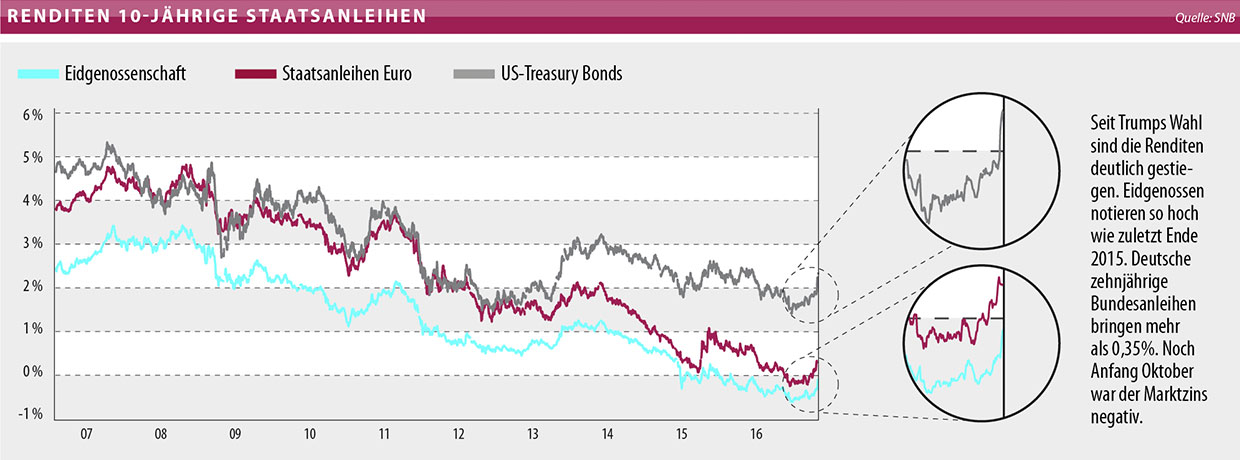

Die Rendite zehnjähriger US-Staatsobligationen stieg binnen weniger Tage nach der Wahl von 1,7 auf knapp 2,4 Prozent – fast ein Prozentpunkt mehr als noch Anfang Juli. Rein rechnerisch wurde eine Billion an Anlegergeldern vernichtet. Die in vielen Industriestaaten steigenden Preise haben Folgen für die weltweiten Obligationen-Märkte. Viele Experten rufen bereits das Ende des Bullenmarktes aus, der seit 35 Jahren für steigende Kurse gesorgt hatte.

Der Absturz erinnert an den grossen Ausverkauf 1994. Jens Ehrhardt, Gründer der DJE Kapital AG, blickt denn auch skeptisch in die Zukunft. «Trotz der bisherigen Verluste in diesem Sektor dürfte sich im Hinblick auf eine höhere Inflation die Abwärtsbewegung fortsetzen.» Obligationen sieht er weiter schwach, weil sich der reale Zins bei amerikanischen und europäischen Staatsanleihen im Hinblick auf die gestiegenen Inflationsraten kaum verbessert habe, sondern weiterhin nur geringfügig über der Null-Linie liege. Zum Vergleich: In den westlichen Volkswirtschaften lag der Realzins in der Nachkriegszeit im Schnitt bei über drei Prozent. «Festverzinsliche Titel bleiben also die am stärksten überbewertete Anlagekategorie, besonders in Europa», gibt der Vermögensverwalter zu bedenken.

Vorreiter USA

Die Zeit der negativen Zinsen neigt sich offensichtlich dem Ende zu. Ende Oktober rentierten weltweit Obligationen im Wert von rund zehn Billionen Dollar im negativen Bereich. «Überreichlich vorhandenes Kapital, das zudem kaum etwas kostete, drängte bis in die letzten Winkel der Märkte vor, um auch noch das letzte Zehntelprozent Rendite herauszuquetschen, das unter diesen Bedingungen überhaupt noch zu erzielen war», sagt Volker Schulz. Er ist mitverantwortlich für den im Bernecker-Verlag erscheinenden, mehrfach prämierten «Aktionärsbrief». «Die Zinswende geht zwar von den USA aus, doch zweifelsohne wird sie, wenn auch mit zeitlicher Verzögerung, auf Europa und den Rest der Welt übergreifen», glaubt der Marktkenner.

Selbst in der Schweiz nähern sich die Renditen wieder der Null-Linie. Rentierten zehnjährige Eidgenossen im Sommer noch mit minus 0,6 Prozent, waren es zuletzt minus 0,1 Prozent. Die Crux: Steigen die Zinsen, steigen auch die Renditen für Anleihen. Entsprechend fallen die Kurse. «Bei einem Zinsanstieg von zwei Prozentpunkten würden zehnjährige deutsche Bundesanleihen rund 18 Prozent an Kurswert verlieren. Bei 40-jährigen Japanern oder 50-jährigen Franzosen wären es 38 beziehungsweise 44 Prozent», rechnet Schulz vor. «Steigen die Zinsen am Anleihemarkt um nur 0,01 Prozent, vermindert sich das Gesamtvermögen aller Bonds, das sich zurzeit auf rund 48 Billionen Dollar beläuft, um rund 40 Milliarden Dollar.»

Kaufkraft erhalten

Die UBS geht davon aus, dass die Inflation stärker steigen wird als die Zinsen. Anleger sollten daher überlegen, wie sie ihr Portfolio gegen eine steigende Inflation absichern können. Ein probates Mittel sind laut der Grossbank US-Staatsanleihen, deren Rückzahlung an die Entwicklung des Konsumentenpreisindex gebunden ist, sogenannte TIPS (Treasury Inflation-Protected Securities). Auf diese Weise erhalten Anleger die Kaufkraft ihres Ersparten. Schweizer Anleger dürften zusätzlich von den zu erwartenden höheren US-Leitzinsen und einer damit verbundenen Aufwertung des Dollars profitieren.

Jeffrey Gundlach, Gründer von Doubleline Capital und einer der Superstars unter den Obligationen-Investoren, hat diese Papiere bereits seit Oktober auf seiner Empfehlungsliste. Ein Beispiel für einen ETF, der inflationsgeschützte Anleihen mit Fokus USA abbildet, ist der SPDR Barclays US TIPS (ISIN IE00BZ0G8977).

Begehrte Hochverzinsliche

Wer lieber breit streuen und auf Staatsanleihen aus aller Welt setzen möchte, findet im iBoxx Global Inflation-linked von db X-trackers (ISIN LU0290357929) eine Alternative. Der ETF bildet die Wertentwicklung von rund 140 inflationsindexierten Obligationen unterschiedlicher Laufzeiten ab, die von zwölf Staaten emittiert wurden. US-Papiere sind mit 43 Prozent am höchsten gewichtet. Das Vereinigte Königreich kommt auf 30 Prozent, ein Fünftel entfällt auf die gesamte Eurozone. Alternativen zu Staatsanleihen finden Anleger auch am Markt für Unternehmenskredite.

Der iShares Euro High Yield Corporate Bond ETF (ISIN IE00B66F4759) etwa bündelt die grössten und liquidesten Unternehmensanleihen mit einem Rating unterhalb von Investmentqualität. Dabei werden nur auf Euro lautende Anleihen mit einem ausstehenden Mindestbetrag von 250 Millionen Euro in den Index aufgenommen.

Wo mehr Risiko steckt, lockt ein höherer Ertrag. Diese Binsenweisheit, die bisweilen gern übersehen wird, gilt auch für Obligationen. Viele Anleger liebäugeln daher schon seit längerem mit hochverzinslichen Anleihen. Einen interessanten Ansatz verfolgt der iShares Fallen Angels High Yield Corporate Bond ETF (ISIN IE00BYM31M36), der Zugang zu sogenannten «gefallenen Engeln» bietet. Dahinter verbergen sich Anleihen, deren Rating von Investmentgrade- auf Hochzinsniveau herabgestuft wurde. Der zugrundeliegende Index umfasste Anfang November 348 Positionen. Das Kalkül: Anleihen, die herabgestuft wurden, weisen ein überdurchschnittlich hohes Erholungspotenzial auf. Mögliche Kursaufholungseffekte in den Monaten nach der Herabstufung können somit zu Erträgen führen, die nicht von der absoluten Höhe des Zinsniveaus abhängig sind.